周一(11月6日)晚间,共享办公平台WeWork根据联邦破产法第11章向新泽西州美国联邦破产法院申请破产保护。

WeWork联合创始人兼前首席执行官亚当·诺伊曼(Adam Neumann)称,WeWork没能抓住机会,走上破产之路“令人失望”。

诺依曼在一份声明中说:“自2019年以来,对于作为旁观者的我来说一直是一件具有挑战的事,因为WeWork没能把一个如今比以往任何时候都更重要的产品做好。”

WeWork的故事漫长且复杂

2010年前后,以色列企业家诺伊曼与米格尔·麦凯尔维(Miguel McKelvey)在纽约创立了WeWork,该公司通过烧钱大举扩张,成为美国和海外的主要办公楼租户。

从租用办公空间的租客那里收取高于业主向WeWork收取的费用是WeWork的目标,为了实现这一目标,WeWork背负了大量长期租赁债务,这些债务在2019年达到了近500亿美元的峰值,但一直没有实现盈利。

2019年,WeWork曾尝试以490亿美元的估值上市,但由于投资者担心该公司亏损扩大、估值过高以及被指公司治理不力,WeWork最终撤回了上市计划。上市失败后,诺伊曼被解除了首席执行官的职务,新的管理层被引入,帮助重组公司的租赁业务。

2021年10月疫情期间,WeWork通过和特殊目的收购公司BowX acquisition Corp.合并上市,最初估值为90亿美元,但仍在继续烧钱。

美剧《初创玩家》(WeCrashed)讲述的就是WeWork在诺依曼带领下的崛起和衰落。

最近几年,诺伊曼创立了新的房地产平台Flow,希望抓住远程办公的兴起和美国住房市场供应短缺的机会。2022年,Flow从马克·安德森(Marc Andreessen)旗下的风险投资公司a16z那里获得了3.5亿美元的投资。诺伊曼在7月份的一次会议上告诉《财富》杂志,他希望与WeWork“竞争或合作”。

周二(11月7日),当被问到Flow是否会在WeWork申请破产后竞购其业务或租约时,诺伊曼的发言人没有发表评论。根据CreditSights的数据,截至今年夏季,WeWork欠房东的全额租赁债务约为250亿美元。WeWork发言人没有就诺伊曼的声明发表评论。

WeWork首席执行官大卫·托利(David Tolley)周一晚间表示,作为破产申请的一部分,公司将积极解决遗留租约问题,并大幅改善资产负债表。

WeWork还表示,已与持有该公司约93%担保票据的银行达成协议重组大约30亿美元的债务,并筹集更多现金。

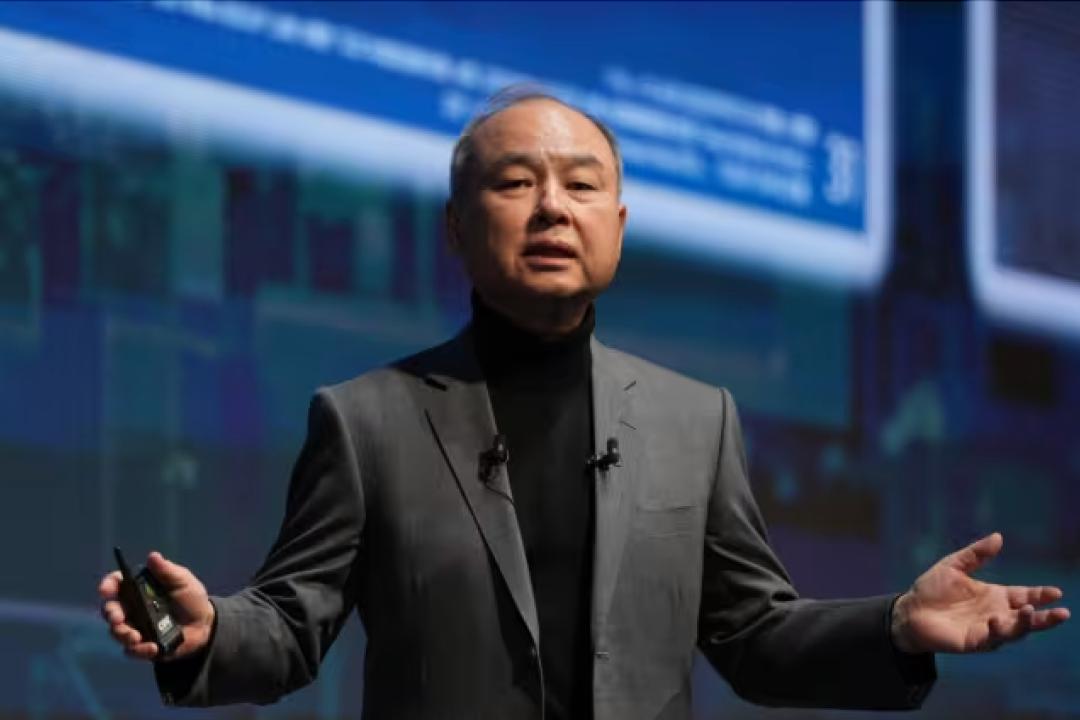

孙正义最糟糕的一笔投资

WeWork的破产对持有该公司约74%股份的软银集团和孙正义来说是一个沉重的打击,今年WeWork股价下跌超过99%,现在股票可能会变得一文不值。孙正义早期投资阿里巴巴的股票被视为历史上最明智的风险投资之一,WeWork则成为了他最糟糕的一笔投资。

WeWork第一次上市尝试失败后不久,软银公布了一系列金融救助计划中的一项,获得了WeWork的大部分股份,同时剥夺了诺伊曼对该公司剩余股份的投票控制权。

2021年WeWork上市在很短一段时间里似乎是软银的一次意外胜利。

但成为上市公司并不能解决WeWork的问题,该公司后来受到疫情期间出现的居家工作趋势和利率上升给公司财务带来压力的双重打击。

2023年3月,软银再次尝试为WeWork提供支持,软银同意实施一项资本重组计划,通过将WeWork的部分借款转换为股权,减少了WeWork的一部分债务。这笔交易取消或转换了价值15亿美元的债务,其中包括软银持有的10亿美元。

但这些还是没能拯救WeWork。

WeWork在8月公布财报时警告称,其持续经营的能力存在“重大疑问”。截至6月30日,该公司仍有29亿美元的长期债务,以及133亿美元的长期租赁债务。第三季度营收为8.44亿美元,较上年同期增长4%,当季亏损3.97亿美元,较上年同期的6.34亿美元有所收窄。

现在,在破产法庭的保护下,债权人将尝试搞清楚WeWork的基础业务——短期办公室租赁——是否可以挽救。这已经不是WeWork的债权人第一次尝试解决这家公司的问题。

Wework的失败将给商业房地产市场留下伤痕,并将给创始人诺伊曼及其主要盟友软银的声誉带来更大的伤害。

(本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)

本文来自微信公众号“巴伦周刊”(ID:barronschina),作者:巴伦周刊