2022年8月8日,国内首家外资独资公募基金公司贝莱德推出了旗下的第3只公募基金。获批牌照至今不过一年,贝莱德就已接连推出三支公募基金产品,在华展业进度可谓“神速”,这也让众多投资者感到好奇,那么贝莱德的实力究竟如何?

深耕资管三十载 超前布局中国市场

贝莱德成立于1988年,前身是黑石集团下的资管子公司,后与黑石分道扬镳,继续以资管业务为基石,凭借出色的风控手段和费率优势赢得了养老基金、主权基金、保险、银行等机构投资者及个人投资者的青睐,在被动投资领域逆势扩张,目前已是全球管理规模最大的综合性金融服务集团,截至今年二季度末,贝莱德的管理规模达到8.49万亿美元(约合人民币57.37万亿元)。

作为全球资管龙头,贝莱德对中国市场的布局,早在十五年前就已经开始。

2006年,贝莱德通过收购持有了中银基金的股权。之后分别在2011年和2013年取得QFII资格和QDLP资格,自此打破中国境内外资金流通壁垒。2015年,贝莱德在华成立了贝莱德海外投资基金管理(上海)有限公司。2020年,贝莱德基金公司成立,次年获批公募牌照,成为了中国首家外商独资公募基金管理公司。

从纸面实力来看,相比于其他外商资管公司,贝莱德在投资上具备两大优势:

第一,专注资管多年,投研资源广泛资源,而且进入中国早,相对更加理解中国市场。其次,赖以成名的 “阿拉丁”风控系统提供了前瞻性的风控支持。

贝莱德顶着如此耀眼的光环入局中国理应顺风顺水,但就目前来看,已发行的两支公募基金业绩却十分惨淡。

两基金业绩惨淡 二季度惨遭净赎回

截至目前,贝莱德基金已发行两只基金,分别为贝莱德中国新视野、贝莱德港股通远景视野。7月19日,贝莱德基金旗下两只基金均披露了2022年二季报。

报告显示,截至今年二季度末,贝莱德中国新视野已连续遭遇净赎回,期末基金份额较成立之初净赎回超过9亿份,不到一年时间内缩水率达13.8%。同样,贝莱德港股通远景视野从成立时的5.73亿份下降至今年二季度末的4.84亿份,基金份额减少8877.72万份,降幅达15.5%。

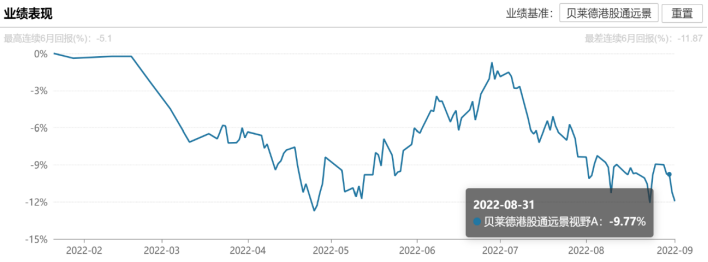

从净值走势来看,贝莱德中国新视野二季度净值最低下探至0.7610,期间最大回撤达14%,而同类平均最大回撤为7%。截止8月最后一个交易日收盘,贝莱德的第一只公募产品贝莱德中国新视野成立以来净值下跌11.77%,第二只产品贝莱德港股通远景视野也下跌了约10%。

截止8月31日贝莱德中国新视野基金净值,资料来源:wind,36氪

截止8月31日贝莱德港股通远景视野基金净值,资料来源:wind,36氪

如此惨淡的业绩表现,显然很难令对它寄予厚望的投资者满意。同时作为首家外商独资的公募基金,它的“水土不服”也动摇了国内投资者对外资公募的信心。究其幕后原因,可能与贝莱德的“外资血统”脱不了干系。

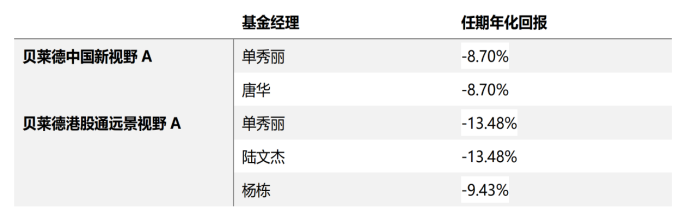

偏爱“养成系”海归,掌舵人皆为新秀

从发行第一支公募基金起,贝莱德似乎对自己体系培养的基金经理更为信赖。从贝莱德中国新视野的现任基金经理简历来看,单秀丽和唐华都可以划归为“海归”一族。

单秀丽是的由贝莱德自行培养的基金经理,她在美国硕士毕业后,就一直在贝莱德体系内各家公司任职,曾担任量化风控、收益分析师等偏中后台职位,缺乏正式投资、研究履历的她在去年9月就直接掌舵了贝莱德在中国内地发行的第一只公募基金。

唐华在取得南洋理工大学MBA学位后,于2017年9月加入贝莱德。Wind基金经理资料显示,唐华曾担任贝莱德投资管理(上海)有限公司投研董事、中原证券资管部研究总监,东方证券策略研究员等职务。虽然唐华有过在内地两家券商投研岗位任职的履历,但在中国市场没有过任何公募基金的历史业绩。

在第二支港股基金的团队配置上,贝莱德这次聘请了集团驻扎在香港的投研团队作为投资顾问,同时基金经理陆文杰曾经在香港工作多年,讲道理也是深谙港股之道的老将。但就目前来看,“主场作战”叠加“投顾模式”的优势也并不明显。

但贝莱德似乎也意识到这套“海归组合拳”的弊端。于是在今年3月为港股通远景视野新增加了一位基金经理杨栋。杨栋先后在穆迪和汇添富担任过研究员,这位外援也仍未能创造该基金的翻红局面,同时大家对这种“三人组合”的效率也表示质疑。

贝莱德现任基金经理相关情况,资料来源:wind,36氪

选股不逢时 “风控大师”有失水准

除偏爱“海归派”经理之外,贝莱德在持仓上也未高人一筹。出于首次征战内地公募市场的考虑,贝莱德选择了“求稳”。贝莱德中国新视野在四季度的持仓集中度和单只股票持仓占比都相对较低,可以说是充分分散了风险;在行业分布上,也以当前较为景气的新能源、泛消费、先进制造等赛道。

2021年四季度虽前十大重仓股都有所上涨,但因仓位配置占比较低,叠加建仓成本、高昂代销费等因素,导致净值上涨有限。因处于基金建仓期,业绩表现一般可以理解,大家并未对此有所诟病。

但自今年一季度,贝莱德中国新视野却开启了大幅调仓,新进了包括固德威、禾迈股份、伯特利、迈为股份等与新能源产业链高度相关的股票。

贝莱德中国新视野今年一季度末前十大重仓股,资料来源:贝莱德中国新视野2022年第1季度报告

然而,新能源主题在经历了2020、2021连续2年的牛市后,估值已经被严重透支。中证新能源指数的大幅调整始于2021年11月,所以此次贝莱德基金“后知后觉”的调仓也直接导致了一季度净值的大幅下跌,这也是净值曲线上4月底那个“大坑”的根源之一。

报告期内,其A类基金份额净值增长率-14.90%,业绩比较基准收益率-10.50%。随着一线城市疫情结束被提前price in、估值低位等因素,A股在4月底开启了新一轮的普涨模式,贝莱德中国新视野也跟随大盘涨回来不少,但截至发稿,基金净值依然还没有回到1。

第一只公募产品业绩表现欠佳,贝莱德似乎将失利原因归结于在内地作战的“水土不服”,在距离第一支公募基金发行后的短短三个月,便紧锣密鼓的发行了第二支港股基金——贝莱德港股通远景视野,试图通过转战港股市场来找回状态。

可惜的是,这支港股基金开局不利。首募的成绩较第一只产品有了较大的下降,两类份额合计的规模仅为5.73亿,而去年三季度初中国新视野的募集金额为66.8亿。

同时远景视野在建仓上延续了新视野的谨慎风格,在赛道选择上是典型的港股市场机构风格,偏好金融和消费两大赛道,重仓包括贵州茅台、美团、药明康德等在内的龙头标的。

在从众的同时也意味着贝莱德远景视野或将失去其他赛道的超车机会,自然也加大了获取alpha的难度。据Wind数据显示,贝莱德港股通远景视野A的最新年化Alpha仅为-2.40%,而同类年化Alpha为8.34%,大幅落后平均水平。

但需要指出的是,受多方利空影响,上半年恒生指数整体下跌6.57%,同类型的国投瑞银港股通价值发现混合、中欧港股通精选一年持有混合等港股公募基金也都表现平平,贝莱德这支典型传统机构风格的港股基金表现不佳也在意料之中。

贝莱德港股通远景视野今年一季度末前十大重仓股,资料来源:贝莱德中国新视野2022年第1季度报告

不过从二季报来看,相较于一季度的一路下滑,贝莱德旗下两支基金在二季度净值有所反弹,贝莱德中国新视野混合A和贝莱德港股通远景视野混合A二季度业绩分别为8.79%、5.79%。但在Wind同类基金中仅排名44%(813/1845)和67%(1237/1845),也并未有过人之处。

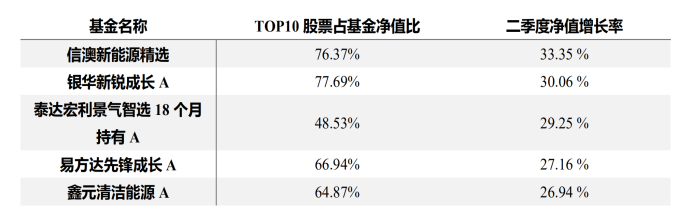

有意思的是,观察Wind同类基金中今年Q2排名靠前的基金,我们发现Top5基金中大都有着高集中度的特点。明星基金经理中的张坤和刘彦春就属于高集中度一派,前者操盘的易方达优质精选持股集中度达到80.19%,对应二季度净值增长率为13.47%,后者操盘的景顺长城鼎益持股集中度为74.73%,二季度净值增长率则达到了18.15%。

而偏好分散持股的朱少醒和谢治宇,旗下的富国天惠精选成长和兴全合润二季度净值增长率持股集中度分别为37.99%、38.87%,二季度净值增长率为8.37%、7%,表现略微逊色。

分析来看,今年以来A股行情总体偏弱,行业分化十分严重,结构性行情突出。因此,押注对了那几个热门板块,且仓位高、集中度高的基金产品,就会享受到结构性行情的红利,而持股分散的基金遭遇冲击的可能则更大。

纵观本次二季度排名靠前的基金基本都在Q2把握住了新能源和锂矿的反弹机会,叠加高集中度优势,实现了一波净值的突起。而贝莱德旗下的两支基金都属于分散持仓风格,虽然二季度通过及时调仓搭上了风口行业反弹的末班车,但受制于节奏,爬升幅度也十分有限。

今年二季度混合偏股型基金收益Top5,资料来源:Wind,36氪

切换主题投资 聚焦智能制造

鉴于前两支泛赛道化基金目前净值表现不佳,贝莱德这次改变打法,瞄准了主题性投资。8月8日,贝莱德的第三只公募基金——贝莱德先进制造一年持有混合基金正式发行,截至9月1日,该基金合同正式生效,A/C份额募集规模合计为3.67亿元。

基金招募说明书显示,该基金主要投资于先进制造相关行业的股票,重点关注高端装备、科技硬件、电动汽车、清洁能源、5G 网络、云计算、工业自动化等领域,基金经理为邹江渝。

在掌舵人的选择上,此次依然是贝莱德信得过的“自己人“。邹江渝曾担任贝莱德投资管理(上海)有限公司境内私募投资经理,同时邹江渝“理工+金融”的跨学科学术背景也是贝莱德聘任他的原因所在。

事实上,今年以来,“先进制造”概念热度居高不下,并且在二季度这波向上行情中帮助了不少公募产品修复净值。不过,“先进制造”中尤其是新能源板块的估值在经历此前快速拉升后,市场对其长期看好,但中期的观点仍存在分歧。贝莱德此时推出这款聚焦“先进制造”的行业主题产品,或许能够借助行业东风扬眉吐气,又或许重蹈覆辙沦为“接盘侠”。

除此之外,贝莱德或将迎来外资公募基金领域的强劲对手—富达基金。今年以来,作为第二位获批外商独资公募基金牌照的富达已有了不少大动作。富达基金在4月份任命原华宝基金的黄小薏为中国区董事总经理。作为内资公募圈的老人,黄小薏的加盟也将帮助富达优化在内地公募市场的布局。同时有消息传出,富达将旗下焦点基金领衔基金经理宁静转任为中国公募业务股票投资主管,这或许暗示着接下来富达将会在中国公募领域有所行动。

面对内外夹击,贝莱德接下来的路任重而道远。

本文来自36氪财经,作者|黎建琼 编辑|黄绎达。