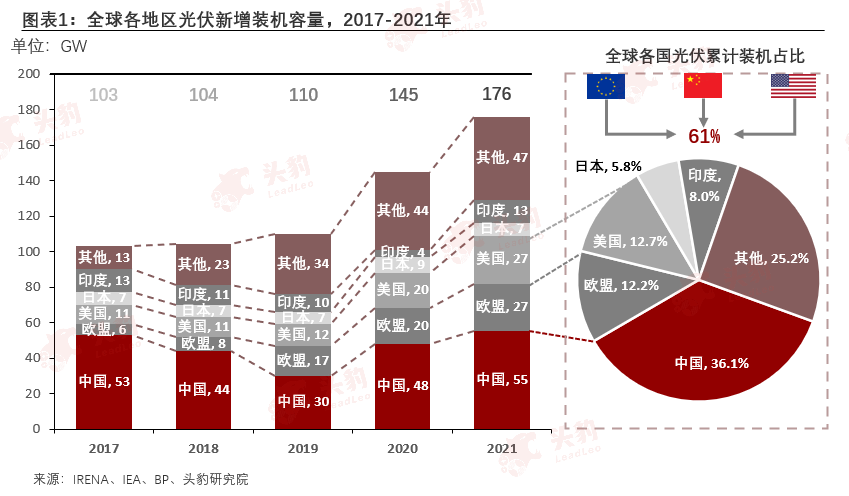

据国家能源局发布的统计数据显示,2022年前三季度,中国光伏产业累计装机规模3.58亿千瓦,新增装机规模0.53亿千瓦,同比增长105.83%。

光伏市场持续扩张已是大势所趋,而下游储能领域更是成为了高需求宝地,其中,2021年全球户用储能新增装机规模达到1.90GW。

根据头豹研究院测算,2025年全球户用储能新增装机容量将达到118.4GWh,三年CAGR将达62.7%,户储市场即将迎来黄金发展期。

而纵观整个户储市场,产业链十分庞大,储能逆变器、储能电池为产业链关注重点,相关企业业绩优渥且仍处低估值区间。

以储能产业链上游逆变器龙头企业固德威为例,目前已有多家券商给予买入评级,根据券商给予买入评级且披露目标价格的58只个股来看,固德威目标价格(+90.17%)名列第一。

据悉,固德威2022Q3实现营业收入14.63亿元,同比+131.65%,环比+82.19%;实现归母净利润更是达到2.21亿元,同比+255.41%,环比+391.11%。

如此惊人的业绩背后,究竟是什么在支撑行业的发展?市场未来供需情况、竞争格局将朝着怎样的趋势发展,下一个固德威又在哪里?

本文,头豹研究院将从行业发展背景、增长空间、竞争格局、产业链企业、市场规模等角度为您深入分析户用储能行业。

01、全球储能市场发展背景

低碳经济成为全球各国发展主旋律,能源消费转型将成低碳发展的稳固基石:新能源汽车销量高增与新型储能装机需求爆发的双轮驱动下,锂离子电池出货高增:根据IEA的数据显示,2021年全球新能源汽车销量达到680万辆,同比增长129%,较去年同期提升近88pct,在此背景下,动力电池出货量同样创下新高,达到220GWh,同增175%。

另外,据REN21调查显示,2021年全球可再生能源总装机容量占比达38.3%。随着可再生能源发电占比不断提升,对灵活性调动资源的需求也在不断增长。电化学储能装机在2021年同样创下新高,累计运投项目容量达到24.5GW,电化学储能需求强劲驱动锂离子储能出货量上行,2021年全球储能锂电池出货量达66.3GWh,同比增长132.4%。在新能源汽车出货高增及储能需求上行的背景下,锂离子电池的出货量呈稳步上行态势,而锂电池出货高增,同样驱动着其上游各类组成材料的需求增长。

02、美国户用储能发展概况

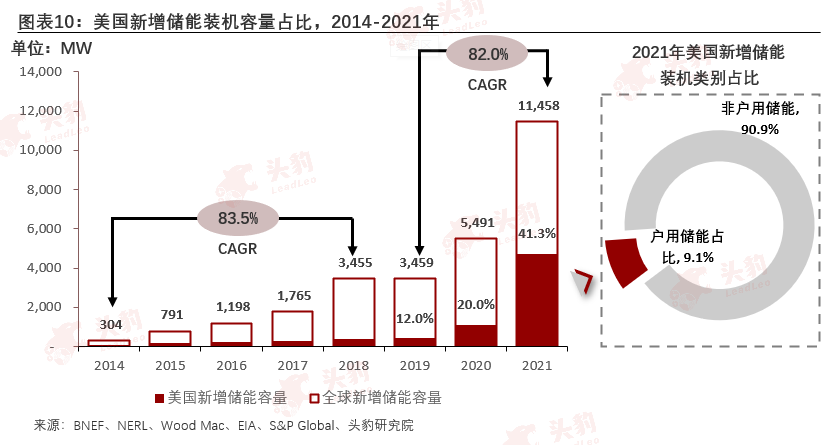

全球储能装机维持高速增长,美国储能占比近三年大幅提升,成为全球储能装机高增的中坚力量:2021年全球储能新增装机规模达到11,458MW,创新历史新高,2019-2021年CAGR高达82%,与2014-2018年间的CAGR 83.5%基本持平,显示出储能行业在近十年间的发展韧性十足。

其中,美国年度储能装机占全球比重稳步提升,从2019年的12.0%提升至41.3%,三年提高29.3pct。其中,美国新运投储能项目,主要贡献源自,公共事业与工商业侧的储能装机,两者合计占比高达90.9%,而户用储能装机容量为960MWh,占新增装机规模比重仅为9.1%,在低装机基数的背景下,未来装机增长空间可期。

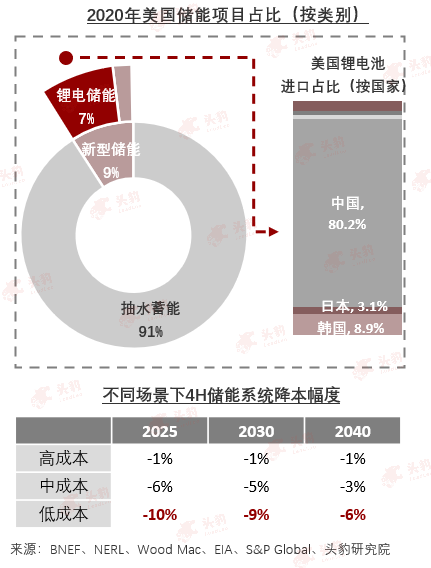

根据DoE的储能项目数据库显示,2020年美国累计储能装机项目中,抽水蓄能装机占比高达91%,主要系因其低成本及高安全性,是当下各类型储能项目中的最佳选择。而锂电储能是新型储能中的主导力量,占比近80%,主要受不断下降的锂电池成本推动。但美国锂电行业对海外进口依赖较重,拆分其进口数据可得,在其进口锂电池中,东亚三国对其出口占比高达92.2%。其中,中国占比达80.2%。故已推出系列法案来推动本土锂电产业发展,以摆脱对东亚三国锂电进口的高度依赖。

03、全球户用储能行业竞争格局剖析

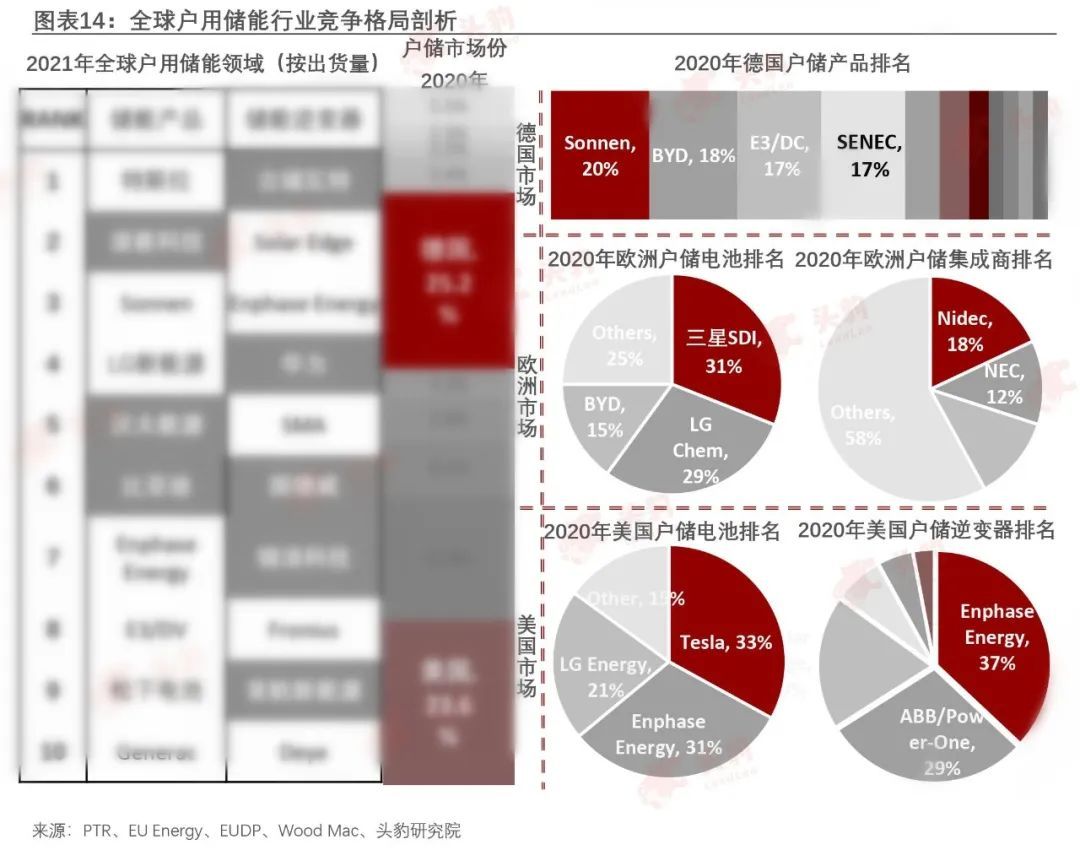

品牌辨识度与当地销售渠道资源是中国户用储能企业出海的两大壁垒,且当地家庭用户倾向于寻求本土安装商进行储能产品装配,因此中国储能企业一般采取经销商合作模式打通海外市场:根据IHS Markit的户用储能产品出货数据显示,2021年全球户用储能出货龙头是特斯拉,紧随其后是派能科技市占率约为13%,然后是德国的Sonnen,三家合计市场份额占比约为43%,特斯拉主攻美洲、印度市场,而派能科技、Sonnen在欧洲出货量名列前茅,分别占据户储主要市场的龙头地位。

中尾部厂商的竞争激烈且较为胶着,需要不断开拓当地分销商的合作渠道来稳定自身市场份额。在全球储能逆变器出货排名中,中国厂商表现优异,5家企业上榜全球Top10,占据户用储能逆变器市场的半壁江山。

从细分市场拆解看在欧洲市场,中国户储电池与逆变器厂商市占率表现较好,主要得益于欧洲市场对光伏类产品的贸易壁垒较低,经销商对非本土品牌的接受度较高,截至2020年东亚三大电池商SDI、LG、BYD占据德国户储电池市场份额高达75%,初现强垄断格局。同时下游To C的分销渠道被本土企业牢牢掌控,欧洲户储集成装商Top3均为本土企业,且市场份额接近45%。

在美国市场中,由于美国301、201法案中对中国企业的进入设置了较高的壁垒,故美国光伏产业属于较为封闭的本土市场,因此美国户用电池储能电池Top 2均为本土企业,且CR3高达85%。故中国企业只能通过嵌入美国储能头部厂商的供应链条,从而间接受益于美国户储市场的快速发展。

04、户用储能产业链企业梳理

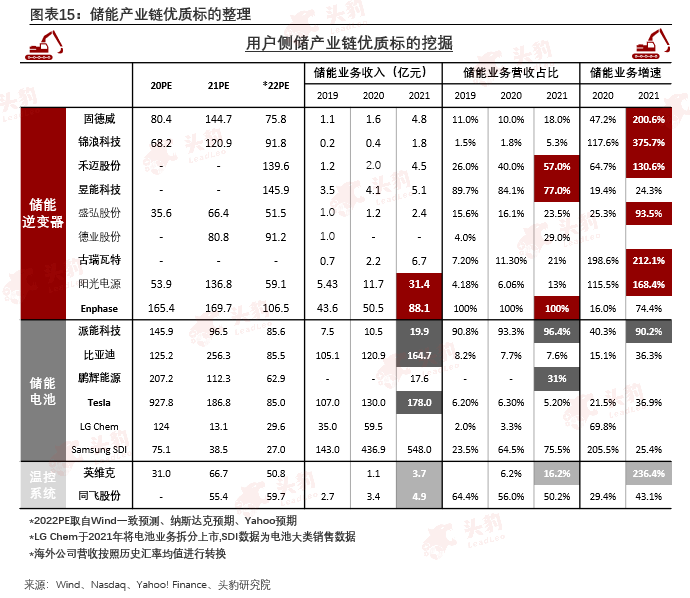

按照储能电池系统产业进行拆分,标的可划分为储能逆变器、储能电池与热控系统范畴,上述标的的储能业务收入均呈现出强劲的收入增长态势,其中逆变器标的的储能营收弹性普遍高于电池系统,且21年PE较20年PE均有大幅度提升,主要系其储能业务广阔的发展前景带动标的估值提升:

①储能逆变器部分:从上述储能逆变器标的储能业务收入,可得知储能业务营收近几年持续增长,且增速呈现上行趋势,主要系受益于近两年储能行业爆发式成长,装机量大幅提升。其中,固德威、锦浪科技、古瑞瓦特增速位列前三,且三家公司同时跻身于户用储能逆变器出货Top10,未来自身储能业务成长性可期;

②储能电池板块:派能科技、鹏辉能源的储能电池出货量今年持续爬升,派能科技2021年户用电池系统出货量排名全球第二,市场份额占比约为11%,仅次于第一名特斯拉,而其凭借着在海外销售渠道积累的先发优势,形成稳固的品牌壁垒,有望乘全球户储爆发东风,增强自身储能业务盈利弹性。

05、逆变器产品定义分类

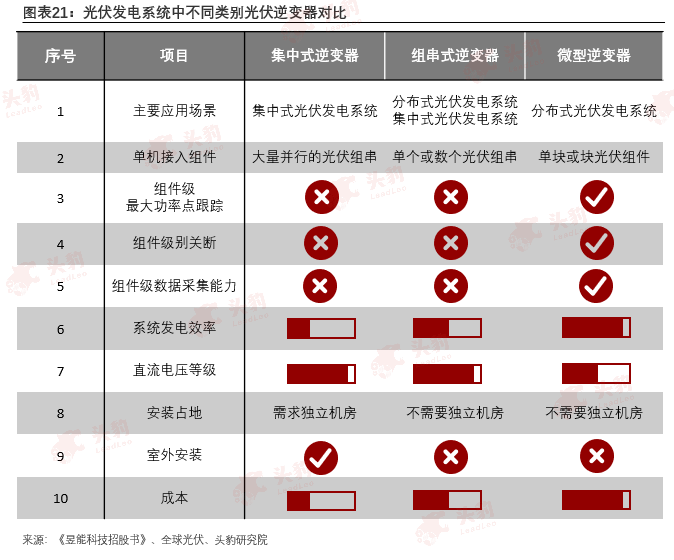

逆变器在光伏发电系统中拥有广阔发展前景,按照不同的应用场景,可将逆变器划分为集中式逆变器、组串式逆变器与微型逆变器:光伏逆变器是光伏发电系统中的核心部件,其工作原理是将光伏组件系统发出的直流电转化为符合电网电能质量要求的交流电。按照工作场景进行划分,光伏逆变器可进一步细分为集中式逆变器、组串式逆变器以及微型逆变器三类。

其中,①集中式逆变器的功率相对较大,单机容量基本在500kW以上,因其将大量的光伏组串连接到同一台集中式逆变器的直流输入端,完成最大点功率跟踪后,经过逆变并入电网,其具备输出功率大、技术成熟等优点。但由于其最大功率跟踪电压范围较窄,一旦单个组串出现故障将会影响整个光伏系统的发电效率。且集中式逆变器需要配备专用的通风散热机房,防止因温度过高造成的安全故障;

②组串式逆变器的逆变方式是将单串或多串光伏组件进行单独的最大功率点跟踪,再经过逆变后并入交流电网,单机容量 一般在200kW以下。优点是最大功率跟踪电压范围宽,组件配置灵活,发电时间长,主要用于分布式系统;

③微型逆变器工作原理是单个微型逆变器对应单块或数块光伏组件,可以对每块光伏组件进行单独的最大功率点跟踪,一般单体容量在5kW。即便是部分组件出现故障,依旧能获得较组串式逆变器更高的发电效率,且运行电流较低,降低安全隐患,但目前成本较高。

06、光伏逆变器市场现状

全球光伏逆变器发展大致可分为三阶段,前期德国大厂SMA凭借本土先发优势,牢占龙一位置;中后期中国双强出海,抢占全球市场份额,终登光伏逆变出货龙头宝座:光伏逆变器的发展依赖于光伏产业规模的扩大,而在2000年间光伏产业起步于欧洲。

第一阶段(2000-2012):欧洲光伏装机容量一度占据全球近70%的份额,且依托于蓬勃发展的光伏产业以及自身丰富的电力电子产业资源,欧美逆变器企业的市场份额长期维持在80%以上,从2000年到2012年间,德国SMA在全球光伏逆变器的市场份额占比一直保持在30%以上,盘踞光伏逆变器龙头地位;

第二阶段(2012-2016):中国光伏装机容量开启陡峭增长模式,光伏产业的蓬勃发展,为本土光伏逆变器企业提供了坚实的发展土壤。此阶段,中国本土逆变器企业依托自身的材料与人工成本优势,以及积累的电气产业资源,制造出多款低价高效产品,迅速抢占海外市场份额。中国企业市场份额从2012年的仅9%,迅速提升至2015年的近45%,三年时间提升36pct,同时集中式逆变器价格也大幅度下降,从2011年的0.8元/W下滑至2014年的0.25元/W,三年间降幅达70%,标志着集中式光伏逆变器进入存量博弈阶段;

第三阶段(2016-2021):光伏产业再度前行,新旧技术路线交替,为腰部厂商开辟出海新路径。2019年后,光伏产业突破了短暂的瓶颈期,光伏逆变器出货继续上行,从2018年的107.3GWac提升至2021年的225.3GWac,组串式逆变器技术的迭代,为更多中国逆变器企业提供了蚕食海外厂商市场份额的突破口,截至2021年全球Top10逆变器企业中,国产企业已占据6个席位,市场份额占比已达62%,形成对全球逆变行业的初步垄断。

07、全球逆变器理论市场规模

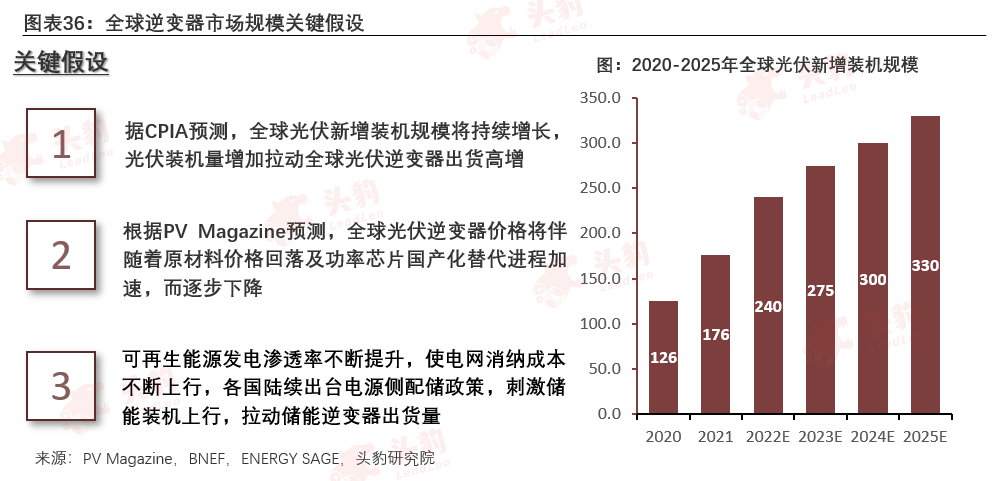

全球光伏逆变器装机规模受以下三方面驱动:

(1)存量逆变器替换需求:光伏用逆变器使用周期一般为10年,而光伏电站生命周期为25年,意味着十年前新建的光伏电厂中的逆变器设备进入存量替换周期;

(2)光伏新增装机高增:根据CPIA数据显示,十四五期间全球光伏装机需求预计高增,带动光伏逆变器需求;

(3)储能装机需求爆发:源网荷三侧配储出将拉动光伏逆变器出货。根据头豹研究院测算,2025年全球逆变器市场规模将达到1,178亿元,三年CAGR将达14.8%,储能逆变器市场将是最具潜力的逆变细分赛道。

*本文部分援引于报告:《2022年户用储能行业研究(下):梳理户用储能产业链,挖潜赛道优质标的》,首发于头豹科技创新网。

本文来自微信公众号“头豹”(ID:leadleopard),作者:头豹。