安踏的2022年没有意外。

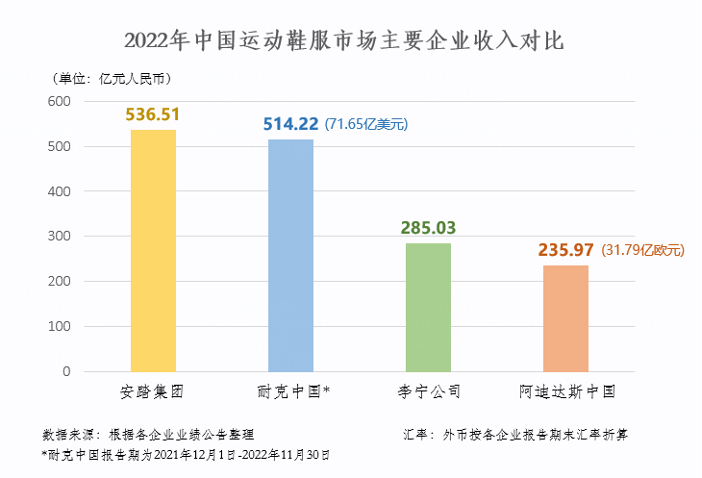

根据其3月21日发布的年报,2022年,集团总营收同比增长8.8%,达到536.51亿元,稳住了中国市场行业第一的位置;净利润从2021年的77.20亿下滑至75.90亿,同比下滑了1.68个百分点。

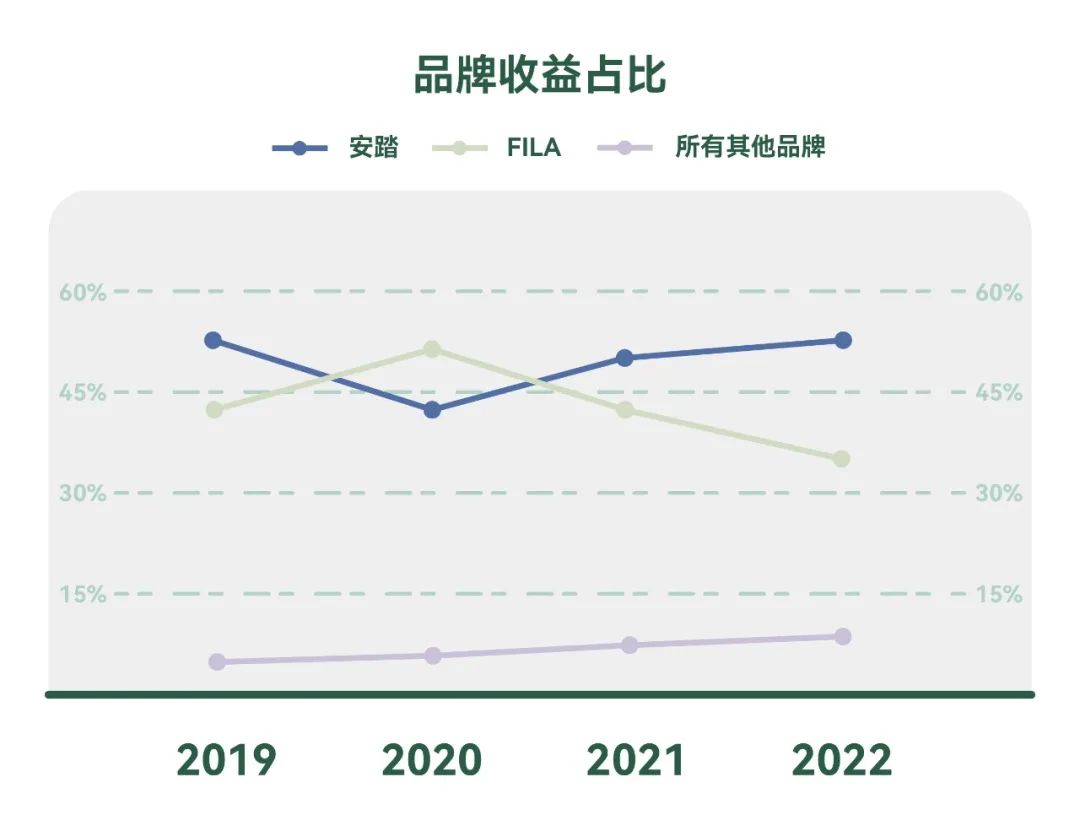

分品牌看,安踏主品牌和「所有其他品牌」(主要是迪桑特和可隆)都保持了增长态势,但曾经被视为集团业务增长引擎和利润奶牛的FILA首次出现负增长。

此外,亚玛芬(Amer Sports)经过安踏三年的运营终于实现盈利,首次给安踏贡献利润约2800万元(2021年底为亏损3.5亿元)。

年报发布当天,安踏的股价开盘即一路高走,最终以108.9港元收盘,增幅为9.23%。

不过,安踏目前接近3000亿港元的市值,与巅峰时期突破5000亿港元还相去甚远。安踏当时股价从高峰跌落的一个重要节点就是FILA增速放缓。此后,安踏一直在培养新的增长点。

今年初,安踏进行了公司上市16年以来规模最大的人事变动:创始人丁世忠卸任CEO、留任董事会主席;设立「联席CEO」,原集团CFO赖世贤分管安踏品牌以及除FILA以外的所有其他品牌、集团采购以及本集团的若干职能(包括人力资源、法务、投资者关系及行政管理等),原专业运动群CEO吴永华分管FILA品牌、集团国际业务及集团若干职能(包括零售渠道管理及公共关系等);郑捷卸任集团总裁及户外运动品牌群CEO,专任亚玛芬CEO。

安踏方面表示,这次调整是为了更好落实集团「多品牌」及「全球化」战略。除了外界猜测的「亚玛芬即将IPO」之外,安踏对于主品牌的加码、品牌运营的重点从协同走向独立显露端倪。公告之外,在安踏收购亚玛芬后成功运营了始祖鸟大中华区业务的徐阳也回归负责安踏主品牌。

作为「亲生子」,安踏主品牌对于集团有着特殊的意义。安踏通过一系列并购,想要达到的终极是「全球性多品牌管理公司」。在这条路上,安踏从运营国际品牌中学到的经验和在本土市场的积累,也都将浓缩到主品牌中。如今,外界环境趋于稳定,国际市场的大门渐次打开,各运动品牌都蓄势待发。新一轮竞争开启后,主品牌成功与否,可能真正决定安踏的未来。

两级

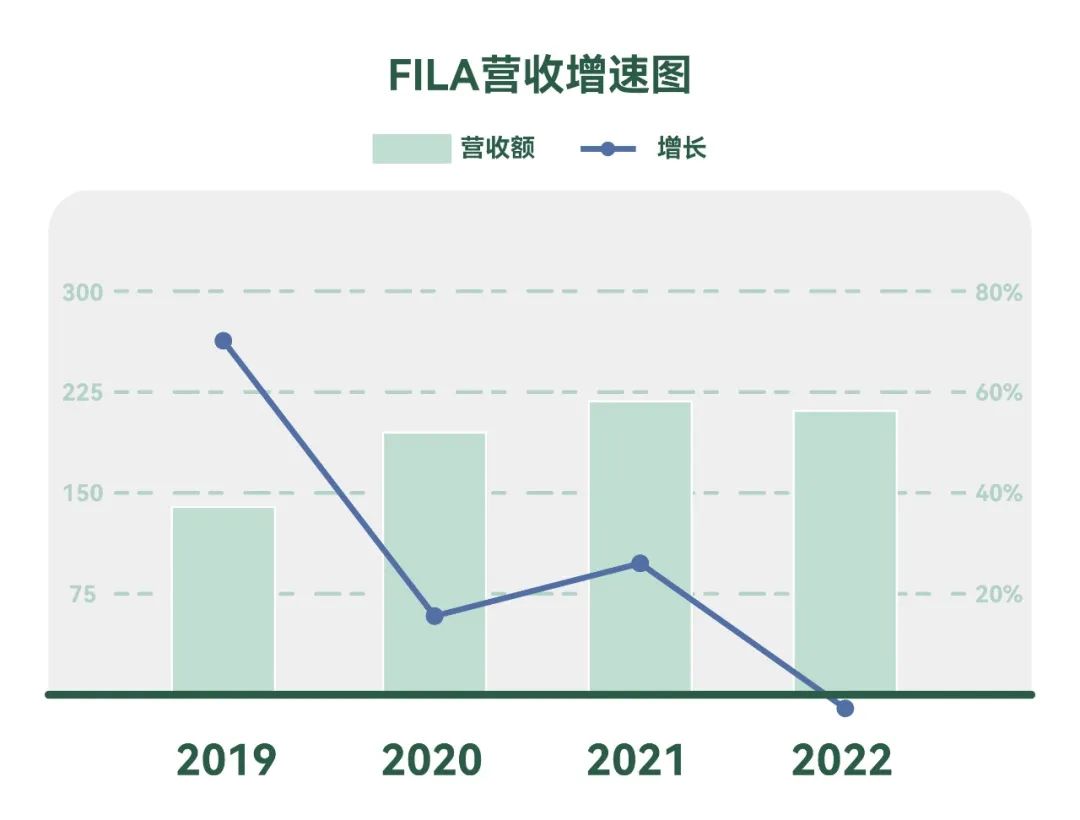

安踏各分部中,只有FILA各项指标均为负数,却极大拖累了集团整体业绩表现。

2022年,FILA营收下滑1.4个百分点,降至215.23亿元;毛利率下降4.1个百分点,经营溢利率下降4.5个百分点。相应地,安踏整体毛利率和经营溢利率都下降了1.4个百分点,分别至60.2%和20.9%。

安踏方面将FILA负增长的原因主要归结为「疫情冲击」——FILA采用全直营模式,线下受到的影响远大于其他品牌。

FILA主要通过发展电商渠道和打折来对抗冲击。从结果来看,2022年其线上收入增长超过30%,库存周转天数同比下降了7个百分点,但打折给毛利率带来的影响已经显现。

不过,当营收规模达到百亿级后,FILA不再超速增长实属正常。FILA大中华区总裁姚伟雄在2017年就曾提示FILA增速不会一直这么快,「在快速增长的第五年,遇到放缓也是一个必然的趋势」。

2020年和2021年,FILA同比增长仅为18.1%和25.1%,远不及2019年的73.9%同比增长。

安踏也在为FILA寻找增量。比如,在2021年下半年,FILA开始提升专业运动和鞋产品占比、渠道升级;去年财报明确提出聚焦「菁英运动」,包括高尔夫、网球和跑步功能性产品;挖掘女子健身市场,等等。

不过,这些未能在短期内转化成账面收入。而且,FILA近期的价量双跌对其中高端市场的定位本就是一种伤害。2022年安踏净利润大幅下滑,也与之有直接关系。

实际上,触发FILA狂飙的那股「运动时尚风潮」已经减弱。近几年户外和轻户外运动的兴起,让安踏旗下的户外运动品牌群颇为受益。但属于FILA的美好时光已经过去了。

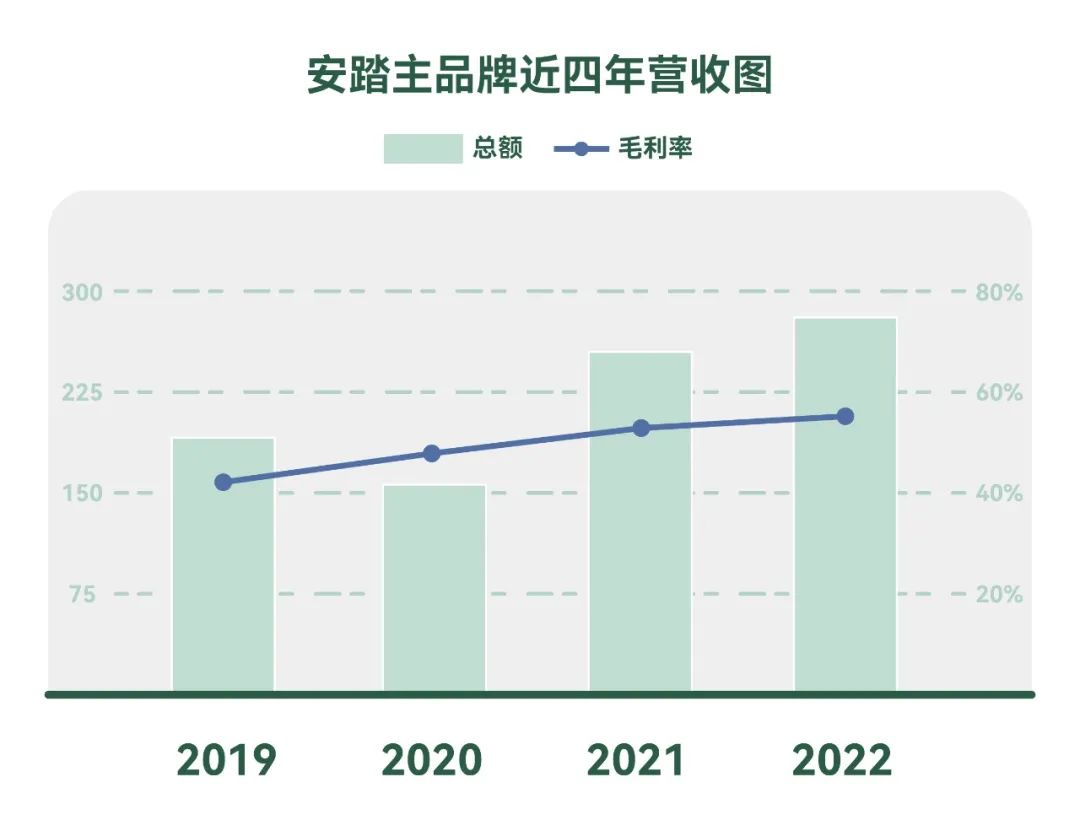

与之相对应的是,安踏主品牌的营收连续两年超过FILA。

2022年,安踏主品牌营收为277.23亿元,同比增长15.5%,对集团的营收贡献从2021年的48.7%上升到51.7%。毛利方面,直营+混合运营(加盟商按照安踏运营标准运营)的主品牌与FILA的规模达到了同一量级,相比2021年又同比增长了18.7%。

再来看安踏的「第三条增长曲线」。2022年,「所有其他品牌」收益同比增长26.1%至44.1亿元,已连续超过20个季度保持双位数增长。其毛利率在去年更是达到了71.8%,高于FILA巅峰期。而且,在运动品牌普遍收益下滑的2022年第四季度,其他品牌取得10%-20%低段的正增长,抗压能力较强。

不过,其他品牌虽然势头强劲,但体量不大。2022年底,其占安踏总营收的比例仅为8.2%,经营溢利在2022年同比增长40.8%%的情况下,才达9.07亿元。

也就是说,安踏护城河的深度和广度,很大程度还是取决于主品牌。

规模之后

同为本土运动品牌中的明星公司,安踏的主品牌在体量上一直大于李宁。2022年,安踏主品牌的营收增速超过了李宁。同样面对成本上涨和疫情影响,相对于李宁的毛利率下降4.6个百分点,其毛利率却上升1.4个百分点。

本土运动品牌上市公司中,安踏也是唯一毛利率上升的公司。2022年,特步营收同比增长29.13%,为129.3亿元,毛利率下降0.8个百分点;361°的营收同比增长17.31%,为69.61亿元,毛利率下降了1.15个百分点。

安踏把主品牌去年的收益增长归因为电商增长和持续推进的DTC转型。三年来,安踏主品牌电商业务收入一直呈上涨趋势,但占营收比重变化不大。安踏营收持续增长,首功还在DTC。

安踏主品牌的DTC转型启动于2020年。2022年,其DTC业务占比(含线上及线下)已达70%,来自DTC的营收同比增长60%;来自电商的营收同比增长17.7%,经销商渠道同比下滑39.8%。

DTC对品牌意味着更高的毛利率和更高的收入,但也埋下了隐忧。

首先是成本问题。直营模式下,门店房租、人力等成本都由安踏自行承担。2022年,安踏集团销售成本从2021年的189.2亿元升至213.3亿元,员工数量同比净增7000人。相比2019年末,过去三年来安踏集团员工数量增长超过90%。

其次就是敏感的库存问题。安踏整体库存周转天数从2019年的87天,一步步升至2022年的138天,相比2021年增加了11天。安踏将其原因归结为「DTC转型继续推进,回收分销商库存的影响」。

可以对比的是,2022年,李宁的平均存货周转期为58天,361°为91天,特步为90天。

此外,即便在2022年DTC营收高速增长的情况下,安踏主品牌的毛利率仅增长1.4个百分点,经营溢利率与去年持平,保持在21.4%。再加上DTC业务占比已达七成,安踏想在这方面挖潜越来越难。

而主品牌显然是安踏今年的发力重点。

去年下半年,安踏主品牌首次出现门店净增加,去年底达到了9603家,到今年底的目标是重上一万家。FILA去年底的门店数从2054家降至1984家,今年将保持在1900-2000家。到去年底拥有191家门店的迪桑特今年的目标是185-195家店;可隆步伐较大,今年计划从161家增加到175-185家,但仍与主品牌的门店增速相去甚远。这些都将进一步考验安踏的品牌运营能力。

根据安踏在2021年7月发布的规划,未来5年,安踏主品牌将努力实现流水年复合增长18-25%(2022年为15.5%);线上业务年复合增长30%以上(2022年为17.7%),2025年占比达到40%(2022年为34.9% );巩固多层级优势渠道,持续加强一至三线城市布局,流水占比超过50%;购物中心店数翻倍;总体市场份额增加3到5个百分点。

围绕这个5年目标,过去一年多安踏主品牌都在极力打造自己的专业形象,并且向上探索。从对外传播来看,安踏目前虽然拥有本土运动品牌中最庞大的明星代言人群体,但主品牌通过与赛事、国家队和明星运动员的深度绑定,在不断强化「专业运动」和「新国货」的标签。

2022年,安踏集团在研发方面投入接近13亿元,所占收益比率提升了0.1个百分点至2.4%;广告及宣传开支仍然达到了196.29亿元,但占收益比例减少了2.1%。

主品牌中,根据安踏发布的数据,目前奥运科技产品流水占比已达20%。「安踏冠军店」入驻核心商圈比例显著提高;线上方面,新锐白领、资深中产及Z世代等身份标签的优质客群占比已超过30%。

不过,对于本土运动品牌来说,「国货红利」开始摊薄。过去三年是各品牌整合的窗口期,现在竞争又回到常态。

从整体营收来看,安踏集团不但超越了耐克中国,也是阿迪达斯中国的两倍多。

但从在中国的市场份额来看,安踏和阿迪达斯一直处于此消彼长的态势。2021年,安踏的市场份额超过阿迪达斯排名第二,但双方仅有1%的差距。聚焦到主品牌,近两年耐克、阿迪达斯在中国加大了折扣力度,并且逐渐掌握了国内电商的打法,这些也都对安踏形成了一定挤压。

多品牌管理公司

2015年营收破100亿后,安踏实现营收超500亿只用了7年时间,期间年复合增长率超过25%。到了如此规模,安踏的每一部分增长都十分不易。从这个层面,安踏走向国际市场是一个必然的选择。

2019年收购亚玛芬时,丁世忠曾经如此阐述安踏的并购逻辑:「我们买这个公司核心很重要的一点是,看重他们在中国市场的空间,同时这家公司的许多品牌在全球也有足够的影响力。」

亚玛芬旗下拥有多个国际知名品牌,包括法国山地户外越野品牌萨洛蒙(Salomon)、高端户外装备品牌始祖鸟(Arc'teryx)、 纳维亚风格的壁克峰(PeakPerformance)、美国网球装备品牌威尔逊(Wilson)等。

收购之初,安踏就为亚玛芬定下「五个10亿欧元的发展战略」,其中始祖鸟、萨洛蒙和威尔逊三大高端户外品牌要打造成为「10亿欧元」的品牌。

不过,收购时亚玛芬亏损12亿元人民币,按持股比例,安踏需承担6.3亿元的亏损。安踏一直在努力将其扭亏为盈,2020年、2021年亚玛芬亏损进一步收窄,安踏仍需承担约6.01亿元与8100万元的亏损。

在首次为安踏贡献利润的同时,安踏持有的亚玛芬合营公司收益在2022年增长21.8%,至240.3亿元,创该合营公司历史新高,EBITDA增长 8.8%至人民币25.8亿元。其中国市场业务占比较2019年收购时,已接近翻了三倍。

DTC同样也是亚玛芬增长的核心动力。安踏在2019年披露了亚玛芬未来五年战略发展规划,其中就包括,加大DTC转型力度,DTC业务从2018年11%的占比提升至30%,自营门店数增长至1000家以上。

亚玛芬作为安踏高端化、国际化的重要一环,其或将上市的传闻已在今年年初引起一番讨论。

去年12月,彭博社曾经援引知情人士的消息称,安踏和联合投资者正与投资银行初步磋商亚玛芬IPO事项,私募股权公司方源资本在内的投资者考虑其最早2023年上市,筹集约10亿美元或以上。但安踏对此一直未予回应。

资本市场之外,安踏通过亚玛芬深入了解如何运营一个世界级多品牌体育用品公司,对其本身的意义更大。

全球化是安踏未来十年的关键词。安踏在2021年庆祝集团成立30周年时,更新了集团新十年战略:从「单聚焦、多品牌、全渠道」到「单聚焦、多品牌、全球化」。2022年财报的主席报告部分,丁世忠也表示,在不同的阶段,企业都要以全球化视野、文化落实「全球化」战略目标。

而今年年初丁世忠让位CEO、安踏成立东南亚国际事业部、强化集团人才梯队建设也都指向了安踏全球化的野心。

安踏在2017年的财报中就提到用FILA试水东南亚市场,零售店已经在新加坡落地——在IONORCHARD购物中心开设第一家店。此前的2016年11月,安踏曾签下在东南亚有较高影响力的菲律宾拳王曼尼·帕奎奥。

而要成为全球化的品牌管理公司,接下来就需要更多的人才去完成多品牌运作。安踏近些年引入不少有国际公司从业履历的资深职业经理人,但围绕在集团核心业务周围的仍多是在公司内部体系成长起来的「老兵」。

在最新一轮人事调整中,两位联席CEO在安踏均工作超过20年;郑捷 2008年加盟安踏,深度参与了安踏对于亚玛芬的收购案,从2019年起就成为亚玛芬董事会成员。此外,徐阳在安踏工作了16年;多家券商研报显示,迪桑特及可隆品牌汇报等级均有所提升,这显然有利于包括丁氏家族下一代在内的中生代管理层的成长。

今年1月初的工作总结会上,丁世忠给出了他眼中的安踏干部画像 —— 「懂生意、带队伍、打胜仗、高抗压」。从这个层面上看,全球化的安踏更加需要来自中国的安踏。

本文来自微信公众号“窄播”(ID:exact-interaction),作者:丛文蕾,设计:高洁