【编者按】水星旗舰FOF由金斧子创始人兼CEO张开兴担任总负责人,结合金斧子团队近10年来的一二级市场产业链的深度研究经验,专注挖掘可持续性投资机会,帮您做“最恰当的价值投资”。水星旗舰FOF以“定性为纲”的正确价值观精选优秀的基金管理人,时刻保持对宏观、行业、估值、风格、个股的深刻洞察,努力争取在对的时间帮助客户配置正逢其时的大白马、小白马、黑马等各具特色的价值投资基金。最后,为投资者获得“长期业绩可喜、中期风险分散、短期业绩可期”的“价值投资指数级”投资机会。

诺贝尔经济学奖得主写的书《贫穷的本质》。贫穷的本质是:

1、喜欢赌;

2、目光短浅、只看眼前利益;

3、不愿脚踏实地积累,幻想一夜暴富。

20世纪40、50年代,美股超过90%的部分为散户持有。

如今,世道变了。

海通证券研报显示,2018年年中,美国机构投资者持有市值占比高达 93.2%,个人投资者持有市值占比不到6%。

由90%降至6%。

这中间发生了什么?

美国散户是如何被“消灭”的?

A股又是什么情况?

今天就来看看。

1

散户比例一度高达90%

1792年,美国股市诞生。

早期美股是少数玩家的“游戏”。

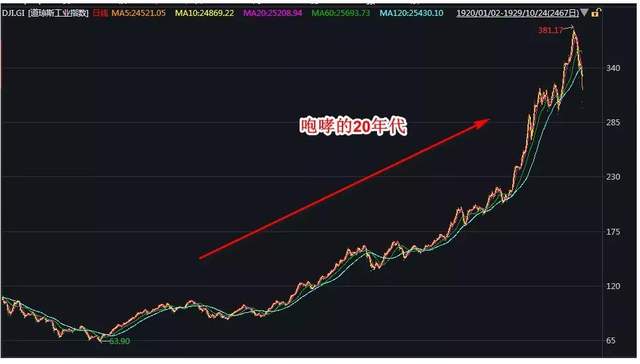

一战结束后,1920年代美国经济高速发展,企业盈利激增,带动股市繁荣。

1927年至1929年,道琼斯工业指数翻倍。

在赚钱效应驱使下,大批手握闲钱的民众跑步入市,甚至不惜借高利贷炒股。

当时,散户持有流通股的市值达到90%以上,史称“咆哮的20年代”。

道琼斯工业指数走势 19200102-19291024

直至1929年10月24日,美股突然崩盘,加上随之而来的30年代大萧条,才中断了这场狂欢。

之后又碰上二战, 股市低迷,散户们失去了炒股的兴趣。

二战结束,美国经济再度繁荣,美国民众对股票的热情又被点燃。

战后十年,道琼斯工业指数涨了2倍多,吸引大量散户入场,散户持股比例超过90%,并一直持续到1955年。

尽管之后散户持股比例有所下降,但直到70年代中期,仍然保持在70%以上。

2

养老金入市,开启“去散户化”进程

70年代中期,是美股投资者结构变更的分水岭。

之后,美股散户的路越走越窄,机构越来越强。

发生了什么?

养老金等机构投资者入市了。

下图是1974年之后,美国养老金规模示意图。可以看出1974年之后,养老金规模大幅增长。

简单介绍一下。

美国养老金体系由社会保障、企业养老金计划、个人养老金(IRAs)三大支柱组成。

海通证券研报显示,截止 2017 年底,美国养老金资产总规模为28.2万亿美元,是美国2017年GDP总量的1.45倍。

其中,企业养老金计划中的DC 型计划(收益不确定、雇主员工共同缴费,包括401K计划)、个人养老金(IRAs),在养老金总资产中占比60%,约17万亿美元,是美国养老金的主流。

2017年,DC型计划中,2万亿美元的资产投在了股票型基金上;个人养老金(IRAs)中,54%的资产投在了股市或者股票基金上。

3

为何养老金入市后

散户不愿直接炒股了?

养老金等机构投资者的大量入市,扩大了机构投资者比重,降低了换手率,增强了市场稳定性,与市场形成正向循环。

1、通过养老金计划,可间接参与股市,还能延迟纳税,省心省力。

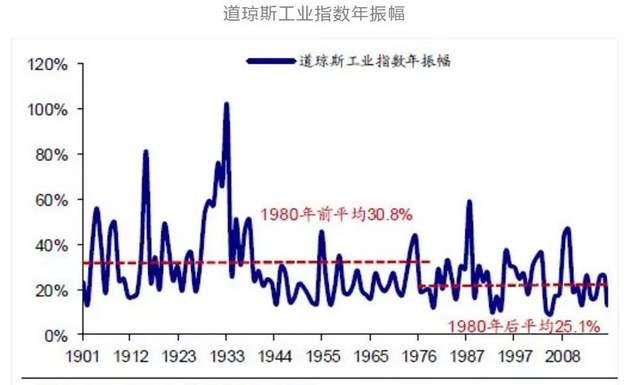

2、养老金、共同基金等机构投资者入市后,为股市提供了稳定器。投资的确定性增强,波动性降低。

海通证券研报显示,从历史上来,美股在机构投资者壮大后,1980年至今的股市振幅比1980年前下降约6个百分点。

从换手率来看,2017年全部美股的换手率为116%,其中权益类公募基金的换手率为26%,远低于A股的428%和297%。

3、养老金、共同基金具有团队、专业优势,且资金量大,个体很难与其抗衡,单兵作战容易沦为待宰羔羊。

4 、注册制的推行、退市股票多,个股踩雷机会高,打压了散户炒股热情。

仅2013年至2017年5年里,美股就有1438只股票退市,远高于A股的27只。

5、近年来,交易机制变复杂,高频交易、量化对冲等工具的使用,使得机构投资者在技术支持、信息获取、专业性等方面占据天然优势。散户更不愿意直接下场炒股了。

4

A股:散户数量多、市值小

却贡献了80%的交易量

那么,A股是什么情况呢?

1 散户数量庞大,但持股市值小

A股散户多,但话语权小。

我们以沪市为例。

上交所发布的《上海证券交易所统计年鉴(2018卷)》显示,截至2017年12月31日,从持股账户数看,沪市投资者为1.95亿人,其中自然人投资者1.94亿人,占比超过99%。

然而从持股市值看,自然人投资者持股市值为5.94万亿,仅占总市值的21.17%。

沪市持有人结构 2017年

看到这儿,或许你会有疑问——不是都说A股是散户驱动的市场么?持有市值占比并不高啊?

其实,说A股是散户主导,主要是指散户主导了A股的交易。

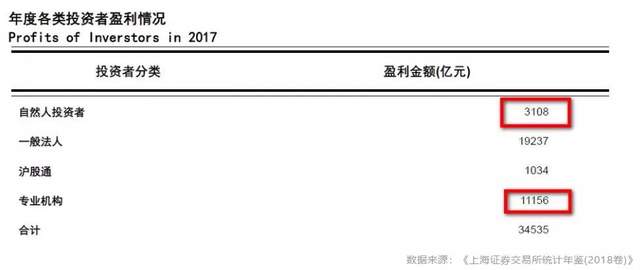

2 散户贡献80%的交易量,盈利却不到机构的1/3

《年鉴》显示,2017年,沪市中个人投资者贡献了82.01%的交易额,而机构仅占14.76%。

遗憾的是,散户的频繁交易,并没有带来更好的收益。

散户贡献了相当于机构投资者5倍的交易额,却只赚到了不足机构30%的盈利。而且,机构的“本金”更少。

《年鉴》显示,沪市中,2017年自然人投资者整体盈利3108亿元,专业机构整体盈利11156亿元,机构投资者盈利金额是散户的3.6倍。

而机构投资者的持股市值为4.53万亿元,自然人投资者的持股市值为5.94万亿元。

也就是说,机构投资者用比散户更少的资金,赚了更多的钱(3.6倍)。

两者之间的盈利差异或许源于各自的交易风格。

散户资金规模较小,投机心理强,换手率较高,容易追涨杀跌,难以把握市场中长期机会。

3 “去散户化”进程正在进行

散户的非理性以及短视行为,不利于股市健康发展。A股去散户化也是大势所趋。

申万宏源测算显示,2006年至2017年12年间,沪深两市的个人投资者持股市值比例延续下滑,已由2006年的68%,降至最近几年的25%附近。

机构投资者占比已成为衡量一个股市是否成熟的标志。

“去散户化”并不意味着对散户的驱逐,而应该是散户与机构投资者双赢的局面,是机构投资日渐壮大、赚钱效应明显之后,散户主动自愿投资机构产品、信任“专家理财”的过程。

只有这样,股市才会更理性、更从容、更具长期投资价值。

来源:简单的交易

免责声明:本文系网络转载,版权归原作者所有。如转载众多,无法确认真正原始作者,故仅标明转载来源。本文所用图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准立即删除内容!本文内容为原作者观点,并不代表本号赞同其观点和对其真实性负责。