春节后A股市场剧烈调整,权益类基金发行骤然降温。3月份以来已有超20只新基金公告延长募集期。同时,权益基金成立规模不断降低,有三成新基金只能“擦边”成立。与春节前的“日光基”现象、新发基金、爆款基金遭疯抢的局面形成“冰火两重天”的鲜明反差。

数据显示,3月份以来公告延长募集期的权益类新基金数量已有22只,在变更募集期的产品中占比66.67%,比前两月猛增58.73个百分点。

而在今年1月~2月,126只变更募集期的产品中,仅有10只是延期,占比7.94%;超过九成的基金都是提前结束募集,单日售罄、首募过百亿的情况比比皆是。

从新基金平均募集规模看,Wind数据显示,截至3月17日,3月份新成立83只权益类基金,平均募集规模21.27亿元,比前两月锐减36.58%。其中,成立规模在3亿元以下、“擦边”成立的多达22只;占比26.51%,比前两月上升了14个百分点。

为何2021年春节以来,去年成功“破圈”,席卷90后新基民入市的公募基金遇冷?在行情剧烈震荡的当下,基金发行期延长又释放什么样的市场信号?

伴随公募基金募集“冰火两重天”的是“过山车”一般风格切换的A股市场。2020年行业轮动特征明显,且“二八分化”。一季度,疫情肆虐,恐慌情绪蔓延,资金向科技、医药龙头企业聚集,电子、计算机、通讯、医药等行业涨幅靠前;二季度国内疫情控制效果良好,经济逐渐修复,休闲服务、食品饮料、国防军工、建筑材料等涨幅较高,科技、医药行业震荡上行;三季度中报业绩不及预期,行业涨幅有所回调;四季度受通胀预期及政府宽松政策影响,有色金属、采掘、钢铁等行业涨幅较高,且临近年末,休闲服务、食品饮料、电气设备等行业涨幅领先。

2020年全年,休闲服务、电气设备、汽车和食品饮料等四大申万一级行业指数全年涨幅均超100%,分别为159.75%、147.44%、118.36%、107.04%,呈现出明显的抱团行情。本轮抱团除表现为个别板块的估值疯涨,例如三四线白酒也跟着鸡犬升天之外,A股同一行业不同企业的估值两极化也十分明显,总体上,就是成长和非成长的估值极端分化,相对高成长则给予泡沫化估值,而一旦失去了成长性,就只给予债券化估值。这种情况下,2020年的牛市,436只个股股价翻倍,股价下跌的个股有2091只。

当部分板块、龙头个股集中上涨,市场达成高度共识之时,赚钱效应刺激基民入市,基民入市进一步推涨个股、推动新基发行的循环之下,2020 年就发酵成为公募基金发行超级大年,全年新发规模达超 3.16 万亿, 不仅创历史新高,还超过了 2017 到 2019 年三年基金发行规模之和。

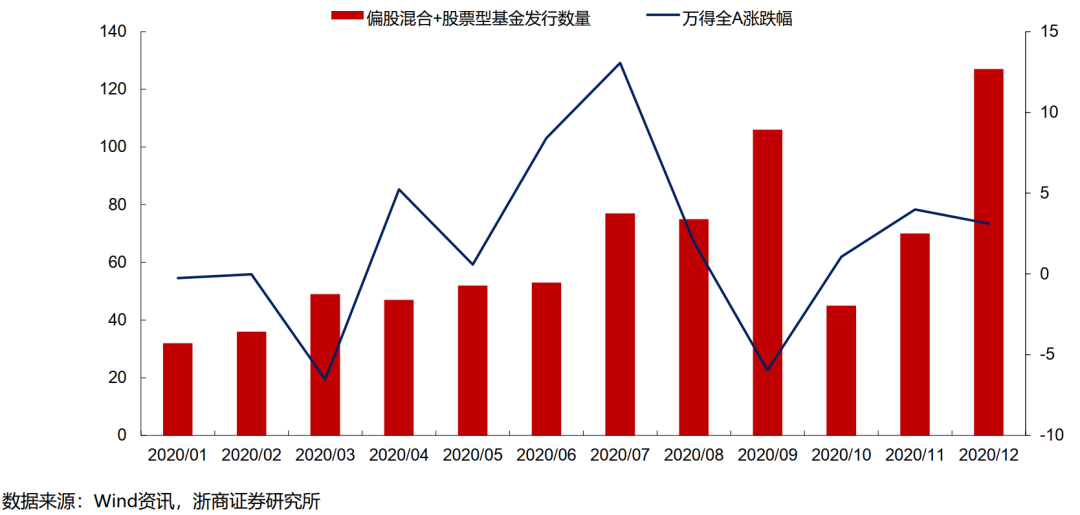

新成立基金数量与规模、行情密切相关,简言之就是越涨越买。例如7 月上旬市场的快速上涨行情使得 7 月新成立基金规模超 5000 亿。12月白马蓝筹抱团高峰期,普通股票型和偏股混合型基金的发行数量更创出年内的新高,达到了127只,成为了第二个基金发行数量超过百支的月份。反过来,虽然基金发行和股票涨跌幅没有明显的相关性,但基金大量发行明显对市场有提振作用。今年9月份偏股混合和普通股票型基金发行数量达到了106只,次月万得全A止跌回升,上涨1.05%。

2020年年底,我首次提出“基金牛市”的四段论,指出在注册制推行、打破刚兑、权益投资崛起、资金从房地产到金融投资的大迁徙多重利好下,这轮牛市中,基金机构正在成为市场的主导力量,公募与私募基金存量与新增数据变化趋势,一定是我们把握市场情绪变化的核心指标,正如过去的市场牛熊阶段判断可以关注散户开户数与散户情绪,现在是关注基金用户数与基民情绪。

为什么将基金行为作为重要分析指标?因为再嘈杂、复杂的市场都是由人和人的行为组成,而A股这个市场情绪波动(人的行为波动)尤其大,总原则“人往高处走,水往低处流”,人是指研究员与基金经理,水是指资金。永远只有小部分人独立思考,永远都是大部分人随波逐流。机构也不能幸免,因为人性如此。

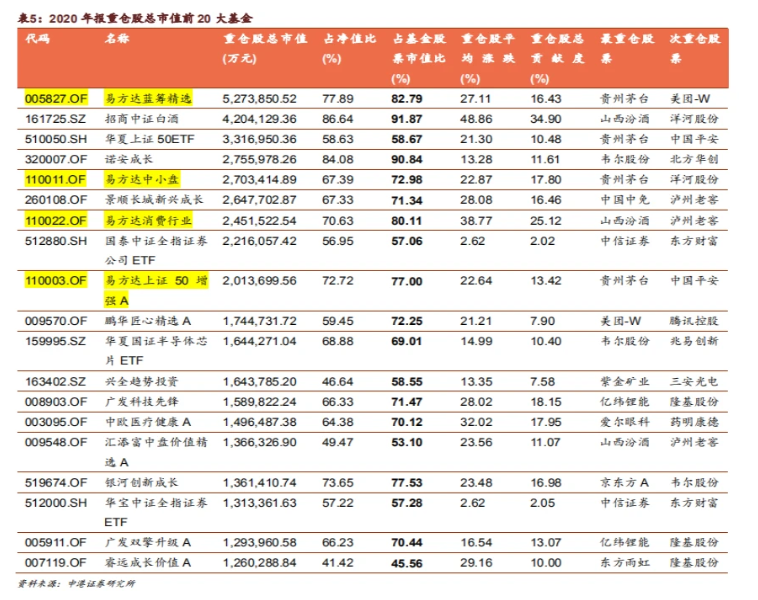

机构在满足考核和排名需求不断强化抱团的同时,为了保持持仓风格的稳定性以及路径依赖,往往在产品发行上形成业绩好——认购新产品、产品净申购——买入原持仓——业绩更好——发行更多的产品的“抱团-申购”正反馈,这种机制导致抱团的板块最后一波多数情况下会出现估值溢价,而这一波往往就是抱团中策略涨幅最大的一波。如下图所示,公募基金 2020 年度在加速高度集中持股的过程收到了正反馈的超额收益。

但抱团崩溃时,前期涨的有多猛,后期跌的有多惨。2021年牛年伊始,基金一片火红的大好形势就出现了逆转,牛年首月也就是2021年2月18日至2021年3月17日,整体主动权益基金收益为-10.13%。值得注意的是,虽然主动权益基金跑赢了创业板指数、沪深300等,不过股票仓位最低80%的普通股票型基金、股票仓位最低60%的偏股混合型基金收益分别为-13.61%、-14.19%。

基金净值普跌产生抱团集中个股大幅下跌的连锁反应,本轮抱团过程中,头部公募基金极致重仓的投资风格,高度集中在食品饮料、电气设备、休闲服务等几个板块。这几个板块核心估值大幅提升透支了对真实的业绩增长预期幅度,导致各种茅节后平均跌幅超30%。

从“基金相亲”到“闲鱼哭惨”,这届90后基民更年轻也戏更多,2020年,在“坤坤带我飞”的呼声中,一批顶流明星基金管理人应运而生,被捧上神坛,节后行情变脸,瞬间“坤坤变菜坤”。由于没受过市场教育,这波新基民基本是完完全全的追涨杀跌型,自己本身对投资没有太多信仰,大涨了持续加仓,而一旦净值表现不及预期,甚至开始亏钱了,大概率也会出现赎回。随着下跌的影响传染开来,更多的投资者开始抛售基金,而基金经理这时候就完全处于被动地位,为了应对基金赎回,只能选择抛售股票,最后就形成了年初恐怖的“多杀多”的局面。

而目前基金销售遇冷,基金发行延长也是对短期市场火爆的一种修正。一方面是因为经历了两年的结构性行情后,风险溢价仍然处于较高的水平,很多抱团股估值还处在调整过程中;另一方面是过去两年无论全球还是国内,逆周期货币政策调节下,流动性处于较为宽松状态,预期今年随着经济复苏,将迎来拐点,对资本市场形成冲击。

同时,也是市场风格出现切换的一种表现,从“高度集中”到“分散均衡”,持续了两年以上的大盘成长风格切换几乎是必然的,价值跑赢成长、中小盘跑赢大盘普遍成为全球主要市场的新方向。到今天,A股涨幅榜上,成功翻倍的有8只个股,涨幅50%的有46个,除去华菱钢铁、包钢股份、深圳能源、中国黄金市值相对大之外,其余基本都是百亿以下的小票。

逆向思考!基金发行期延长往往是买入好时机

正如我在《逆向思考,基金牛市下“好公司深调”会是崭新的机会》中提示的,”2021年2月以来白马股估值大幅下杀,市场随即转向了业绩驱动,抱团股回调,低估值与顺周期板块反弹的牛二阶段。投资的有趣在于,市场总是在不断变化,可水依然继续往低处走:一部分独立思考的人深度挖掘低估值的高速成长的中小公司,一部分逆向思考的人意识到深度调整之后的大白马或许具备了重新上车的价值。”

事实上,今天我们应该摒弃大票、小票的标签,正如巴菲特所说“别人贪婪我恐慌,别人恐慌我贪婪”。股市短期是投票机,长期是称重机,称的是成长之重,面对大白马们深度回调,此刻正是用“合适价格购买伟大公司”的逆向投资时期!