【编者按】水星旗舰FOF由金斧子创始人兼CEO张开兴担任总负责人,结合金斧子团队近10年来的一二级市场产业链的深度研究经验,专注挖掘可持续性投资机会,帮您做“最恰当的价值投资”。水星旗舰FOF以“定性为纲”的正确价值观精选优秀的基金管理人,时刻保持对宏观、行业、估值、风格、个股的深刻洞察,努力争取在对的时间帮助客户配置正逢其时的大白马、小白马、黑马等各具特色的价值投资基金。最后,为投资者获得“长期业绩可喜、中期风险分散、短期业绩可期”的“价值投资指数级”投资机会。

美股股市走到今年二季度,市场出现了分化行情。部分板块受到政策影响而陷入低迷状态;有的版块因经济增长强劲迎来上涨行情,为此受到了不少投资机构的青睐。

近期,2021年二季度13F报告陆续释出,许多投资者都比较关心投资机构对各类版块的态度与看法。透过顶级机构的持仓变化,我们可以看见华尔街投资风向标的资产配置策略的方向,或许可以从中借鉴与思考。

桥水基金:增持苹果及FB,看好消费股

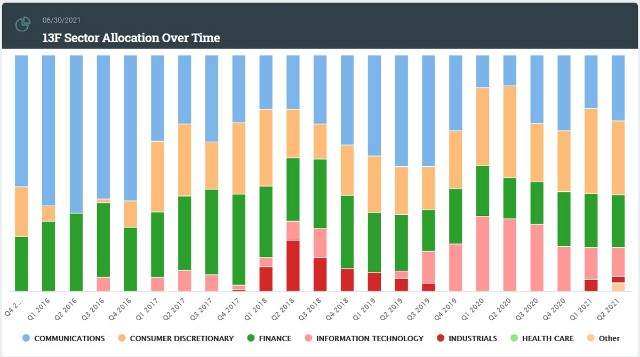

作为全球最大的对冲基金 ,桥水基金在今年二季度持仓总市值约为3.15亿美元,上一季度总市值为1.97亿美元,环比增长约60%。

据智通财经获悉,桥水基金在二季度的投资组合中新进78只股票,增持110只股票,清空5只股票,减持15只股票。其中前十大持仓标的占总市值的31.26%。

从持仓偏好来看,金融类、信息技术和通讯类板块位列前三,分别占总持仓比例的41.11%,17.21%以及8.72%。与上一季相比,金融板块占比略微下降。

前五大重仓资产中,JPMorgan Ultra-Short Income ETF位列第一,持仓约39.96万股,持仓市值约2027.4万美元。

苹果位列第二,持仓约14.77万股,持仓市值约2023.4万美元。

大盘指数ETF-Vanguard MSCI位列第三,持仓约6.84万股,持仓市值约1523.1万美元。

宝洁位列第四,仓约5.35万股,持仓市值约722.2万美元。

FACEBOOK位列第五,仓约1.91万股,持仓市值约665.5万美元。

从持仓变化来看,该公司前五大买入标的分别是:苹果、宝洁、高露洁、Facebook以及DIMENSIONAL U.S. EQUITY ETF。前五大卖出标的分别是:美国达尔令国际、伯克希尔-Class B、惠普、欧澳远东指数ETF-iShare MSCI以及贝莱德纽约市政收益保险基金。

ARK基金:持仓中国股票总额18亿美元,放缓减仓中概股

ARK基金二季度的最新持仓变动情况:二季度Coinbase成为ARK基金最受青睐的个股,增持2.65%;同时,ARK基金削减了百度1.96%的仓位,特斯拉的仓位同样下降了0.8%,但其仍是该基金的头号重仓股,占比6.87%。

据老虎社区获悉,根据 ARK 的每日操作来看,尽管中概股最近有一定反弹,但是 ARK 基金一直在减仓中概股(包括腾讯),从未有过加仓。

在 7 月 1 日,ARK 基金的美股持仓中,总共有 10 个关于中国的股票。中概股 8 个,港股的美国场外股票 2 个。按照当天的收盘价,这 10 个股票总计 18 亿美元。

作为并非定调为投资中国的主动型基金,18亿美元的仓位不算小。现在投资新兴市场最大的共同基金是 Invesco Developing MARKets Fund,在中国的投资是 150亿美元,不过这个持仓包含了中概股、港股和 A 股。

放眼ARK的减仓动作。

ARK 基金用两天时间把 HUYA 全部清仓。虎牙和斗鱼合并失败的消息是 7 月 12 日早上公布的,但是 7 月 12 日 ARK 基金并没有大幅减仓,只是延续了过去几日的减仓步伐。这再次反映了 ARK 基金投资中国不太专业,没有第一时间对中国的新闻做出调整,但同时也反映了 ARK 基金对政策风险的厌恶。一旦出现风险,就会立刻规避。

中概教育股暴跌 50%+ 的时间是 7 月 23 日周五,当时除了几只教育股,其它中概股虽然也跌,但是跌幅相对较小。在周五大家的关注点都是教育股的时候,很少有人会意识到连锁反应已经发生,港股中概股第二周会全面暴跌。ARK 基金也没意识到,还好 ARK 并没有加仓。这也亏了 ARK 基金对中国不熟悉,如果太熟悉此时可能会加一堆教育股。等到了 26 日大跌来临的时候,ARK 基金不得不减仓了,前 5 个最大仓位都减,但是力度最大的是市值最小的贝壳。这反映了 Wood 对中国高成长型公司的一种怀疑,到了关键时候最先舍去。

ARK 基金在这一轮风波中几乎没有怎么减仓仓位最小的公司,毕竟减仓的意义也不大,唯一动的股票是 Boss 直聘,也是市值相对较小的公司。Wood 对于小牛电动还是非常坚持,看来能够眼见为实的东西,分量就是不一样。

过去一周,中概股依旧在低位徘徊,但是 ARK 基金不再减仓。股票数目前只剩下 7 个,除了小牛电动,都是市值大的公司,按照周五的收盘价计算仓位是4.5 亿美元,和 7 月 1 日相比减小了 75%。股价不涨,ARK 基金还是愿意把中国故事保留下去,相信第二类美国投资人都会有类似的想法。更难能可贵的是,她依然保留着一个电动车概念——只要眼见为实的中国科技,美国人依然愿意相信。

第二类美国投资人的心态挺住了,相信中概股的低迷会告一段落。

BG基金:持逸仙电商股份市值8200万美元,继续减持特斯拉37万股

作为陪跑特斯拉多年的伙伴,BG基金基金在一季度大举抛售了特斯拉40%的持仓,二季度特斯拉再次出现在其前五大卖出标的之中,该机构继续减持37万股。

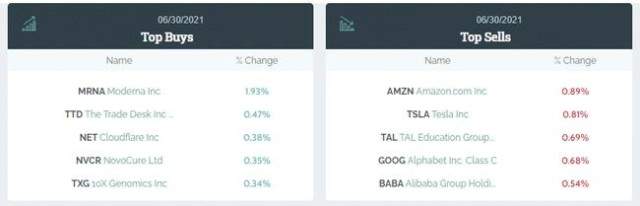

据富途美股获悉,BG基金曾在今年一季度大举增持抗疫概念股Moderna,而Moderna在二季度继续出现在前五大买入标的名单,超越特斯拉成为第一大重仓股。此外,BG基金在二季度集中减持中概股,其中减持蔚来约111万股,阿里巴巴约96万股、好未来约72万股。

但特别的是,BG基金对逸仙电商却“情有独钟”。

据财经涂鸦显示,BG基金第二季度持有逸仙电商(YSG.US)1216.22万股,比第一季度增持了742.50万股。以近期股价计算,BG基金持有的逸仙电商股份市值约为8200多万美元。

BG基金对逸仙电商持长期看好态度,此次增持或是因为第二季度内价格出现合理空间,呈现出有吸引力的建仓时机。

BG基金长期角度看好逸仙电商的原因或在于,年轻人对国货的偏好愈发强烈,而逸仙电商旗下的完美日记目前在美妆领域是国产品牌中竞争力前列的公司,有望继续发挥其优势,获得更多的市场份额。

而从短期来看,2021年第二季度逸仙电商股票价格均值为10.45美元,相比于第一季度的17.54美元对BG基金来说是更为划算的价格。基于对长期价值的看好,短期的调整被BG基金视为合适的建仓机会。

老虎太平洋基金:持仓爱奇艺约287万股,清仓阿里和教育股

获悉,根据美国证券交易委员会(SEC)披露,老虎太平洋基金(TPC)递交了截至2021年6月30日的第二季度持仓报告(13F)。

据统计,TPC第二季度持仓总市值达6.05亿美元,上一季度总市值为5.53亿美元,环比增长9.38%。TPC在第二季度的持仓组合中新增了6只个股,增持了5只个股。同时,TPC还减持了4只个股,清仓了4只个股。其中前十大持仓标的占总市值的85.87%。

从持仓偏好来看,非必需消费品、通信和金融类位列前三,占总持仓的比例分别为31.42%、27.62%以及22.37%。

第二季度,TPC清仓了新东方、世纪互联、好未来及阿里巴巴,建仓了爱奇艺、万物新生、BOSS直聘、逸仙电商、和黄医药及水滴。

从持仓来看,在前五大重仓股中:

诺亚财富位列第一,持仓约264.78万股,持仓市值约1.25亿美元,占投资组合比例为20.66%。

拼多多位列第二,持仓约57.36万股,持仓市值7286.2万美元,较上季度持仓数量增长了7%,占投资组合比例为12.05%。

唯品会位列第三,持仓约266.48万股,持仓市值5351万美元,较上季度持仓数量增长了130%,占投资组合比例为8.85%。

万国数据位列第四,持仓约57.64万股,持仓市值4524.1万美元,较上季度持仓数量增长了324%,占投资组合比例为7.48%。

爱奇艺位列第五,持仓约287.46万股,持仓市值4478.6万美元,占投资组合比例为7.40%。

从持仓比例变化来看,前五大买入标的分别是:爱奇艺、万国数据、万物新生、BOSS直聘、唯品会。前五大卖出标的分别是:好未来、世纪互联、阿里巴巴、新东方、中通快递。

据阿尔法工厂消息,有投资者认为,此次老虎太平洋基金建仓万物新生的原因在于,公司主营业务针对的可再生能源市场巨大。从可回收物回收这个维度来看,国内、国外宏观政策利好,项目自身智能化程度高。且公司目前集生产、研发一体,因此发展前景非常可观。

野村资管:建仓富途、微博、和黄医药等,减持阿里和新东方

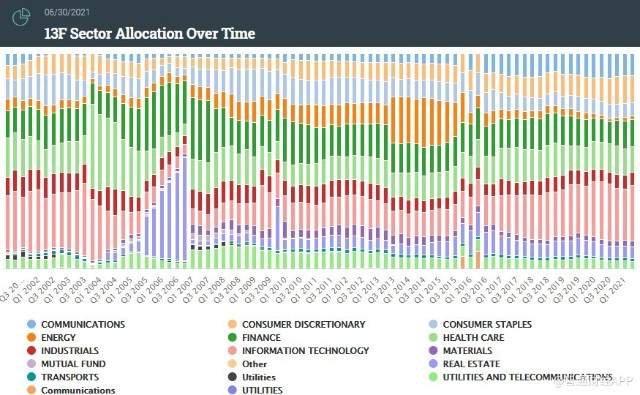

获悉,野村资管持仓总市值为172.69亿美元,上一季度为156.9亿美元,环比增长10.06%。持仓新增标的45只,增持526只标的,减持304只标的,清仓24只标的。截止至2021年6月30日,该基金前十大持仓标的占总市值的22.04%。

第二季度,野村资管清仓了柯尔百货、iShares安硕MSCI印度小盘股ETF等,建仓了Palantir、Lyft等科技股以及富途控股、微博、陌陌、和黄医药等中概股。

从持仓偏好来看,IT类、非必需消费品和金融类位列前三,占总持仓的比例分别为26.17%、12.70%以及12.57%。

在前五大重仓股中,微软位列第一,持仓约295.24万股,持仓市值约7.998亿美元,持仓数量较上季度增长4%。

苹果位列第二,持仓约513.89万股,持仓市值约7.038亿美元,持仓数量较上季度增长5%。

亚马逊位列第三,持仓约16.54万股,持仓市值约5.69亿美元,持仓数量较上季度增长9%。

第四和第五分别为英伟达和Adobe,持仓市值分别为3.049亿美元、2.617亿美元,持仓数量分别较上季度增长5%和16%。

从持仓比例变化来看,前五大买入标的分别是:英伟达、微软、Adobe、亚马逊和苹果。

前五大卖出标的分别是:阿里巴巴、新东方、百济神州、领航短期国债ETF和ETSY INC。

贝莱德:大幅抛售阿里巴巴,苹果、微软、亚马逊占前三持仓

据金融界网获悉,全球最大资管公司贝莱德公布其第二季度13F文件。据文件显示,第二季度最值得关注的变动无疑是大幅抛售阿里巴巴7402万股,持股比例从0.56%下降至0.06%。另外贝莱德对SPDR标普500ETF(SPY)进行小幅调仓,卖出了部分SPY看跌期权并买入看涨期权。

截至第二季度,贝莱德前五大持仓股分别为苹果、微软、亚马逊、Facebook和谷歌,资产占比均有小幅下调。

德银:加仓微软成第一持仓股,大幅减持阿里

据金融界网获悉,据德意志银行最新公布的第二季度13F文件显示,德银在第二季度大举加仓微软,并以4.13%持股比例成为该行第一大持仓股。

阿里巴巴遭减持392万股,斩仓超半数,持仓比例从上季度的0.9%下降至0.38%。除微软外,以星航运是德银本季度加仓幅度较大的个股。

截至第二季度,德银前五大持仓股分别为微软、苹果、谷歌A、亚马逊及Facebook。

瑞士国家银行:新建仓天境生物、达达、声网,增持理想汽车

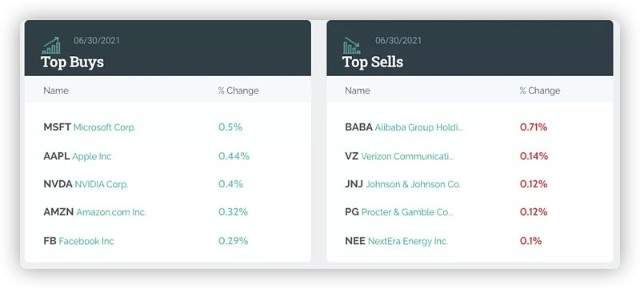

据匠心投研获悉,瑞士国家银行目前有2051亿美元市值持仓,此前为1787亿美元。持仓组合中新增了38只个股,增持173只个股。同时,还减持了106只个股并清仓了12只个股,前十大持仓标的占总市值的37.27%

瑞士国家银行Q2买入和卖出前5名如下:

从持仓情况来看,Q2前五大买入标的分别是:微软、苹果、英伟达、亚马逊、Facebook。前五大卖出标的分别是:阿里巴巴、Verizon、强生、宝洁、新纪元能源。

目前瑞士国家银行21年Q2的前十大持仓股分别是:

瑞士国家银行中概股中有如下重点操作:新建仓小额建仓天境生物、达达、声网;增持理想汽车;减持阿里巴巴。

花旗:减持谷歌、英伟达、阿里,新建仓Boss直聘

据富途资讯获悉,花旗集团二季度的持仓总市值达1661.62亿美元,上一季度总市值为1545.84亿美元,环比上升约7.5%。花旗集团二季度持仓组合中新增了465只个股,增持了2733只个股。同时,花旗集团还减持了2250只个股,清仓了474只个股。其中前十大持仓标的占总市值的20.23%。

从持仓行业的偏好来看,金融类(30%)、信息科技(18%)、医疗健康(11%)占花旗集团仓位重头。

在前十大重仓股中,标普500指数ETF位列第一,持仓1693.66万股,持仓市值72.49亿美元,较上季度持仓数量增长了40%,占投资组合比例为4.36%。位列第五的微软被减持,目前持仓1073万股,持仓市值约29.07亿美元,较上一季度持仓数量减少16%。亚马逊位列第六,目前持仓72万股,持仓市值24.75亿美元,较上一季度持仓数量增长4%。

从持仓比例变化来看,花旗Q2前五大买入标的分别是:标普500指数ETF、iShares MSCI欧澳远东指数看跌期权、Carvana看跌期权、亚马逊看涨期权和罗素2000指数ETF看跌期权。

前五大卖出标的分别是:标普500指数ETF看涨期权和看跌期权、纳指100ETF的看涨期权和看跌期权、伊坎企业。

其他重点持仓方面,花旗二季度增持特斯拉,持股数较上一季度增长25%,目前持仓市值约9.16亿美元;减持谷歌、英伟达、阿里巴巴、英特尔,新建仓Boss直聘。

结语

投资机构每一轮新周期的重仓股票都是时代的代表企业,其增减与否值得投资者借鉴与参考。从各个机构披露的持仓情况来看,各基金偏爱的领域或者行业还是有所侧重。

从各大投资机构2021年Q2 13F持仓报告来看,微软、谷歌和英伟达是加仓最多的科技巨头;而以逸仙电商、水滴、和黄医药为代表的的中概股同样也受到不少机构的青睐,消费和医药是人类生活刚需,以后有望继续发挥优势,赢得更多市场份额。

此外,中概教育股是二季度热点话题,因为政策出现重大调整,行业迎来毁灭性打击,导致相关个股陷入低迷状态,多数机构选择抛售中概教育股。再者,阿里巴巴股票在二季度因受负面新闻影响,遭受许多投资机构抛售,其中包括全球最大资管公司贝莱德、BG基金、老虎太平洋基金、德银、瑞士国家银行和花旗。

此前,富国银行投资研究所称,对全球经济扩张来说,关键驱动力将是全球范围内新冠肺炎疫苗接种的速度。预计全球增长的其他关键驱动力将包括:全球消费者支出增加;欧洲和日本重新开放;世界贸易扩大;以及中国“制造业的领先优势”。

透过顶级机构的持仓变化,我们能够看见一个明显的趋势,符合时代经济发展的版块更能带来高增长,投资者也会更愿意持有“时间的朋友”,因为他们会相信好商业终会带来反弹。

文美股研究社

免责声明:本文系网络转载,版权归原作者所有。如转载众多,无法确认真正原始作者,故仅标明转载来源。本文所用图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准立即删除内容!本文内容为原作者观点,并不代表本号赞同其观点和对其真实性负责。