百润股份纳入眼帘其实已经很多年,从2015-2018的昙花一现;到2018-2021借微醺重出江湖。当下正是下一个3 - 5年新的开始(高度酒&嗨棒&威士忌)。由于公司预调酒业务年头已久,本篇不是基础扫盲文章。具体细节建议翻阅与回顾2015-2021年年报、定增、可转债等相关公告。

【RTD行业数据】

日本全国1.27亿人口,年消费量超过1.1亿箱(26亿罐);我国城市人口超过7亿(城镇化率64%+),再对半测算,从目标消费群体来看是日本3倍体量。即使按照人均消费只有日本的一半来测算,消费量应该在1.5-2亿箱区间。

百润2021年预调酒(含气泡水)销量接近2500万箱,市占率80%左右,即国内市场销量一年只有3100-3200万箱。按照合理预测,保守测算行业空间仍有4倍增长空间(1.6亿箱以上)。考虑到日本5-9度预调酒才是销量的大头,当前我国仍处于发展早期。

但从2020-2021年,随着低度酒的兴起,国内小玩家增多;考虑到未来三得利也将在我国发力,作为龙头的百润股份,要想持续领先,则必须率先完成5-9度预调酒的市场培育和品牌认知。一旦5-9度产品线销量取得突破,则公司收入和市值天花板将迅速扩大。2022年随着公司产品基酒纯度的不断提高,产品力提升后5-8度清爽&强爽预调酒有望进入加速增长态势。

1、当前280亿市值左右的百润股份,最高点有700多亿市值,为何跌了这么多?

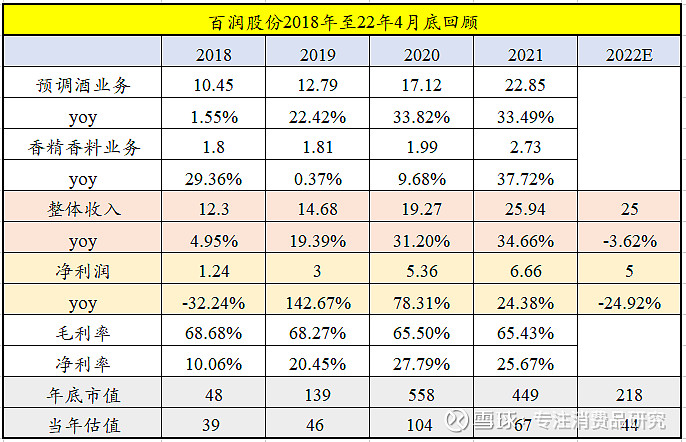

P.S. 对2022年全年预期为一季度发布后做出的调整,正因如此今年最低点回落到200亿市值。

回顾2018年(推出微醺)至今,公司内部经营发生了翻天覆地的变化:

1)2018-2019年,公司鸡尾酒业务增长平稳,但实际上是罐装微醺产品快速爆发,但由于产品对原有玻璃瓶的替代(玻璃瓶的单价是罐装的2倍),所以玻璃瓶小幅下滑,微醺爆发式增长,股价大幅上涨。

2019年利润的表观高增速,是由于2018年计提了公司前一次股权激励费用所导致的低基数,实际上公司业务层面净利率是15-20%,所以2019年的股价上涨核心是内生基本面积极变化导致的。

2)2020-2021年初,随着罐装微醺品类收入占比的提升,公司收入增速提升,2020年迎来了市场认知提升、流动性泛滥的估值业绩双击。在2020年年底公司制定了通过发行可转债推进【威士忌】基酒生产基地计划,并于2021年年中完成,崃州威士忌酒厂正式落地。

3)2021年-2022年5月底,2021年首先迎来了流动性拐点带来的系统性下跌,同时由于预调酒逐渐受到市场认可,玩家开始增多;叠加疫情对部分区域(21年下半年成都、东北)的间歇性影响,增速出现回落。

2022年一季度可能公司正处于内部营销调整阶段,叠加上半年受东北、华东疫情影响,在物流成本高企的背景下,公司业绩出现很大的扰动。

【综上】重点是简单梳理并回顾了2018年(公司业务走向正轨)以来发生的变化。个人认为,下跌的核心原因:一是对竞争格局的担忧;二是疫情扰动。以及由于业绩和股价出现大幅调整后,开始担心我国低度酒行业未来发展空间的核心逻辑。

2、市场核心担忧点:竞争玩家变多、格局变差;其实背后非常重要的是担心未来行业天花板。

2.1)新增的玩家,会影响竞争格局吗?

预调酒的产品更迭属性不同于传统发酵类的白酒、红酒和啤酒;核心要素有三个:香精调制能力、优质基酒保障、气泡&蔬果深加工等配套能力。生产端,受制于单位重量运输成本较高,需要全国覆盖的产能布局。

目前百润股份具备了香精香料、优质基酒、气泡罐装等配套技术以及全国化产能布局的先发优势。并且通过RIO微醺、5度清爽、8度强爽抢占了品类里最高的市场份额,验证了产品力和品牌力。

其他玩家在产品力品牌力,以及产能布局方面,都与公司有较大差距,短期内很难追赶。特别是公司已经建成了威士忌基酒工厂,又拉开了至少2.5-3年的时间优势。因此,虽然业内玩家变多,但大玩家几乎没有,因为进口基酒的规模和差异需要调香师花费大量精力,以实现口感的统一性。所以非大型公司,很难做出规模,实际上从2021至今,市面上核心还是看百润一家公司引领市场。

所以,当百润开始进行战略调整,重点推广5-9度预调酒的时候,在产品改良和渠道调整阶段,受到疫情扰动后增速波动还是正常的。另外,从2022年的跟踪来看,公司8度强爽在口感改良后,已经出现了加速增长态势,收入体量有望从1亿提升到2-3亿。这块的积极转变,需要在今年继续保持高度关注。

2.2)行业天花板到底如何?公司增长曲线在哪儿?

参考日本2017-2021年预调酒排名情况,会发现以下几点:

1)预调酒消费体量非常稳固;

2)3度微醺一直排名在第3-第5名,其实需求体量更大的是5度-9度的预调酒,从这点来看,我国预调酒发展阶段仍处非常早期;

3)从最新的宣传来看,餐馆清爽解腻、居家独饮悦己消费场景越来越成熟,台湾、国内高度预调酒在2022年开始出现快速增长。在生产工艺上,基酒的高纯度和工艺的统一性对品质影响很大,随着公司九塔过滤技术的推广,在口感改良后,酒精度提升更有利于扩大目标人群,以及低度酒消费者的转换。

【总结】两条重点:

1)参考成熟市场,品类需求稳定性很高(包括微醺3度,需求稳定性同样很高);

2)目前我国预调酒仅3度微醺实现了一定的渗透,但参考成熟市场,5-9度预调酒仍处于刚起步阶段,而这个度数区间的市场需求远大于微醺3度(受众的扩大和复购粘性的提升)。

因此,股价表现会短期影响投资者情绪,但如果是做长期投资,应对国内预调酒行业的空间,需要保持定力。

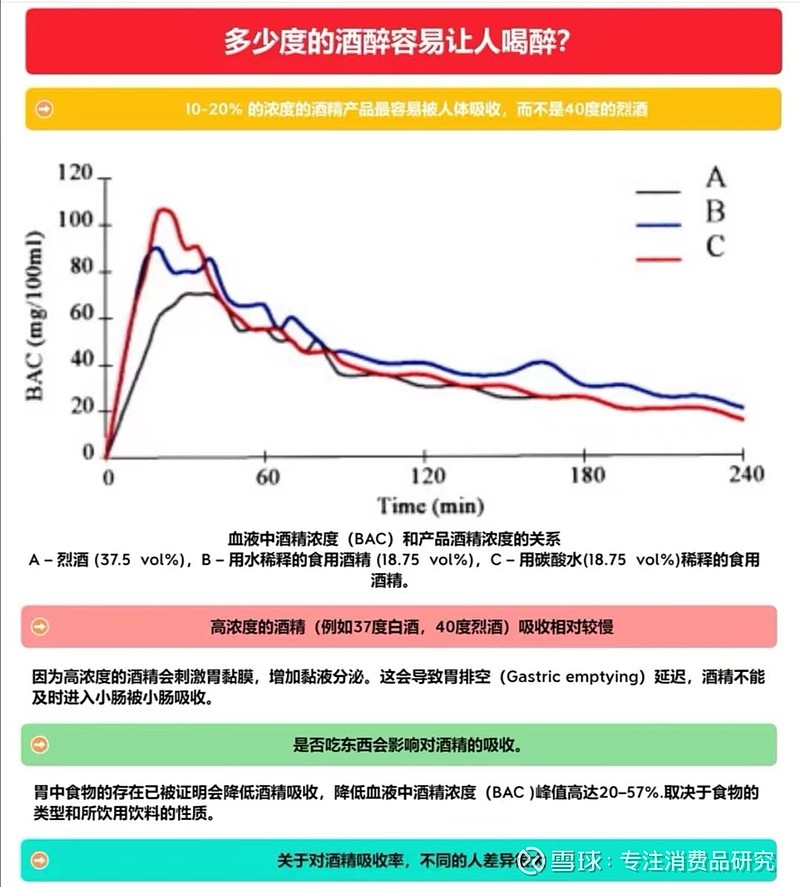

预调酒作为含气低度酒,这个品类会长期存在嘛?

从产品来看,低度气泡酒较传统红酒白酒,更易入口、更快被身体吸收,因此品类生命力、成长趋势较为确定。

3、【崃州威士忌基酒&预调酒业务】价值几何

结论:百润旗下崃州威士忌这块资产还是比较值钱的

1)崃州威士忌蒸馏厂值不值钱?

崃州威士忌蒸馏厂的生产工艺处于全球领先低位,单一麦芽威士忌比较花钱、收益慢,但百润由于拿地成本低+自建,最后通过增发9.9亿和可转债11.2亿,合计投资20亿出头(拥有一桶崃州蒸馏厂的私人定制威士忌,是什么神仙体验? (qq.com))。未来基酒增值潜力还是很大的,而且从时间来看,2023年年底首批威士忌基酒2年的储存到期,公司就可以推出【HighBall(嗨棒)】了,参考日本,嗨棒快销量是可以等于微醺的。百润目前已经推出的气泡水实际上是用来给将来的嗨棒配套的。

什么是嗨棒?好喝到爆的日式HighBall(嗨棒)在家怎么调制? - 知乎 (zhihu.com)

嗨棒(威士忌预调酒)在日本就是【威士忌高球】。公司有了威士忌自产支持的话,可以做到比微醺稍贵一点,产品价格中枢会往上拉一些,市场非常可观,三得利一年要卖2000多万箱(2020年疫情影响销量少),是百润23年以后重要的新品类增长点。百润2021年预调酒总销量不到2500万箱。所以崃州威士忌酒厂首先可以作为预调酒提供基酒的存在,资产有效性较高。

品质好的威士忌酒厂,到底值不值钱?

日本三得利公司在2014年收购美国最大威士忌生产商Beam花了160亿美元,未来威士忌的市场竞争,成本很关键,小公司根本无法抗衡。

三得利160亿美元收购美威士忌酒巨头Beam_51酒水网 (woyao9.com)

2)预调酒业务到底值不值钱?

百润旗下预调酒公司:巴斯夫酒业

正常状态下,不考虑疫情对独饮场景 的促进,单纯考虑行业发展阶段和空间,RIO的产品和渠道已经在口碑上获得了成功(实现高市占率)。正常发展的话,实现稳定增长的概率很高,毕竟3度微醺已经较好的抢占了消费者和渠道心智。

以行业发展阶段、市场地位、竞争格局、当前盈利能力和经营质量来看,当前仍处在价值底部区域。

从长期价值角度出发来看:

1)公司以20多亿布局了崃州威士忌基酒工厂;首先,国内拿地成本较低;其次,公司定增与可转债大部分资金用于威士忌酒厂最大成本项:橡木桶的采购。

从披露的公告时间节点来看,公司两批采购分别是2020年和2021年:无论是定增价还是可转债转股价,都远高于当下;2020-2021这两年正好是海外疫情扰动,需求疲软的两年,随着海外疫情影响减弱,橡木桶价格已经跟随威士忌价格回升。从这笔生意的投入来看(ROE角度),这个位置还是很划算的。

从定增和可转债公告来看,威士忌酒厂的投资带来的基酒存量,还是比较靓丽的:

【2020年年底完成定向增发】增发项目:烈酒生产线及烈酒(威士忌)陈酿熟成项目,总投资为 117,381.96 万元,建设完成后能实现约3.4万吨威士忌原酒(酒精度约70 度)的储藏能力,34000000➗200升/桶=170000桶。预测营业收入8.5亿,净利润3.2亿元。本酒用于普通威士忌应用,一般2年储存年限,年用量较大,毛估估这比投资建设带来的储酒价值:5万/桶*17万桶=85亿元。

【2021年8月完成可转债】可转债项目:麦芽威士忌陈酿熟成项目,总投资为 155,957.01 万元,建设完成后能实现约 3.375万吨麦芽威士忌原酒(酒精度约70 度)的储藏能力,33750000升➗200升/桶=168750桶。预测营业收入8.4亿,净利润3.1亿元。本酒用于高端陈酿瓶装酒(原酒价值更高),毛估估价值: 6万元/桶*168750桶=101亿元。 进入22年,随着全球经济复苏,单一麦芽威士忌价格呈现上涨态势,逻辑上来看,这块基酒未来潜在价值应该是可观的。

【综上】威士忌酒窖存酒价值合计:85+101=186亿元。优质威士忌具有储存属性,储存期越长(6-18年),原酒价值越高(净资产隐含价值逐年提升),因此随着威士忌酒厂的产品逐渐面市,公司的基酒资产未来必然会被市场发掘。

2)以4亿出头从美特斯邦威收购了上海工业用地,以及自身在上海的工厂基地;

3)在2015-2016年先后在成都、天津、佛山布局工厂,这些资产的重置成本较报表净资产金额其实已经有了非常大的提升。结合每年的盈利水平,个人认为前期250亿以下时虽然基本面疲软,但止跌企稳源于市值到了价值底部区域。

4)公司推出回购计划,拟2-4亿用于股份回购。

【综上】公司2021年下半年到2022年上半年,在疫情扰动(上海封控对公司核心区域销售和生产物流等影响巨大)下,叠加市场低迷,对RTD品类空间产生质疑,股价出现巨幅下跌。但是,从发展趋势来看,其实亮点和空间都还非常广阔,公司主业的发展和延展性都处于非常早期,这不会受短期扰动的影响。

有了对品类需求的信心后,回到公司基本面,22年Q2是明确的基本面最差季度,也因此出现了价值底。结合后疫情时代对消费场景的促动(悦己型独饮),以及对今年下半年开始重点推广的5-8度RTD,即未来嗨棒、威士忌的面市,随着近期的调整,如果再给一个低位,感觉上是不错的击球区。

公司在2021年12月初发布股权激励方案,虽然22年受疫情扰动,今年能否完成尚有不确定性。但交流中公司反复提及,营销计划有序推进。因此股权激励目标对2023年业绩可以作为一个参考:

按照公司股权激励要求,以2021年收入为基数,2023年营收增速不低于53.75%,即39.9亿,按照正常状态下25%的净利率测算,净利润应该在9.98亿左右。当前市值参考明年利润,以及明年此时对后年含威士忌预调酒的关注度提升。本人认为当下应提升对公司的关注:尊重模糊的正确,买在门可罗雀。

作者:专注消费品研究

来源:雪球

免责声明:本文系网络转载,版权归原作者所有。如转载众多,无法确认真正原始作者,故仅标明转载来源。本文所用图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准立即删除内容!本文内容为原作者观点,并不代表本号赞同其观点和对其真实性负责。