春节临近,各家基金公司仿佛约好了一样,出现了“限购潮”。

仅1月9日、10日两个交易日,就有11只债券基金实施限购政策。关于限购的原因,除了运作期内暂停申购赎回的情况外,基金公司们无一例外地在原因处注明:限购是为了基金的平稳运作,保护基金份额持有人利益。

值得一提的是,就在刚刚过去2022年末,曾出现一波债基抛售的热潮,但如今再呈限购之势,债券基金是重新站起来了吗?

密集限购

Wind数据显示,截至2023年1月12日,包括广发景辉纯债、广发景富纯债、华夏恒利定开债基、长盛盛裕纯债在内的29只债券基金开始实施限购。

市界梳理了部分债基限购情况,发现不同机构旗下产品的限购金额有所不同。有些机构暂停了大额申购,仅限制50万-200万元大额资金流入;但也有部分机构,对几百元或上千元的资金实行了限购措施。

(市界整理部分限购债基,来源:公司公告)

以长盛盛裕纯债基金为例,该产品共包括A、C、D三种份额。其中A份额单日单户累计的申购上限(单笔或多笔)为3000元、C份额的单日单户累计申购上限不超过100元,D份额单日单户累计申购上限不得超过200万元。

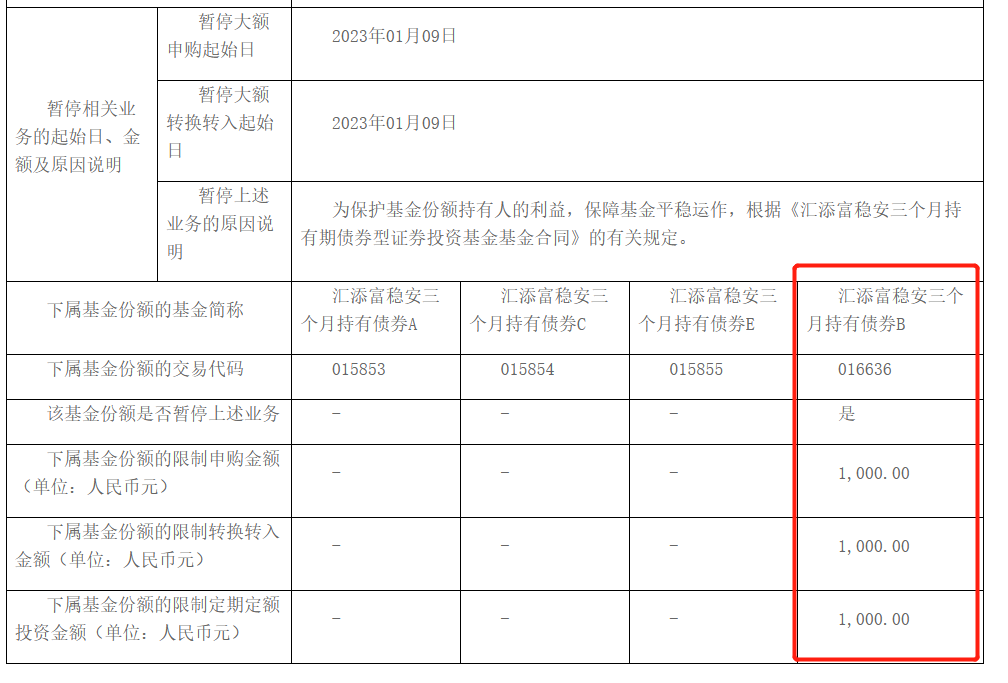

同样是1月9日,汇添富基金公司宣布,旗下汇添富稳安三个月持有债券B基金,单日单户单笔或多笔累计申购、转换转入、定期定额投资的金额不得超过1000元,而在此之前,该基金A、C、E份额已将申购上限设定为1000元。

(汇添富稳安三个月持有债券限购金额,来源:公司公告)

对此,有网友表示不解:经历了2022年末的大跌,债市刚刚有所缓和,逐渐从此前非理性的卖出行为恢复到合理定价模式。刚刚回暖就限购,基金公司打的是什么算盘?

有业内相关人士表示:“限购其实是一个保护动作。因为每逢长假,股市休市,会有大量套利资金涌入债基,以获取假期收益。为了防止这样的行为对基金经理的运作思路带来不利影响,摊薄原有持有人的利益,许多基金公司会在节日前宣布限购。”

对于基金管理人来说,规模越大,牵扯的精力越多。若他们没能将这些大额资金有效纳入投资布局中,实现资金的有效利用,就会摊薄原持有人的利益;一旦后续债券市场出现震荡调整,这部分新进来的资金大概率会面临一定回撤,影响大家的投资体验。

尤其明星基金经理往往备受青睐,很可能会出现大规模“申购潮”。如果在短时间内新增申购的规模过大,很有可能打乱基金经理的投资计划,导致投资策略处于被动,进而对投资布局形成一定的挑战。

于是,我们看到了基金公司密集限购债基的现象。

债基又行了?

另外,在债基密集限购背后,债基的最近的收益率确实较之前有了比较明显的上涨。

以广发景宁纯债A基金(中长期纯债)为例,该基金的收益率自2022年11月8日起出现下滑,历经一个月的调整后,于12月16日企稳回升。截至2023年1月12日,该基金的单位净值为1.0612,年化收益率为1.05%。

(广发景宁纯债A基金收益变动情况,来源:腾讯证券)

除此之外,中海基金旗下的短期纯债型基金,中海中短债债券也在2022年11月出现波动,12月后收益率有所回升。截至2023年1月12日,该基金的单位净值为0.9258,年化收益率为1.9%。

(中海中短债债券基金收益变动情况,来源:腾讯证券)

债基的业绩之所以回暖,一个重要的原因是近期央行加大了对资金面的呵护力度,资金面转向宽松。另外,年初的配置需求也让前期赎回的资金逐渐向债市回流。

至于债市的回暖属于长期趋势还是短期行为——南华基金分析师认为:“在宽信用、宽地产政策落地生效,基本面企稳回升而货币政策结构性工具发力为主的背景下,当前纯债收益率较之前有一定抬升。但考虑到债券对资金面已有一定定价,对利空消息反应也会较此前更为敏感。除此之外,市场对货币宽松能否落地仍有疑虑,后续债市波动或将加大。”

因此,从目前情况来看,市场对债市企稳的信心并不是太充足。

对此,创金合信基金固收副总监闫一凡表示:“中期来看,国内经济恢复的概率较大,债券也将面临着比较长的调整压力。就具体产品而言,短端资产已在前期有了比较充分的调整,进入较强的配置价值区间;相对来说,长久期资产会压力比较大一些。”

值得一提的是,债基反复成为香饽饽,从多维度折射出了大家对于风险规避的需求。

2022年前三季度,高波动的股票类资产曾出现大幅波动,彼时的债基因其“稳健”的特点,成为了投资者的避风港。而债基市场也随着人们避险需求而日渐繁荣。

2022 年,债券型基金发行数量规模大幅增加,新发数量相比2021年同比增加24%,新发规模同比增加35%。

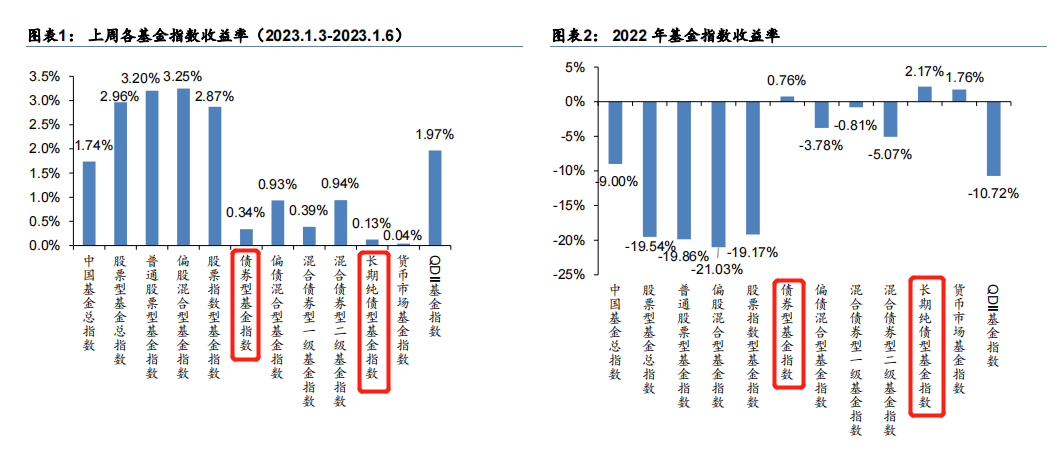

规模扩大的同时,债基的的收益率也较为稳定。华泰证券研报显示,2022年,在其他类型基金收益率均为负的情况下,债券型基金、长期纯债型基金的收益率分别为0.76%、2.17%。

(各类型基金收益率表现,来源:华泰证券研报)

本文来自微信公众号“市界”(ID:ishijie2018),作者:周奕航