【编者按】水星旗舰FOF由金斧子创始人兼CEO张开兴担任总负责人,结合金斧子团队近10年来的一二级市场产业链的深度研究经验,专注挖掘可持续性投资机会,帮您做“最恰当的价值投资”。水星旗舰FOF以“定性为纲”的正确价值观精选优秀的基金管理人,时刻保持对宏观、行业、估值、风格、个股的深刻洞察,努力争取在对的时间帮助客户配置正逢其时的大白马、小白马、黑马等各具特色的价值投资基金。最后,为投资者获得“长期业绩可喜、中期风险分散、短期业绩可期”的“价值投资指数级”投资机会。

2020年,高瓴一举收获了16个医疗IPO,颇为壮观。

高瓴又出手了。

投资界获悉,昨晚(1月31日),绿叶制药宣布一笔重磅投资:高瓴资本以及旗下基金Hillhouse NEV以24亿港元的价格,两次投资绿叶制药,并获得后者15.60%的股份,成为仅次于公司控股股东Lu Ye Investment的第二大股东。

今日开盘,绿叶制药市值大涨60亿港元。这家公司成立于1994年,其掌舵人刘殿波是国内医药行业的风云人物。17年前,绿叶制药曾以亚洲制药之名在新加坡上市,随后在鼎晖投资、中信产业基金和新天域三家PE支持下完成私有化,并在2014年于港交所上市敲钟。截止2月1日收盘,绿叶制药市值超190亿港元。

这是高瓴2021年伊始的又一例大手笔。至此,高瓴医疗投资版图越来越多地浮现在大众视野中——高瓴早已在一级市场生物医药板块开始系统性地密集布局,比如百济神州、君实生物、信达生物、恒瑞医药、甘李药业等公司。刚刚过去的2020年,高瓴一举收获了27个IPO,其中医疗IPO 16个(除基石投资者),颇为壮观。

高瓴再出手24亿:

今天,这家公司市值大涨60亿

1月最后一天,高瓴又甩出大手笔。

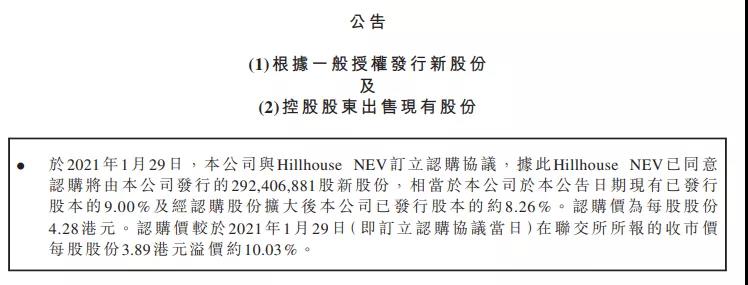

昨晚(1月31日),绿叶制药宣布与高瓴资本旗下基金Hillhouse NEV签约,以定向增发新股方式获得高瓴资本12.5亿港元融资,认购价为4.28港元/股,该新股发行较订立协议当日(1月29日)收盘价有10%的溢价。

此外,高瓴资本还以相同每股价格获得受让绿叶制药部分已发行股份,两笔交易总金额累计24亿港元。交易完成后,高瓴资本将持有绿叶制药15.60%的股份,成为仅次于公司控股股东Lu Ye Investment的第二大股东。

受此消息影响,今日绿叶制药股价应声大涨。2月1日当天,绿叶制药开盘4.47港元,之后一路上涨52%,最高达7港元,截止收盘,市值超190亿港元。相比上周五(1月29日)3.89港元的收盘价,绿叶制药大涨超60亿港元,创下自2014年港股上市以来的最大涨幅。

投资界了解到,高瓴资本此番通过大比例股权投资与绿叶制药达成战略合作,将依托自身在全球创新药市场的布局和产业投资,与绿叶制药实现完整的从研发创新到产业化及商业能力,从国内到国际市场整体平台的有效嫁接,充分挖掘绿叶制药核心战略领域内国际国内核心技术资源和项目合作机会,推动资源整合。

医药健康是高瓴资本研究最深、布局最广的领域之一,对将自己定位为“创新型产业投资人”的高瓴来说,这次交易,显然是高瓴继续其在生物医药板块做大生态、打造长雪道的又一尝试。

对于这次交易,高瓴资本联席首席投资官、合伙人易诺青表示:“绿叶制药在产品管线和技术研发方面建立了良好的储备,近年来不断加大创新药物的研发和生产,致力于提供高品质的医药产品和专业化的服务。作为创新型产业投资人,高瓴希望通过支持绿叶制药持续的技术投入和创新,更好地满足患者需求,共建良好的行业生态。”

高瓴此次牵手的绿叶制药有何来头?资料显示,绿叶制药是一家致力于创新药物的研发、生产和销售的国际化制药公司,聚焦中枢神经、肿瘤等疾病领域。其最新重磅消息是——1月30日宣布用于治疗轻、中度阿尔茨海默病药物——利斯的明透皮贴剂(注册商标:金斯明)正式在中国上市。

56岁创始人创业27年:

从10万到190亿,背后浮现三大PE身影

这家发迹于烟台的医药企业,掌舵人是医药行业的风云人物刘殿波。

1965年,刘殿波出生在山东省招远市,从沂水医学专科学院毕业后,他进入烟台师范学院(今鲁东大学)当起了生物系的教师。1989年,刘殿波在慎重考虑后决定下海,在山东蓬莱一家乡镇生物化工厂做技术员,不久后,这家化工厂转型做了制药厂。

刘殿波与制药行业的渊源就此开启。1994年,正值国内医药行业快速发展的阶段,刘殿波和两位朋友出资10万元,在烟台一起投资创建了绿叶制药股份公司,并在当年正式投产。那一年,刘殿波29岁。

那是中国药业市场发展的一个黄金期,国内很多知名民营药厂也在同时期创立。绿叶制药曾借着这股东风迅速发展,随后做了两个关键性决定:1997年,刘殿波随国家科技部的代表团去美国参观默沙东、BMS等跨国公司,自此后,他把对标参照物从国有企业转向了跨国药企。

另一个关键在于主张创新。1998年,绿叶制药产值过亿,但业绩也进入了瓶颈期,刘殿波开始调整策略——仿制药并非长久之计,它主张创新,坚持研发道路。此后,绿叶制药成立了药物研发中心,主要集中在天然药物活性成分和新型制剂两个领域。

2004年,绿叶制药开始接触资本市场。当时,绿叶制药以“亚洲药业”之名在新加坡成功上市,此后便开启全球并购之路,买断希美纳、收购新加坡生物技术公司A-Bio Pharma Pte Ltd、全资收购四川宝光药业等等,并通过这些收购顺利进入肿瘤治疗、生物制药、糖尿病医药等领域。

直至2012年,由绿叶制药董事长刘殿波及三家中资PE鼎晖投资、中信产业投资基金和新天域资本等创始股东,帮助绿叶制药完成私有化,正式从新加坡摘牌退市。2014年,绿叶制药再度在香港上市,而在两年前帮助其私有化的鼎晖、中信产业基金和新天域也获得了丰厚回报。

绿叶制药的并购路仍在继续。2019年12月,绿叶制药以14亿元的价格收购了山东博安生物。2021年1月26日,绿叶制药集团宣布旗下山东博安生物获得来自建银国际、史带公司等投资机构的1.95亿元投资,从2020年12月起,博安生物已在1个月左右时间内累计获得数家投资机构合计约8.8亿元融资,投资方还包括元生创投、蓝海资本、烟台财金、尚珹投资、前海方舟等,估值达到了56亿。

如今,绿叶制药的庞大商业版图徐徐铺开,核心产品覆盖肿瘤、中枢神经系统等疾病领域,在国内外共有8个生产基地,通过收购、合作、自主研发的路径,绿叶走到了国际市场,全球80多个国家和地区都有绿叶的产品。而拿到高瓴的投资,预示着56岁的刘殿波将带领绿叶制药又上一个台阶。

一年斩获16个医疗IPO

高瓴很忙:又杀入新能源、新基建

高瓴过去不为人知的医疗投资版图,如今越来越频繁地浮现在大众视野中。

投资界了解到,2020年高瓴共收获27个IPO,其中医疗行业IPO 有16个。2020年,高瓴创投推出,仍然把生物医药及医疗器械作为重要投资方向。这一年来,高瓴创投出手了近200个项目,仅在这两大领域对早期企业投资的数量达80余项,其中很多是A轮和B轮的项目。

至此,高瓴已在全球范围内完成在创新药、医疗器械、医疗服务、医药外包、医药零售等领域的完整布局,跨阶段、跨地域、跨行业投资了200多家企业,其中中国企业超过100家。

在创新药领域,出手绿叶制药之前,高瓴早已在一级市场生物医药板块开始系统性地密集布局,比如百济神州、君实生物、信达生物、恒瑞医药、甘李药业等公司;在医疗器械领域,高瓴布局了专注于心脏瓣膜类疾病的创新企业沛嘉医疗、启明医疗和微创心通,及手术机器人、AI设备等;CXO领域,高瓴参与了药明康德的私有化回归,并投资了泰格医药、凯莱英等公司。在医疗服务方面,投资了高博医疗集团、惠每医疗、美中宜和、瑞尔齿科、爱尔眼科等。

表面上看,高瓴出手密集,令人眼花缭乱。实际上,这是一种通过做大生态,来提升整个产业想象力和价值的系统打法,也即张磊常常强调的“正和游戏”——通过投资、并购、合作打通医疗健康产业上下游生态,降低整个行业的创新成本,满足患者未被满足的需求。

业内人士认为,高瓴之所以在医疗领域果断出手,是基于其研究驱动的基因。“高瓴投资的都是医疗各细分领域的龙头企业,并且一旦筛选出行业龙头,后续的速度会非常快。”

事实上,除了依然重仓医疗大健康赛道,高瓴近一年来还加大了对新能源、新基建等领域的投资,尤其是多次大手笔投资新能源产业链,覆盖新材料、电池、光伏和新能源汽车等多个方向。

比如2020年7月17日,动力电池巨头宁德时代抛出197亿元定增名单,其中高瓴资本认购100亿元;7月20日,高瓴资本再度参与小鹏汽车C+轮融资,融资规模共计5亿美元,同时还投资了蔚来汽车和理想汽车;9月1日,锂电隔膜龙头企业恩捷股份定向增发6944万股,融资50亿元,其中高瓴资本认购15亿。12月9日,通威股份公告近60亿定增大单的配售结果,高瓴资本旗下的中国价值基金认购约5亿元。12月20日晚,高瓴资本宣布158亿重仓光伏巨头隆基股份,拿下公司6%的股权。

与此同时,近两年高瓴还先后以基石投资者的身份,入主了多家物业公司。比如2019年12月,高瓴出资3500万美金申购保利物业,2020年5月、10月,又分别出资7500万美金与5000万美金,先后申购建业新生活与合景悠活。12月,计划在香港挂牌上市的远洋服务,基石投资人中也出现了高瓴的身影。

近两年来,以摩根士坦利、黑石、高盛、GIC等为代表的国际投资机构频繁在住宅地产以外的房地产领域出手,收购一线及主要核心城市的写字楼、商业广场、产业园等投资性物业。在“新基建”大背景下,传统的IDC、物业服务等行业也“老树开新花”,迎来了更多可能性。而在这一未来兵家必争之地,高瓴也早已杀入。

作者 I 任倩 杨继云

报道 I 投资界PEdaily

免责声明:本文系网络转载,版权归原作者所有。如转载众多,无法确认真正原始作者,故仅标明转载来源。本文所用图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准立即删除内容!本文内容为原作者观点,并不代表本号赞同其观点和对其真实性负责。