如果把私募行业比作一个武侠江湖,那么能完美契合萧峰这一名号的,恐怕只有邓晓峰。

46岁的邓晓峰,是有史以来最能赚钱的基金经理之一。在博时的10年里,他为投资者挣了超过235亿人民币的收益,其中管理时间最长的社保专户9年10倍[1]。很多人可能没有概念,这样的成绩并不是发生在“和平年代”,而是在早年指数直冲6124点,再回归1600点的蹦极行情里。

博时的表现只是“帮主”实力的冰山一角,时限过于遥远,仅可触达老基民的回忆。对于新基民来说,最具冲击力的是2019年Q3,高毅邓晓峰以3.17元的价格进入紫金矿业十大流通股东持有至今,后续最高涨到15元,根据其持仓变动粗略估计他在该票上赚了超过50亿(据2021Q1底数据估算)。

邓晓峰、萧峰,名字“差一个字”,特质也颇为类似。两者内力深厚,章法武学样样精通,无论单挑、还是群架、甚至是千军万马取上将首级,情形复杂都能应对自如。即便在群星荟萃的高毅,有了邓晓峰,便能多一份萧峰大哥似的安稳。

资本市场20年,一代版本一代神,而邓晓峰总能稳定在市场前列,似乎邓晓峰的“绝顶武功”已成为市场共识,最近新产品30分钟卖出100亿就是印证。那么,邓晓峰到底强在哪?以及究竟为什么像萧峰?

萧峰的人生分为两个阶段,统领丐帮时期的乔峰和游历江湖时期的萧峰。

不管哪个时期,萧峰都是江湖中最顶级的战力存在。在丐帮内,乔峰力克三大难题,拿下七大功劳,泰山大会连创九大强敌,成为丐帮百年来最被认可的帮主。在江湖中,萧峰在聚贤庄独战群雄,又以降龙十八掌威震少室山,雁门关前逼迫契丹皇帝折箭为盟,令天下英雄折服。

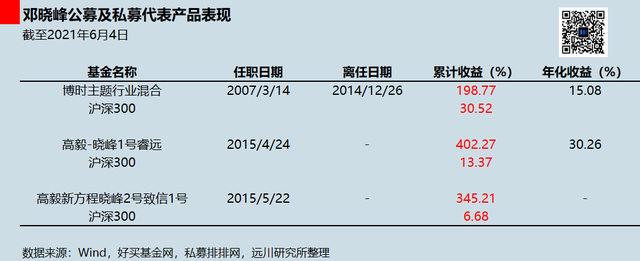

与萧峰一样,邓晓峰的职业生涯也分为两个阶段,博时时期最赚钱的社保明星和高毅时期私募大佬。

邓晓峰早在2005年就进入了博时的社保团队,和归江、王璟与唐定钟组成了资管梦之队。随即开始管理社保组合,整个社保生涯业绩超越基准785%。社保基金的管理准则,让邓晓峰培养起当时市场较为罕见的稳健投资风格。

07年,邓晓峰开始接管公募产品博时主题,任职期间收益高达两倍,对沪深300做出了130%的超额,其中牛市高潮时一度仅次于当年意气风发的王亚伟。在2014年前权益类市场还没有大跃进的时代,管理200亿的规模的邓晓峰,即便加入小规模基金一起排名,他也三次位列前10。

博时主题的神话在于作为巨无霸,似乎没有受到规模掣肘,运用当时看似伪命题的“价值投资”,拿下了8年同期股票型基金业绩第一。

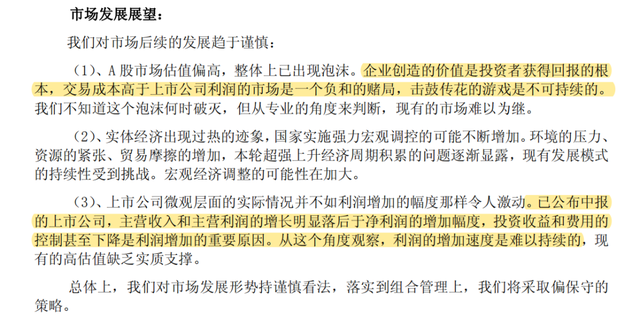

在08年金融危机前夕,大家熟知兴全基金总经理杨东在泡沫的顶端劝赎回,殊不知邓晓峰同样呵护投资人,在07年二季报中劝退:“企业创造的价值是投资者获得回报的根本,击鼓传花的游戏不可持续。”

后来A股史诗级的一泻千里,也证明邓晓峰的判断是对的。

牛市中邓晓峰的“焦虑”

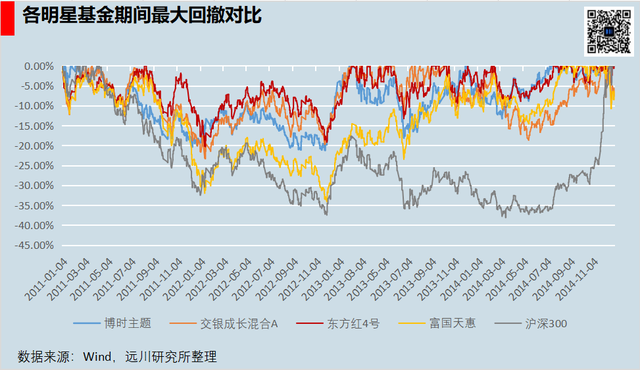

长期管理社保基金的特质,让其对市场风险有着更多的考量,所以总体看早年A股未成年,上窜下跳,不妨碍邓晓峰保持着低回撤。在11-14年四年熊市当中,他回撤基本控制在20%以内,远远小于沪深300动辄35%的腰斩。与当时各大基金高手,诸如东方红陈光明、交银管华雨几乎相差无几,甚至好过10年磨一剑的朱少醒。

2015年,邱国鹭创办高毅,从一开始就定位成平台型私募,打造一个“优秀投资人的俱乐部”。在他“七年八年、品类第一”的严苛标准之下,找到了时任博时投资部总经理邓晓峰。

加入高毅后,邓晓峰延续着高水准表现。15-16年,邓晓峰低仓位躲开了股灾,17-18年蓝筹牛市,邓晓峰几乎做出了平稳的曲线,19年下半年后,邓晓峰充分发挥了早期看宏观与看基本面相结合的能力,迎来了自己2年的业绩爆发。

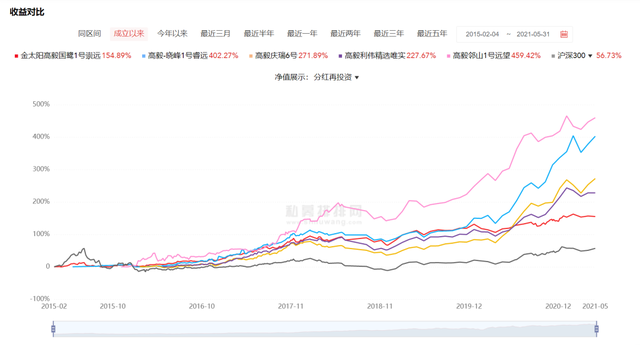

6年年化30%的成绩,高毅能与他相媲美的只有高毅邻山1号的冯柳。

邓晓峰与冯柳业绩出众

但邓晓峰并不是不会犯错,股灾时的低仓位运作也让其错过了15年9月后的反弹,许多客户封闭期一过就选择了赎回。18年,邓晓峰同样审慎地看待去杠杆叠加中美贸易战的风险,在沪指触达最悲观的2646.8点,依然低仓位运作,19年反弹仓位并没有及时加上,大幅跑输了市场也受到了部分渠道的责难[2]。

投资中有一个不可能的三角——大规模、高收益和低波动,在可追寻业绩时间较长的基金经理之中,邓晓峰基本把这不可能变成了可能——公募生涯八年第一,私募时期年年位于市场前30%。

回顾邓晓峰的职业生涯,与乔峰在丐帮苦练基本功,修得各路武学令其后期难逢敌手相似,邓晓峰在博时社保、公募的历练,早早确立了价值投资基本路线,为后期“全天候”选股打下了根基。

提起萧峰,人们津津乐道的总会是其眼花缭乱的武功招式,仿佛什么都会,有丐帮的打狗棒法、降龙十八掌,有少林的擒龙功,龙爪手…技艺全面、融会贯通。尤其是聚贤庄一战,因对手都是宋人,为表对大宋的尊敬,连赵匡胤打江山的太祖长拳都使了出来。

同样,早年管理社保的经历,给邓晓峰带来的并不是唯唯诺诺,分散投资,而是以一个平常心和更广的视角来看所有的行业,不会偏好任何一个行业。

而这不带偏见的特点,汇聚而成的是邓晓峰最显著的一个特征——广覆盖。

整个市场号称广覆盖的非常多,往往覆盖到最后只剩白酒。与许多名义上是全市场选股,实际是个行业主题PLUS的基金不同,邓晓峰的持仓千变万化,不同时期的他风格也大相径庭。最为显著的是,在“核心资产”牛市的2020年,曾对有色金属和钢铁行业有抵触心理的邓晓峰,另辟蹊径靠周期股创造了自己的α,丝毫不输“抱团”基金。

这不代表,邓晓峰就不会玩酒,2013年底,他曾在行业阴云之下下重手抄底五粮液等白酒股。所以邓晓峰的全面在于他的持仓里,大蓝筹、TMT科技股、消费医药、周期股似乎都能轮流担任主角,并不会对某个行业或者个股单向长情。

一个词概括就是,投资无死角。

广覆盖对于基金经理要求并不低,这不是对所有行业不求甚解,而是对所有行业都要有个精确的认知,然后在不同市场行情下,选出形状最适合的那块版图。

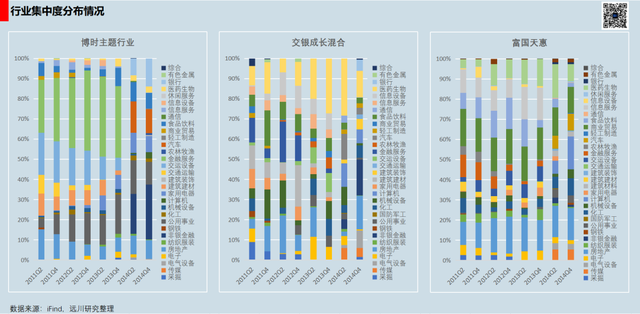

早期在博时,邓晓峰被分到了价值组,买了一车价值蓝筹,行业分布广泛,有银行、有基建、有通信…值得注意的是邓晓峰并没有撒胡椒面,而是精选了各个行业蓝筹股,选了少量最好的下了重注。明显可以看到,彼时持仓集中度要高过同期公募明星基金经理。

早期的邓晓峰持仓就很集中

当时对邓晓峰而言,选择股票的唯一标准,就是企业创造价值的能力和市场估值相符合,这也是邓晓峰广覆盖的底层逻辑。换而言之,不拘泥于一个行业,在全市场中选出最好的公司,高仓位集中,这或许是大资金解决不可能的三角,提高风险收益比的最好方式。

但是,创业板的疯牛,印证了低估值大蓝筹并不会永远是市场的核心。加入高毅后,随着每年的“围炉夜话”进行,六位顶级投资人理念的交织碰撞,邓晓峰也悄然完成自己的进化。

在采访中被问及最大的进化是什么时,邓晓峰坦言:“我觉得现在精力会更集中,少做了一些事,时间花在更有效的方向上。我会把更多的精力放到一些未来体量更大、或者说有更大产业变迁的地方。”

这也意味着,相比早期博时专注大蓝筹,高毅的邓晓峰也适度放松了对估值的执着,也会参与科技股的配置,特别是对2010年让其一度吃瘪的成长股的重视,而更大产业变迁说的便是新能源行业。

宁德时代2018年中报

从2018年开始,邓晓峰开始陆续布局宏发股份、银轮股份和福斯特等新能源产业链,并在电池独角兽宁德时代上市之时,旗下三只基金买到了10大流通股东。

包括紫金矿业,这是2015年邓晓峰在做新能源车研究准备的时候,偶然发现的机会——需求端有新能源车放量的拉动,供给端不管是铜矿资本支出还是每年开采品味都在下降。然后经过了4-5年的研究,才拍板买入成为了目前绝对的第一大重仓。

这个阶段的邓晓峰,有两个明显的特点,一个是尝试对有巨大空间的产业突破把握,另一个是对于重点机会进行更深入更长的研究。从相对分散在大蓝筹,到广泛布局新能源,再到集中火力进攻铜王,而这个进化很明显:

广覆盖中有重点——弱水三千,只取一瓢。

少室山之战,少帮主游坦之依靠其易筋经内力和冰蚕寒毒,与萧峰打的难解难分,两人举掌全力相迎之际,萧峰看到其拳脚功夫蹩脚的破绽,倏地横扫一腿,游坦之两只小腿胫骨同时折断,便即摔倒。这个案例也证明了,往往能力圈广阔的高手,能根据市场形势抓重点,一击击中要害,邓晓峰亦是如此。

金庸笔下的《天龙八部》是一个对立的世界,萧峰就是就是活在大辽与大宋的间隙之中,在得知自己是契丹人之后,并没有迷失,反而一直在与世界对立中做正确的事——终结胡汉之争,同样,邓晓峰也没少站在全市场的对立面。

2010年,市场仿佛开了个玩笑,邓晓峰大手笔布局蓝筹,然而股市反应却完全偏离了经济走势、行业增长与企业盈利的表现,成长风格主导了市场,邓晓峰手上的票“无人问津”,排名一度靠后。

“即使再回到2010年初,我们组合的结构也不会有多大改变,我们仍然不会参与这场俄罗斯轮盘赌。”邓晓峰在年报中似乎并不后悔,一年后他的博时主题拿下了股票型基金的第一。

在邓晓峰的投资中,总是会看到他逆向投资,寻找“落难公主”。

2010年的国投电力,可能是邓晓峰公募生涯最浓墨重彩的一笔,一共赚了二三十个亿。当时国投电力旗下有一个水电站要装入上市公司,市场因为水电站高负债低利润,基本给出了火电的估值,但是水电建成以后并不需要多少支出,还清债务后便是茅台般的现金奶牛。

邓晓峰发现了这错误定价的细节,在他测算下,2012年水电站便可还完所有负债了,试想20%的本金,80%的负债,后面的负债抹平,完全可以赚4倍利润。而当时的市场共识还在对它DCF定价,殊不知完全可以用EPS估值。同样的机会在早期A股市场还有很多,比如邓晓峰盆接中国神华等火电股。

不过随着外资入场,A股机构投资者比重的增加,市场先生犯错的机会越来越少,正如邓晓峰所说,“在市场越来越有效的环境下,超额收益只能来自于巨大的争议和不确定性。”因此,作为应对策略,邓晓峰会适当采用“基本面博弈”,南极电商便是很好的一个案例。

今年年初,2019年兴业证券分析师质疑南极电商业绩造假的PPT被翻了出来,引发资本市场轩然大波,直接给南极电商按了2个跌停。此次暴跌分歧巨大,睿远的傅鹏博选择卖出,邓晓峰却选择逆势买入,顶级大佬多空对决实属罕见。

常年来,市场对于南极人贴牌的品控产生质疑,不过它也确实享受了电商高增速的流量红利。依据邓晓峰的风格,外在因素影响南极电商打出了罕见的低价是一个不错的机会,想必他对南极人做出品牌溢价还是充满了希冀,可目前来看,邓晓峰已消失在十大流通股东之列。

萧峰的一生,浸染了宿命的阴影,即便出生于一个对立的世界,仍能坚守正道。邓晓峰逆向投资亦然,若想在喋血的困境中博反转,其中的关键点在于深度研究,特别对于本身蕴含问题的“灰马股”,更是要见微知著,用邓晓峰的话来说:

“深度研究,要对未来有穿透力,超出市场绝大部分人,通过几个参数和观察指标把握行业脉搏。”

什么样的基金经理可以长期持有,相信这是很多投资人内心无解的问题。

是长期无懈可击的业绩?是无死角的选股能力?

是凌驾于市场的深度研究?还是勇于站在市场对立面的笃定?

…

其实都不是,对于一个浸淫在资本市场长达二十余年,历经社保、公募、私募的基金经理来说,这些似乎都不能解释他为何强。

或许萧峰能给予笔者灵感,在金庸笔下萧峰指点段誉“六脉神剑尚未纯熟,六种剑法齐使,转换之间便有空隙,不妨只试一门剑法”,听完段誉顿悟,击败慕容复。答案逐渐明朗,邓晓峰真正的强,在于面对不同的市场环境,运用之妙,存乎一心。

就如邓晓峰所说:“一般的基金经理,都按照自己的框架去决定配置方向,成熟的基金经理,需要去适应和经历不同的市场风格和环境。”

投资的赛场,最终比拼的永远是学习和进化能力。

全文完。感谢您的耐心阅读。

文章来源于远川投资评论 ,作者沈晖

免责声明:本文系网络转载,版权归原作者所有。如转载众多,无法确认真正原始作者,故仅标明转载来源。本文所用图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准立即删除内容!本文内容为原作者观点,并不代表本号赞同其观点和对其真实性负责。