笔者投资银行股只有两年时间,虽然在底部抓到了邮储银行H这样的翻倍股,但很多事情还是需要温故知新。

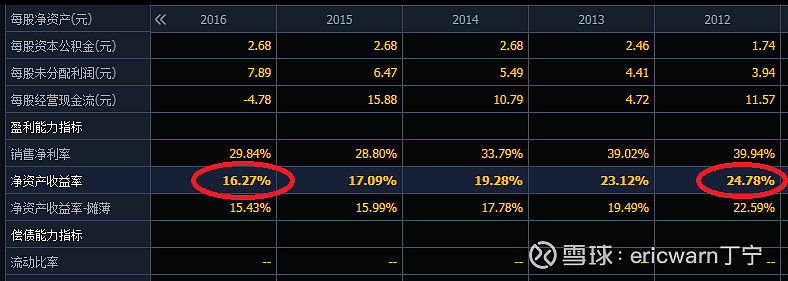

回顾过往,银行业曾经也是赚钱赚到不好意思的绩优股。尤其是2012年,业绩更是达到了鼎盛。从那时起,银行业就从“万业之母”沦为了“吸血鬼”,让利社会的声音此起彼伏。接下来,就是银行股业绩走势的大幅下滑。以招商银行为例,ROE甚至从24%下滑到了16%。

而到了业绩谷底之后,银行业便开始学会“夹着尾巴做人”。仍以招商银行为例,从2015年开始,ROE没见提高多少,拨备覆盖率却逐年大幅增加。这究竟是在干啥呢?藏利润呗!时至今日,2021年报已经发布,招商银行的ROE还是损损答答的16%多点。拨备覆盖率呢?则已从178.95%大幅提升至483.87%。此情此景之下,我有个大胆的想法。仍以招行为例,如果2021年报的拨备覆盖率不是483.87%,而是降回到178.95%呢?是不是多出来的,就是隐藏利润呢?那么,究竟藏了多少利润呢?计算很复杂。如果只说结果,那就是招商银行的隐藏利润大概是3个点的ROE。

综上所述,最近两年,招商银行、宁波银行、杭州银行、邮储银行相继走牛或高位震荡,也就不难理解了,无非就是超高的ROE或超高的拨备覆盖率。不过话又说回来,今年开始全球进入到了加息周期,高股息策略也开始吃香了。所以在投资银行股时,超高的ROE和超高的拨备覆盖率也不再是唯二要素,股息率也是重中之重。

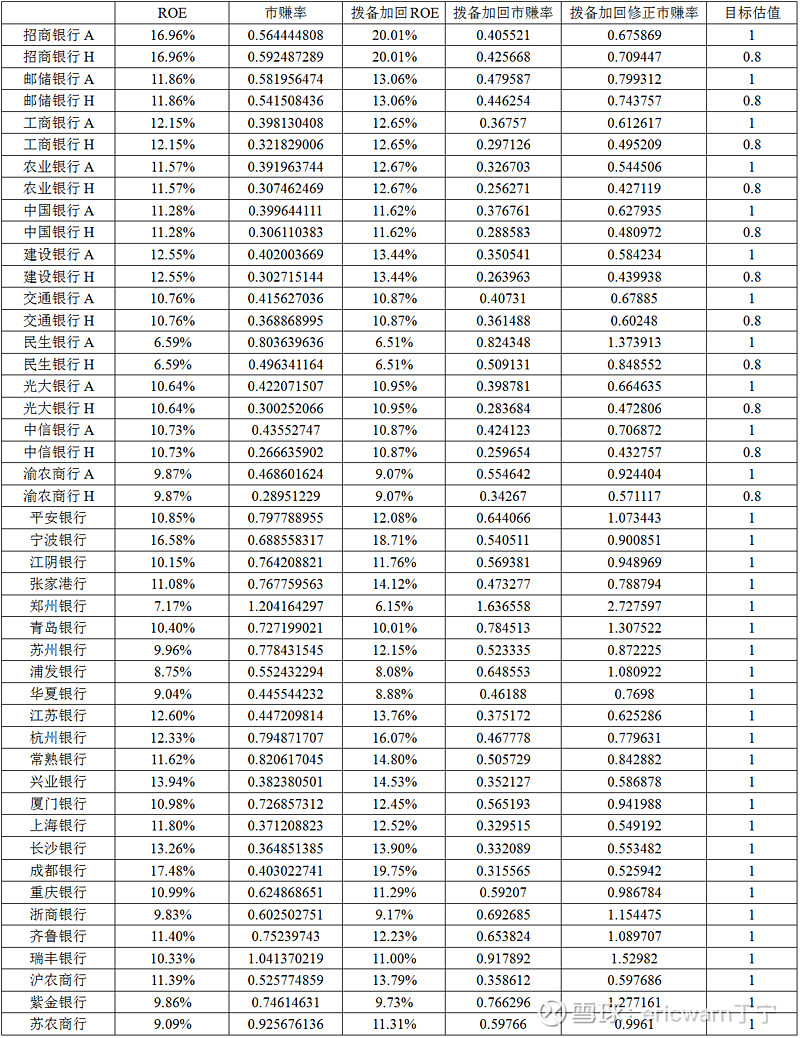

最后要说的是,为了学习巴菲特,笔者仿造PEG发明了一个叫作“市赚率”的估值参数。其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。巴菲特的经典投资:喜诗糖果。市赚率=12.5/25=0.5PR,相当于半价买入,巴菲特自称从“猿”变成了“人”!此外,市赚率还有一个推导出来的第二公式(PR=PB/ROE/ROE)。在计算银行股的隐藏利润估值时,可以把真实PB和拨备加回的ROE代入第二公式,从而计算出银行股的市赚率估值。

针对国内分红低的“赚假钱”公司,笔者还加入了N这个修正系数(PR=N*PE/ROE)。股利支付率≥50%的企业,修正系数N为1.0(50%除50%);股利支付率≤25%的企业,修正系数N为2.0(50%除以25%);50%>股利支付率>25%的企业,例如30%的企业,修正系数N为1.67(50%除以30%)。

本文的最后再来一个表格,数据则是隐藏利润加回去之后,各家银行的修正市赚率估值。感兴趣的球友,不妨参考参考。本人目前持有邮储银行A和成都银行A。

*部分银行的股利支付率并未达到30%,为了方便统计,表格中均按30%计算

作者:ericwarn丁宁

来源:雪球

免责声明:本文系网络转载,版权归原作者所有。如转载众多,无法确认真正原始作者,故仅标明转载来源。本文所用图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准立即删除内容!本文内容为原作者观点,并不代表本号赞同其观点和对其真实性负责。