在即将过去的 2022 年,全球市场经历了众多热点事件:俄乌战争、能源紧缺以及美联储激进加息等一系列危机令不少资产风声鹤唳,有哪类资产可以在今年的熊市行情里脱颖而出?

水星资管跨年巨献,一款蕴含中国特色估值体系理念的基金——水星价值国企红利应运而生。

水星价值国企红利专注国之重器、深挖价值重估配置。二十大报告强调推进国家安全体系和能力现代化,能源资源、重要产业链供应链的构筑将是国企改革的关键方向。考虑到高股息、低估值以及稳增长的方向,相关的行业有银行、军工、通信、建筑、建材、能源资源等领域。

金斧子凭借十年在财富管理行业的深耕,建立起独特的跨越一二级市场联动研究体系,在深刻理解各大类资产的调性基础上,结合宏观、中观、微观的超强、超前研判,匠心铸造此次独具特色的国企红利基金。

在中国的新老经济转型过程中,银行业基本认知属于传统领域,上市国企中传统老经济行业占比也较高,在此背景下近十年上市公司中新经济表现整体好于传统经济。横向对比全球公司,中国的银行及国有上市公司的估值也普遍低于海外可比公司。但是未来在“中国特色现代资本市场”的积极建设过程中,投资者有望逐步改善对上市国企和金融板块的价值的认知。

01

为什么巴菲特都钟爱银行股?

巴菲特多次公开表示自己对银行股的喜爱。“银行业是一个好行业,如果你在资产方面不做蠢事。由于银行业 20 倍杠杆会大幅放大经营管理的优劣,我们无意以便宜的价格购买管理水平低下的银行股;相反,我们只在意以合理的价格买入管理良好的银行股票。”

在今年5月份奥马哈举办的2021年伯克希尔股东大会上,巴菲特仍然表示银行业是他的最爱,而且现在的银行业比起十年、十五年前更加健康。但伯克希尔去年抛售了许多银行股票,不是因为对银行业缺乏信心,而是决定重新平衡投资组合,避免过于偏重于某一领域。

通过复盘巴菲特以往投资银行的案例,我们思考巴菲特为什么偏爱银行股,银行股有哪些不同寻常的特质,以及对目前中国的银行股投资是否有借鉴意义。

1:共富银行

1958年,投资收益率约57%

在 1958 年,巴菲特估算共富银行的内在价值应为每股 125 美元, 尽管每股盈利 10 美元却完全不派发现金分红,导致其当时每股仅 50 美元,价值被严重低估。当年,巴菲特管理的伯克希尔共买下共富银行 12%的股份,平均成本为 51 美元,并在年末时以每股 80 美元的价格出售了共富银行的股票,投资收益率约为 57%。

巴菲特在致股东信中总结了买入这只股票的三点原因:1)防御性高;2)价值可靠,且能以满意的速度持续创造价值;3)证据表明公司的价值最终会释放出来, 尽管时间可能是一年或者是十年。如果是十年,那么,价值会有相当程度的上升, 如每股 250 美元。

2:伊利诺伊国民银行

1969-1980年,投资收益率约106%

1969 年巴菲特收购伊利诺伊国民银行97.7%的股份,出价仅为盈利的7倍,还低于当时的净资产价值。在巴菲特看来,银行的管理层优秀,经营状况也异常优异。当时银行业不少公司都从金融市场大量拆解,放贷给高风险项目,从而谋求高回报;然而伊利诺伊却反其道而行,很少拆解,且保持较高流动性,而不是都投入到长期贷款项目。这使得公司坏账率低于其他银行。

巴菲特收购后,银行继续由创始人阿贝格执掌,在这期间公司效益持续提升,存款规模不断上升,坏账率继续下降。到了1976 年,伊利诺伊国民银行的 ROA 约为 2%,几乎是同业中的最高水平。1979 年,应银行控股公司法案要求,巴菲特的需在 1980 年 12 月 31 日之前剥离伊利诺伊国民银行。1980 年伊利诺伊国民银行税前收入 520 万美元,税后净收入 473.1万美元。持股期间,该银行取得领先同业的表现,归功于阿贝格阿贝格的优异管理、银行自身流动性强、不良贷款率低于同业、存款利用充分、几乎没有融资借款(同业负债)等五大原因。

同时,巴菲特也非常注重成本控制,伊利诺伊国民银行的成本远低于竞争对手,在业务扩张的同时,其雇员人数基本保持了与 1969 年收购时相同。这笔投资1969年1550万美元买入,1980年1750万美元卖出。貌似赚得不多,但是算上历年的分红,获利超过了3200万美元。

3:富国银行

1989至今,投资收益率30倍

巴菲特最早于1989 年买入富国银行,到今年一季度报告披露基本清仓,持股时间长达33年,这33年期间富国银行基本位列前四大持仓股。1990年,美国正处于房地产泡沫破裂期,银行股一片萧条,投资者纷纷抛弃银行股,巴菲特趁市场惊恐时,以不到1倍PB以及不到5倍的PE(TTM)的估值买入了富国银行。1991年大幅加仓富国银行时,巴菲特评价富国银行过去的净资产收益率(ROE)和总资产收益率(ROA)都十分优异。2008年金融危机之后,巴菲特第一大银行重仓股富国银行过去三年ROE为11.6%、10.4%、11.9%,ROA为1%、1%、1.2%,逐年增长。

过去30年间,富国银行按季度分红,每年分红比例大多维持在20%-50%间。即便个别年份盈利很差,也会保障分红金额稳定,使得分红比例大幅跃升。从股息率来看,由于估值变动,股息率大多数时间在2%-4%间。与国内上市银行不同的是,美国上市银行在利润分配上除了现金分红,还会进行大量的股票回购。至2019年年末,巴菲特过去30年持仓富国银行累计收益约190亿美元,其中,累计分红约75亿美元。

据天风证券测算,截至2019年底,巴菲特投资富国银行30年的总回报为28.9倍,挣的主要是ROE的钱,估值变动的贡献非常小。1990年末富国银行估值0.99倍PB,30年后的2019年末估值为1.33倍PB,估值变动不大。过去30年中,富国银行PB估值虽有高的时候到过3.6倍,但30年间又回到原点。倘若这30年只挣ROE的钱,1990-2019年30年投资回报将达54.6倍,但巴菲特也没有完全挣到ROE的钱,因为在2004-2007年期间富国银行估值超过2倍PB时,巴菲特曾大举增持了富国银行,拖累了总体投资收益率。

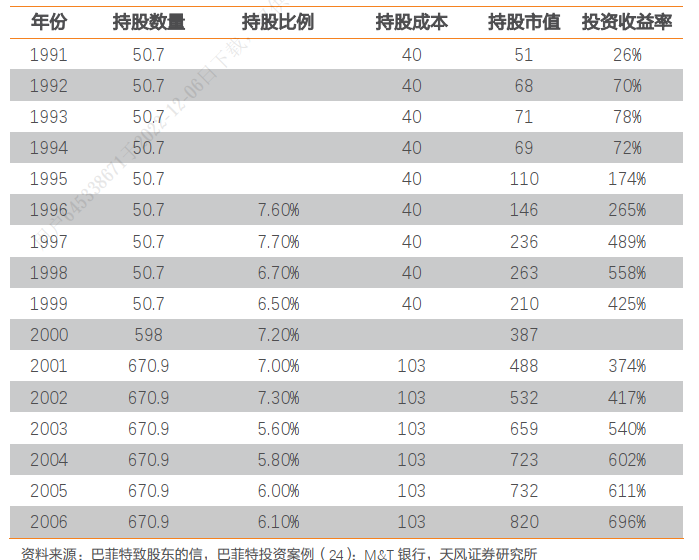

4:M&T银行

1991年至今,重仓期间收益率696%

在巴菲特买入富国后,1991年银行业坏账大幅产生,银行股价持续低迷,但M&T银行的坏账并没有显著增加。不仅如此,坏账拨备大幅计提后,净利润仍在增加。巴菲特买入4000万美元的可转换优先股,当时银行股价赌赢的PE和PB分别为6.2和0.8,转股价对应的PE和PB为7.8和1。1999年,4000万美元变为2.1亿美元,不计分红的投资收益率为425%,年复合收益率20%,另外收到1800万美元的优先股利息和700万美元的股票分红。此时PE为12倍,EPS增长了240%左右。

2000-2001年股市下跌之际,巴菲特加仓6300万美元 M&T股票,增持部分股价对应PE10.5倍。增持后总买入成本为1.03亿美元,占M&T银行7%的股权。2006年末,伯克希尔持有的M&T银行股票市值8.2亿美元,总收益696%,彼时PE16倍PB2.2倍。之后M&T银行不再是伯克希尔的重仓股。

5:高盛

2008年至今

2008 年巴菲特在次贷危机中以 10%股息优先股+权证的方式投资高盛。2008 年 9 月,在危机的巅峰时刻,巴菲特用 50 亿美元现金购入高盛优先股,开出的条件是:优先股每年股息 10%,高盛有权在任何时间回购上述优先股,但须支付 10%的溢价。此外,巴菲特还获得了以每股 115 美元的价格认购高盛 50 亿美元普通股的权证。

2009 年巴菲特在致股东的信中表示高盛的投资取得了良好收益。2011 年 3 月, 从危机中走出来的高盛赎回了巴菲特在金融危机中购买的 50 亿美元优先股。伯克希尔哈撒韦依然拥有认购 50 亿美元高盛的普通股的权利。随着高盛股价上涨, 2013 年 10 月, 高盛集团以支付普通股股权的形式购回了巴菲特手中持有的普通股认购权证。2013 年末, 巴菲特持有高盛普通股比例达 2.8%,持股成本 7.5亿美元,持股市值达到 23 亿美元,彼时估值也较低,PB和PE分别为0.9 和9。

之后,巴菲特不断增持高盛, 2018 年末持股比例为 4.9%。截至2019 年末,巴菲特共持有高盛 3.5%的股份,累计投资收益 22.28 亿美元。截至 2019 年末, 这笔投资的年复合收益率达 26.58%, 但高盛估值从 13 年末的 0.92 倍 PB 又重新回到了 19年末的 0.9 倍 PB,变动不大。

6:美国银行

2011年至今

2011年,美国银行正在“疗养”阶段, 没有足够的尽职调查便收购美国国家金融服务公司,造成了巨额亏损、股价大跌、原 CEO 路易斯黯然离场、遭机构投资者看空。巴菲特投资 50 亿美元购买美国银行 6%的优先股附带权证,约定在 2021 年9 月 2 日之前的任何时间点上,可以用 50 亿美元的价格买入美国银行 7 亿普通股。巴菲特认为虽然美国银行犯过一些错误,但是莫尼翰能够及时修正错误,并且能够精简业务线、控制成本,看好美国银行的未来前景。随后几年内,巴菲特多次在致股东的信中表示对莫尼翰的钦佩以及对这笔50 亿美元投资的信心。

2017 年巴菲特行权,转为持有美国银行普通股,之后几年连续增持,2022年Q3美国银行仍是巴菲特第二大重仓股,持有市值超过 300 亿美元,仅次于苹果的持仓市值。过去近 10 年间,美国银行按季度分红,每年分红比例大多维持在 10%-35%间。随着 13 年净利润的大幅上升,美国银行也提高了分红,维持分红比例基本不变。从股息率来看,由于估值变动,股息率大多数时间在【 1%-2%】间。截至 2019 年末这笔投资累计收益高达 222.15 亿美元。

7:美国合众银行

2006年至今

巴菲特在 2006 年买入合众银行,年末持股比例达 1.8%。07 年巴菲特继续增持合众银行,持股比例达 4.4%。随后在 13 年和 19 年分别再次增持, 19 年末持股比例达 9.7%。06-19 年持有期间累计收益约为 45.2 亿美元,累计分红约 13.7 亿美元。

06 年买入合众银行时PB 3.17 倍,估值较高,后又经历了次贷危机银行净利润下降近50%,持股市值也持续下跌。06-11 年的投资总收益率仅为 14.76%,主要赚的是分红的钱。2012-2019 年合众银行的股价得到修复,合众银行对商业贷款较为专注,手续费收入占比高,长期投资优势逐渐得以显现,这期间投资总回报达 1.65 倍, PB 估值从 12 年的 1.55 倍提升到 19 年末的 1.95 倍,对投资收益的影响不大。2006-2019 年合众银行投资总回报率 2 倍, ROE 总收益率 5.5 倍。

8:摩根大通

2018年至今

巴菲特于 2018 年以 56 亿美元购入摩根大通股票,年末持股比例为 1.5%。随后在 19 年进行了增持,持股比例达 1.9%。巴菲特购入摩根大通的主要原因包括摩根有着领先同业的 ROE水平, 19 年摩根大通 ROE 为 15%,且近几年净利润屡创新高。除此之外,巴菲特一直非常敬佩摩根的 CEO 杰米·戴蒙( Jamie Dimon), 他称戴蒙为一位不折不扣的银行家,并且表示自己没有更早开始持有摩根大通的股票是一个遗憾。

摩根大通银行是综合金融之标杆银行,在投行、社区银行、财富管理等多个业务板块上为行业领头羊。摩根大通自 18 年来股价保持平稳中上升,但近期受疫情影响跌至约 80 美元/股。巴菲特18 年买入时,摩根大通估值约 11.66 倍 PE( TTM)、 1.4 倍 PB。巴菲特持有期间总收益率达 44.74%,2019 年复合收益率 14.97%,ROE 总收益率 29.95%。

9:纽约梅陇银行

2012年至今

巴菲特在 2012 年左右开始投资纽约梅陇银行,但在 17 年之前持有梅陇银行的比例基本在 2%以下。持股比例自 17 年开始明显增加,17 年末巴菲特持有纽约梅陇银行 5.3%的股份,持有成本 22.3 亿美元,但那会儿估值偏高,PB和PE分别约1.5和15倍。截止 2019 年末,巴菲特在纽约梅陇银行的持股比例为 9%,持股市值达 41 亿美元。纽约梅陇银行专注于托管、资管等轻资本的业务,非息收入占比约 80%。纽约梅陇银行股价近年来维持震荡。巴菲特在致股东的信中没有披露纽约梅陇银行的持仓情况,据天风证券测算巴菲特持有纽约梅陇银行股票期间总收益率可能仅25.87%。

02

复盘巴菲特横跨半个世纪的银行股投资,

我们认为以下几点值得关注

01:买入经营优质的银行股

巴菲特买入的伊利诺伊国民银行、富国银行、美国银行与摩根大通等银行,均为不同时期位居行业领先地位的商业银行。巴菲特在致股东的信中多次赞扬被投银行的管理者,管理良好不仅是带来较高的安全边际也带来较好的ROE水平,且银行业高倍数杠杆更是大幅放大经营管理的优劣。

02:低估值买入,危机往往带来低估值买入优质银行股的机会

巴菲特于1990年房地产泡沫危机中抄底富国银行、08年次贷危机中投资高盛和美国银行,均与当时市场中因恐慌而大量抛售的投资者相反。而这几笔投资,都为伯克希尔带来了高额的回报。而高估值时的几笔增持反而拖累了整体收益率,如对纽约梅陇银行的投资以及06-11年合众银行的总收益率均不甚理想。

03:长期持有,挣 ROE 的钱

复盘巴菲特投资富国银行30余年,实现投资回报 28.9 倍,主要是挣ROE 的钱,估值变动对投资收益的贡献很小。因而,稳定的较高的 ROE 对长周期投资很关键。

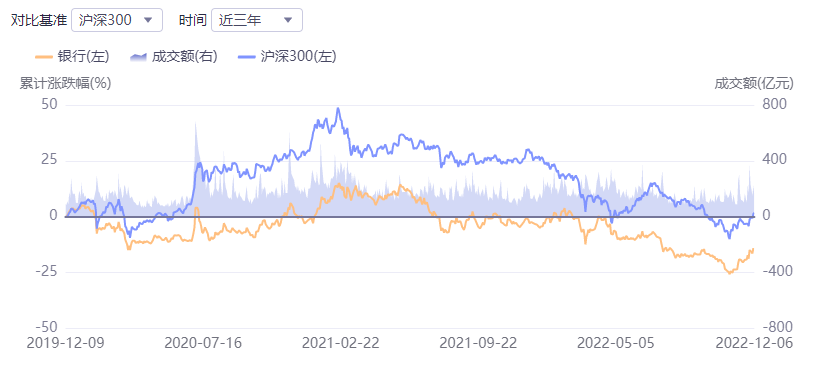

银行股仍具备长期投资价值。复盘2020年以来A股银行板块走势,疫情和地产调控因素的影响成为持续压制银行板块估值的因素,期间银行股整体跑输大盘且鲜有出现有正向超额收益的行情。2020年初国内外新冠疫情爆发使得经济预期转弱,行业景气度向下,经济下行与金融让利的压力加大均引发了市场对银行基本面的担忧;2021年以华夏幸福、恒大为代表的违约风险事件集中爆发,致使市场对行业资产质量担忧抬升,叠加下半年疫情反复推动经济预期进一步走弱;2022年奥密克戎的流行使得疫情形势不确定性增加,年内LPR多次下调,行业让利压力仍存,以及伴随下半年停贷风波不断发酵,疫情与地产风险担忧持续升级。

资料来源:同花顺,金斧子投研中心

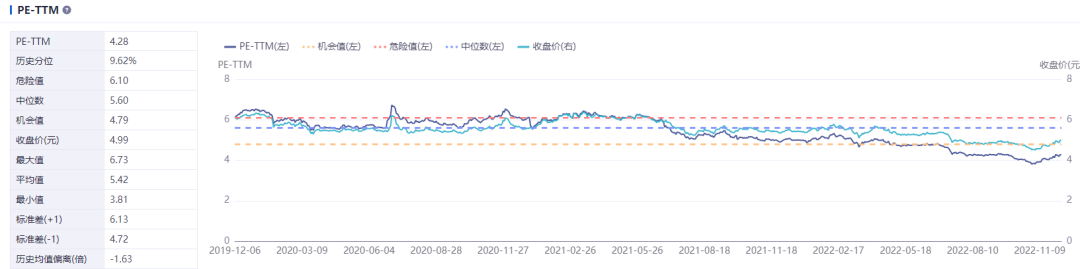

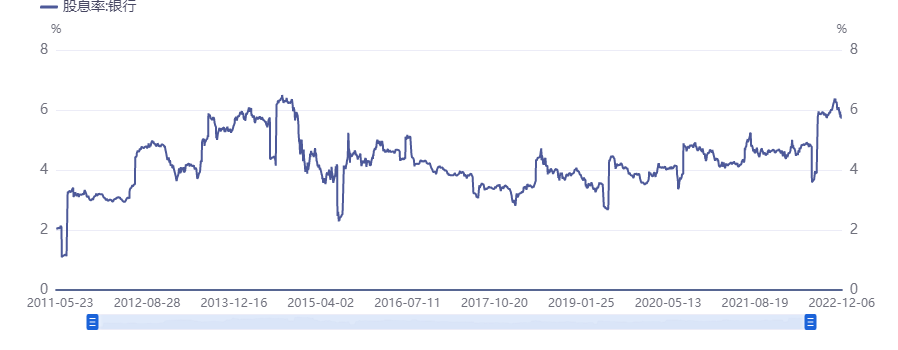

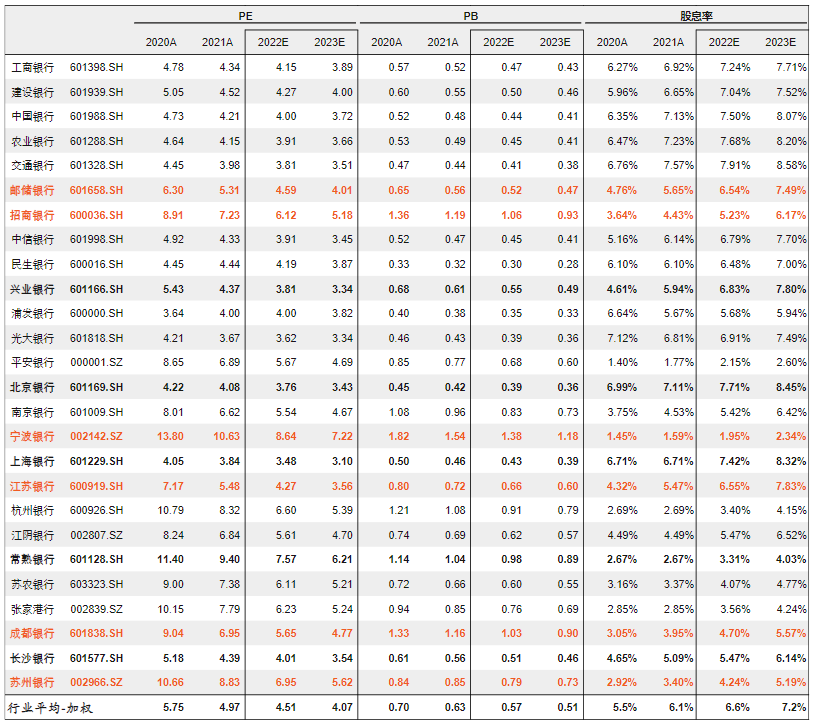

当前银行估值和仓位位于历史底部,市盈率普遍在5倍左右甚至更低,几乎达到了历史最低估值。而市净率普遍在0.5甚至更低,安全边际基本达到历史最高。从股息率的角度来看,银行股更是不可或缺值得重点考虑的板块,普遍在6%左右的股息率,几乎超过绝大部分银行理财和保险理财产品收益。

资料来源:同花顺,金斧子投研中心

11月以来政策面积极信号不断释放,防疫政策的优化与地产监管的放松同步推进,两大压制银行股估值的因素均迎来改善。同时机构与北上资金持仓均处于历史低位。稳增长政策继续加码、金融支持房地产行业能够改善资产质量预期,银行估值有望继续修复。在政策调控、疫情防控、地产调整等因素作用下,中国经济韧性如弹簧持续被压缩,一旦这些因素中某些或全部有所缓解,增长反弹力度可能超预期。

上市银行估值表(截至2022年12月2日)

资料来源:Wind,公司公告,平安证券研究所,金斧子投研中心

结语

2022年水星资管产品序列新增了低估值高分红的国企红利基金。国企在承担社会责任和推动经济发展中发挥了重要的作用。2021年国有企业贡献了12%的城镇就业,国有控股工业企业贡献了26%的营收和利润。探索建立具有中国特色的估值体系,促进市场资源配置功能更好发挥,这在中国资本市场是重要且现实的问题。

中国的估值结构仍有改善的空间,尤其是部分银行以及国有上市企业等盈利能力较强,但是估值水平偏低,所以国企价格重估有望迎来持续性行情。

政策层面:金融街论坛讲话和国改三年行动收官双重催化,上市国企有望迎来“戴维斯双击”。

估值:低估值叠加高股息,国企具备中长期配置价值。

基本面:国企具有稳定的盈利能力。

水星价值国企红利——

专注国之重器,深挖价值重估

亮点

从估值视角上看:国企改革推动企业价值增长,估值处于低位,配置性价比凸显;

策略视角上:从估值驱动到盈利驱动,国企有望成为稳增长主力军之一;

国企改革重回舞台:传统行业困境反转,新兴经济乘风破浪。

本文来自水星资管,作者洪昱。