线下餐厅的背后,供应链是什么样的?

夫妻餐饮店联系本地菜商定期送货,然后餐厅再自己加工是绝大多数人对餐厅背后供应链的普遍印象,但是由于疫情的原因,厨房的那些秘密也暴露在大众眼前。

“原来我们吃的东西并不完全是现洗现切,餐厅使用的食材不单单局限于本地的批发市场,更多竟是从全国各地直接运送而来。”

2020年线下餐饮集体渡劫,吴晓波甚至用了“团灭”这样的字眼来形容行业惨状,但是也有一波人柳暗花明。一些新晋品牌和连锁餐厅基于数字化的方式开始了更加多样化的蜕变。

风口又起,新企业总不免需要给投资人讲故事,而这故事里总是缺少不了国外百亿美元市值的对标企业的身影。“锅圈食汇”作为这波风口的“C位”,一年完成四轮融资,累计10亿元,它的故事里就有美国食品企业US Foods的影子。

美国的食品服务经销商可大致分为三类,宽线(Broadline distributors)、窄线(Specialized distributors)和专营(System distributors),区别在于提供产品和服务范围。其中宽线经销商提供的产品线和服务范围最广,覆盖食材全品类以及相关用品设备等。

US Foods成立于1989年,是仅次于Sysco的美国第二大宽线食品服务分销商。在高度分散的食品服务分销行业中占有9%的市场份额。它为大约30万客户提供服务,主要由餐饮服务运营商和餐馆组成。除了餐饮服务分销业务外,该公司还提供许多技术、电子商务和业务解决方案。

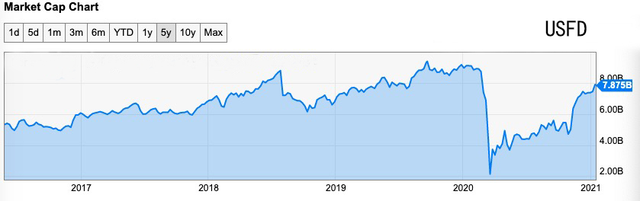

从2017年68.66亿美元,2019年市值91.92亿美元,直逼百亿美元。2020年受疫情影响较大,市值降到73.56亿美元,但是随着US Foods推出了一系列自救举措,且市场缓慢恢复,市值也在逐渐爬升中。最近,US Foods股票的总体市场情绪高涨,从2020年12月33.31美元上涨至今35.11美元。

01

US Foods如何成长为

近百亿美金市值的企业 ?

“US Foods”的名称来自United Signature Foods,该公司是宾夕法尼亚州威尔克斯-巴里市的一家宽线分销商。远可追溯到19世纪的实体产业。

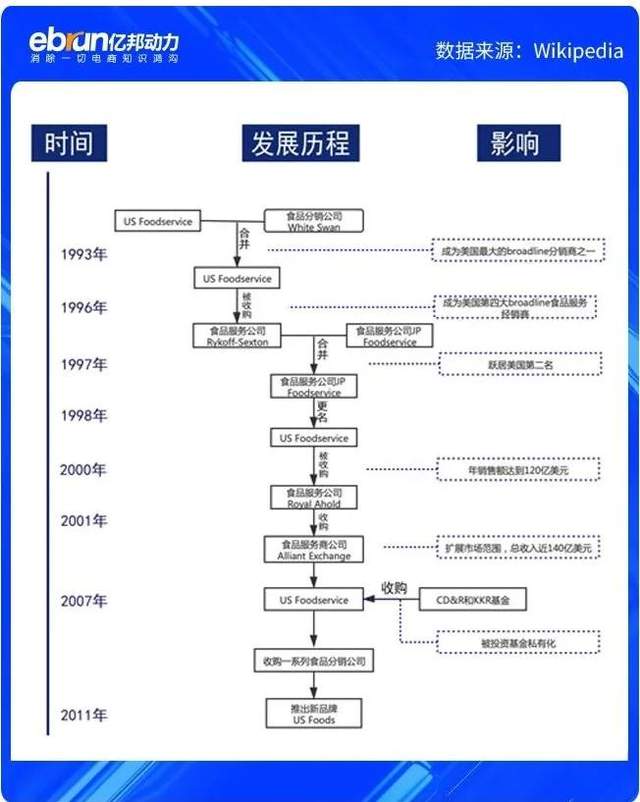

简单梳理US Foods的发家史,一句话概括就是在收购与被收购的路上狂奔。

但是US Foods的发展过程某种程度上也反应了美国食品分销行业的发展趋势:从一开始的零售产品到专注面向餐厅、机构等B端;从鲜肉等特定产品扩大到了设备、厨具等更加广泛的产品;从单一配送中心到多部门分支机构;逐步提高专业水平和客户服务;最明显的是通过持续收购让行业集中化。

2011年9月26日,US Foodservice推出了新的公司名称US Foods和品牌标识,定下了“战略重点在于为客户提供更好的食品和更轻松的服务体验”的未来基调。

02

与Sysco差点“结婚”

在美国宽线分销商三巨头中,Sysco与US Foods的爱恨纠缠已久。在US Foods屡次改头换面中,Sysco一直稳稳地独占鳌头,但是在激烈的市场竞争中,两家生出了“结婚”的心思。

2013年12月Sysco宣布拟以82亿美元收购US Foods,但是在政府干预下,2015年12月,Sysco与US Foods兼并计划失败,Sysco支付了4.3 亿美元的分手费。反垄断监管当局称,这项交易将会损害市场竞争,推动食品价格上涨。如果两家合并将占据美国餐饮服务行业75%的市场份额,将扼杀市场竞争。

巨头的竞争,对于夹缝中生存的中小企业来说是有利的,一方面可以激发市场探索新业务的积极性,使市场差异化、创新性更强;另一方面巨头对区域化平台开展的争夺战,也让区域市场有了更多的活力。

近年来,中国产业互联网发展中也有许多行业巨头合并的案例,例如货车帮和运满满的合并当初就掀起了一波热议,但是从两家企业的属性和结果来看,这两家的合并不能称作物流行业的寡头垄断,根本上是行业线上线下的整合,和Sysco与US Foods这两家同质化极大的企业兼并不能一概而论。

反之,2020年阅文集团收购新丽传媒、丰巢网络收购中邮智递等收购案遭行政处罚,市场监管总局明确表示此举在向社会释放加强互联网领域反垄断监管的信号。

尽管行业垄断不可取,但在VC主导项目中,CEO宁愿跪着求生,也不愿意企业破产,套现离场也算是“创业成功”的说法早就成为行业公认,许多平台将被并购作为上市之外的另一条出路。

03

从“对象”变回对手,

US Foods如何出招?

巴菲特说,一家真正伟大的公司必须要有一道“护城河”来保护投资获得很好的回报。如果只是所谓的“长沟深堑”,最终会被证明是幻觉,很快就能被对手跨越。

根据Technomic的数据,Sysco在美国食品服务市场中占有16%的份额,US Foods占有9%,Performance Food Group为 7%。

据财报数据显示,Sysco的销售收入是US Foods的两倍,与此同时收入增长率在逐年下降,说明Sysco的营收模式步入稳定期。

从产品品类来看,Sysco占营收排名前三的品类为鲜肉及冻肉、罐头及干货、冷冻品,无独有偶,US Foods也是类似的三种品类,占营收的占比也相差无几。

在业务同质化程度极高的状况下,Sysco和US Foods的市场竞争主要表现在三方面:

1.人员竞争

目前Sysco在全球拥有57000多名员工,US Foods有28000名员工。但是美国市场卡车运输人员和燃料成本逐年上升,分销商的利润也更加稀薄。

Sysco曾提高卡车司机工资防止人员流失,而US Foods也因为提高了工资成本和燃料价格导致2018年利润下降了8.3%。这实际是市场驱动下的结果,而人员成本是分销商必须要承担的很大一部分。如何降低人员成本,提高人效比是一大难点。

2.规模竞争

在行业利润率占销售额1%-3%的行业,规模化至关重要,规模更大的分销商可以从上游厂家那里拿到更多的议价权,从而使平台给到餐厅等下游的价格更优惠。

基于此,为了快速的进行规模扩张,Sysco与US Foods通过并购本土化分销商的方式快速扩充品类及市场。据公开数据统计,2016年-2020年,Sysco兼并了15家企业,US Foods兼并了11家企业。

目前US Foods拥有70多个配送设施以及700辆卡车的车队,能够保障平台在全国范围内的高效运营。而Sysco的配送机构达到了300多个,美国有167家,占地面积达358万平方米;两倍的配送中心规模给Sysco带来的是两倍于US Foods的营收,这让Sysco的规模效益体现的淋漓尽致。

3.服务竞争

通过差异化的产品和服务来夺得竞争优势是关键,US Foods采用了多个产品配套组成一套完整的解决方案。

就是例如Scoop每年多次引入创新和流行的产品,以帮助客户保持菜单新鲜并提供内部便利,以较少人工和食品成本,根本目标在于帮助客户提供优质产品和价值。

在线订购平台US Foods Direct让US Foods的产品种类增加了一倍以上,并为客户提供了数千种特殊产品的渠道,这些特殊产品可以直接从供应商出发货。而且在特定市场拓展了US Foods Pronto服务,使餐厅经营者能够更频繁的收到较小的订单。

移动技术平台可为客户提供个性化的电子商务订购体验和易于使用的业务分析工具。增值服务产品组合可帮助客户解决关键难题,例如食物浪费、后厨运营等等。通过为客户提供一个多元化的专家团队,包括厨师、餐厅运营顾问、生产中心等等。

这种通过组合拳的方式可以让客户购买更多产品,从而建立更牢固的关系;而且可以吸引更多的客户额,并推动自有品牌产品的渗透率提升。

04

疫情下的新竞争机会?

疫情对全球餐饮行业的冲击都是巨大的,美国市场使餐饮业的机会逐渐转向连锁店。Technomic的高级负责人David Henkes表示:“一般来说,分销商都是餐馆来获得更多的利润。但是独立经营的餐馆在疫情下遭受的打击最大。”

据US FOODS财报显示,2020年第一季度关闭的餐馆最多,但是随着消费者外出就餐的意愿增强,美国线下餐饮市场也正在逐渐恢复中。

Sysco 2020年前三季度销售收入相比于2019年455亿美元相比,下降了24.4%至344亿美元。”

相比之下,US Foods面对这场突如其来的考验,展现出了更加稳健的抗风险能力。2020年前三季度销售收入相比于2019年190亿美元相比,下降了11.9%至167亿美元。

董事长兼首席执行官Pietro Satriano表示:“在第三季度,我们通过继续在受到疫情重大影响的行业中赢得市场份额,证明了我们业务模式的弹性。”

面对疫情带来的客户结构的变化、物流收入变少以及高库存等问题,US Foods采取了一系列的举措自救:

1.加速线上化

2021年1月10日,2021 ICR年度会议上US Foods方面表示,公司历来利用现金流去杠杆化,预计疫情爆发后,这种情况将恢复。US Foods数字和电子商务专业知识是其主要优势,其70%的收入来自在线,约67%的餐饮服务客户对其电子商务订购给予高度评价。

2.加强供应链

2020年10月16日,US Foods宣布深耕食品供应链近20年的Bill Hancock将加入公司,担任执行副总裁兼首席供应链官。Bill Hancock将负责监督所有仓储、运输和供应链的战略和运营,以及安全,劳资关系和持续改进。

董事长兼首席执行官Pietro Satriano说:“Bill Hancock在推动客户服务、提高生产力和支持安全性方面的丰富经验将对我们继续建立一流的供应链并交付优质产品起到帮助作用。”

3.开发Ghost Kitchens

2020年8月,US Foods推出了Ghost Kitchens计划,所谓Ghost Kitchens指的是通过餐厅租用偏僻的空间,用于处理交货和外卖订单。

US Foods推出的这项计划主要内容包含帮助餐厅根据本地市场状况确定餐厅的概念,建立餐厅品牌和数字营销,并通过US Foods独家的食品成本核算工具来优化菜单以及一些其他的解决方案等等,最终帮助餐厅增加新的收入来源。

重点强调Ghost Kitchens的仅交付和低风险特性,对餐厅进行数字化升级,首先通过社交媒体创新的营销策略吸引顾客来网站,并直接从网站上在线订购。

而餐厅厨房可以七、八家餐厅共享,使用现有设备几乎不需要花钱就可以开始。在高需求的市区开设一家小餐馆时,业主通常要面对75万至120万美元的开支。相比之下,Ghost Kitchens仅需要大约5万美元的聘用、培训租赁设施成本。

过去5年,美国市场在线食品订购和餐厅交付的增长率已增长20%,而疫情只会加剧这一趋势。Euromonitor估计,到2030年,Ghost Kitchens的收入可能会突破1万亿美元。

4.布局零售网络

US Foods董事长兼首席执行官Pietro Satriano说:“在疫情的影响下,市场对杂货零售商的需求继续增长。”

2020年4月,US Foods宣布已在全国连锁杂货店、批发杂货店和消费品包装品牌之间建立了约20个零售分销合作伙伴关系,包括世界上最大的食品零售商之一的Kroger Co、美国最大的批发杂货供应公司C&s Wholesale Grocers、美国最大的食品和药品零售商之一的Albertson Companys以及总部位于俄克拉荷马州的本土杂货店。

而且迄今为止,已经临时签约了700多家分销商合作伙伴支持这些合作伙伴,承担运输、产品挑拣等。

这一领域也是美国食品分销商下一步的必争之地,因为疫情下,可以通过零售化来减轻资金压力。与此同时Sysco也瞄准了这一市场。前有Sysco重压,后有Performance Food Group猛追,而且亚马逊也开始入局,US Foods对于这一市场的探索将会面临更加激烈的竞争,这一领域也将迎来新一轮的赛马。

05

中国企业对标USFoods的本土化改造

从US Foods的业务发展中,大致可以有几点经验借鉴:

1.跨领域扩充品类

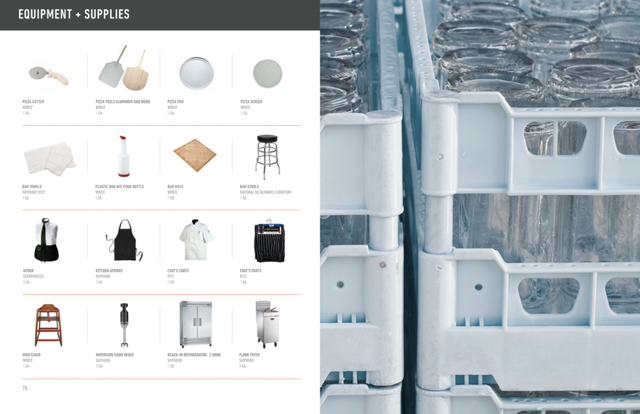

品类扩充往往是基于市场对于长尾产品的需求进行对应的扩张。US Foods的品类扩充主要分为两种,一种从消费者喜好出发,2019年推出了56种Scoop新产品,以DIY餐包的形式提供各种预先包装好的预包装食材。这种新增产品导致2019年销售收入增长了7.3%;另一种是扩充餐饮设备品类。

从中国餐饮行业发展现状来看,目前餐饮行业提供食材品牌半成品食材方面开始探索消费者需求,增加了网红食品等,用小单快供的形式紧跟餐饮潮流,而在餐饮设备方面则更多属于工业品类,实际上这种标准化的设备研发随着餐饮行业标准化、连锁化的趋势将成为市场一大需求。

2.重视供应链建设

未来餐饮行业供应链将对供应效率提出更高的要求,供应链才是餐饮是从最核心的竞争力。国外的食品分销商总是会在供应链建设上投入巨资,以期随着市场规模的扩张覆盖全国,为当地客户提供更加优质的服务。

但是中美市场的差异化较大,作为生鲜运输基础设施的冷链,我国综合冷链流通率仅20%左右,发达国家已经达到85%以上,我国冷链资源分散且碎片化,供应链的建设也更加复杂,需要付出更多的努力。

3.主动开发新的餐饮场景

“客户其实不知道他真正想要的是什么,直到你把产品完整地呈现到他的眼前。”苹果提出的这一理念越来越受到认可。

除了紧跟大幅增长的外卖场景,US Foods也注意到了一种新的可能性。秋冬季节,户外就餐大幅减少,没有人愿意顶着寒风在户外嗦面,但是夏季烧烤就基本都以户外为主。这种就餐场景化差异,让US Foods思考这中间是否能够给餐馆带来一些增长。

于是,户外座位、露台加热器等新概念的设备开始推出,这部分设备的销售数据财报没有披露。但是这种对于产业各端探索新场景的勇气值得鼓励。

4.提供更加深入的增值服务

除了食材、设备、营销方式等方面对餐厅的赋能,US Foods还推出了新措施帮助餐厅培训员工,帮助餐厅创造更高质量的客户体验并带来更多收入。

极致的客户体验是产业链各个环节都在追求的事情,而从客户角度出发摸清其痛点需求进行解决,是平台持久发展的价值所在。

但是中美餐饮市场也存在很多差异,中国餐饮业进入门槛极低、护城河不高、竞争者众多,是集中度低、极为分散的市场格局,中国餐饮标准化程度低。

餐饮平台的本土化在营销方式和产品品类上都不能完全照搬国外的经验,例如锅圈切入的火锅品类符合中国人的饮食习惯,市场证明是很好的切入点。而且本土化在中国有着很明显的区域隔阂,各区域口味不一致就是产品研发的首要难题,像美国一样“类工业化”的模式很难在国内进行落地。

据智研咨询发布的《2020-2026年中国餐饮食品行业市场竞争状况及投资前景预测报告》显示,目前中国已经成为仅次于美国的世界第二大餐饮市场。预计,2024 年中国餐饮业规模有望达 7.16 万亿,2020-2024 年 CAGR 为 8.44%。

经过疫情,中国餐饮市场正在加速奔跑,更多新的可能性正在发酵,未来仍大有可为。

文章来源于亿邦动力 ,作者TIAN

免责声明:本文系网络转载,版权归原作者所有。如转载众多,无法确认真正原始作者,故仅标明转载来源。本文所用图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准立即删除内容!本文内容为原作者观点,并不代表本号赞同其观点和对其真实性负责。