电池“荒了”,电池厂“火了”。

从今年1月,特斯拉CEO埃隆·马斯克在财报电话会议上透露,限制旗下首款电动卡车Semi生产能力的唯一因素是电池供应;两个月后,蔚来CEO李斌同样表示:“相比于芯片,今年二季度电池供应将是量产的最大瓶颈”。到了上月,比亚迪旗下多款车型也因受“刀片电池”产能拖累。

甚至,还闹出了一个乌龙:小鹏汽车CEO何小鹏为了拿到电池,不惜在宁德时代门口蹲守一个星期,此则新闻后被辟谣。

但一个无可争辩的事实是,新能源车企被动力电池牵制,“电池荒”正席卷着整个新能源汽车行业。据宁德时代发布的投资者调研报告显示,供应链资源紧缺和本地化供应不足导致产能受限,客户的催货让宁德时代董事长曾毓群直呼“受不了”。

一边是头部电池厂“心有余而力不足”,众多车企拿不到电池。而另一方面,一直生存在宁德时代和比亚迪两大巨头的阴霾之下的第二梯队电池厂,在当下电池产能“缺口”下,开始了向上“突围”——通过投资来扩大自身的产能,试图争夺更多新能源车企。

反应在资本市场,锂电池概念股成为今年股市的大热门,而在这之中,亿纬锂能(300014.SZ)从4月初到7月20日,股价已经从71.27元/股涨至118.46元/股,涨幅66%左右,市盈率达109.25倍。

7月9日,亿纬锂能同日先后发布两条收购公告,分别拟1.4亿收购金昆仑锂业28.125%股权、拟1.1亿收购大华化工5%股权。受此影响,其股价一度大涨至131.5元,创历史新高,总市值逼近2500亿元大关,一度被认为是下一个“宁德时代”。

从电子烟到TWS耳机、ETC再到动力电池,亿纬锂能每次都如有神助。但抛开如此高的市值,回到公司发展层面,多面开花的它到底是运气使然还是厚积薄发?值得一探究竟。

不同于宁德时代早早在新能源动力电池上下注成就的万亿市值,对比同行,短短几年,亿纬锂能就跨越了2000亿元市值的大关,也是令人瞩目的存在。

而这一切的背后离不开亿纬锂能的创始人刘金成。

1964年,刘金成出生在湖北荆门沙洋县五里铺镇的一个小山村。17年后,他凭借着优异的学习成绩考入成都电子科技大学物理化学专业,从此与电池结缘。

1985年,大学毕业的他被分配到了国营工厂合作,因为长期与武汉大学电化学研究室有合作,随后他又考入武汉大学化学与分子学院读研究生。

据说,在校期间,他曾受到中国电化学重要奠基人查全性院士、著名的二次电池专家杨汉西教授的影响,在实验室墙面贴着“锂电池,我爱你!”的口号。

20世纪90年代末,全国上下掀起了一场下海潮,刘金成备受鼓舞,注册了武汉武大本原化学电源有限公司,但因不了解市场和资本,最终做垮了。经历了一次失败的刘金成又于1999年南下广东,担任惠州德赛能源科技有限公司副总经理。

两年后,他到华南理工大学攻读高分子化学与物理专业博士。与此同时,成立了惠州晋达电子有限公司,二次创业,而这也是亿纬锂能的前身。

创业初期,刘金成盯住了手机电池这一块蛋糕,熟悉电池结构的他也很快就攻克了手机电池技术问题,乘着小灵通的东风,他赚得了第一桶金。

巧合的是,在当年移动通讯迅猛发展的时代里,如今在动力电池领域数一数二的比亚迪和宁德时代都是借助手机上一块小小的电池实现了原始积累并实现迅速扩张。不同的是,刘金成和前两者的路径完全不同。

比亚迪的王传福预料到未来汽车将大有作为,2003年收购了年年亏损的西安秦川汽车公司,并在此基础上预料到未来化石能源的不可持续性,开始布局动力电池;

曾毓群创办的ATL在2005 年继续进入苹果供应链系统,为 iPod 供应定制电池,站在智能手机时代的红利上,曾毓群敏锐地预示到电动车的发展前景,一心转型动力电池。

而刘金成却和前两位走上了完全相反的道路。2003年前后,国内的电表市场全部使用的是进口锂电池,而国产锂电池存在漏液、性能不强等问题,他觉察到这是个机会。

于是,刘金成开始投入做锂原电池的设计和开发,并通过“出口转内销”的方式另辟蹊径。在2005年前后,全国电网改造,亿纬锂能迎来风口,“全国有4亿个电表,我们做了3.2亿个”。这也一举奠定了亿纬锂能的市场地位。

2009年,亿纬锂能作为中国最大、世界第五的锂原电池供应商,成为国内第一批登陆创业板的科技公司。

消费电池领域的锂原电池市场空间毕竟有限,这也直接决定了亿纬锂能未来的市场前景。到了2013年,亿纬锂能的年营收仅有10.4亿元,净利润却只有不足2亿元。

彼时,国外的电子烟市场如火如荼,国内的电子烟代工厂如雨后春笋般冒出。最疯狂的2009年,大量代工订单飞至“中国雾谷”深圳,国外的客户拎着一袋一袋现金来到深圳,求着人们搭起个小作坊生产电子烟。

到了2013年,寻求下一个业绩支点的亿纬锂能看中了自己下游厂商湖南人陈志平创办的麦克韦尔。而在当时,麦克韦尔开始承接美国电子烟品牌NJOY和Logic的订单,总额超过1亿元,虽然经营业绩渐有起色,但却困守在一个小工厂里。

2014年4月,亿纬锂能以4.4亿元、20倍的溢价,大手笔收购了麦克韦尔50.1%股权。交易完成时,麦克韦尔的估值约为8.76亿。事后证明,这笔高溢价收购成了亿纬锂能收购史上最划算的一笔交易。

此后,电子烟行业迎来大爆发,麦克韦尔成为了电子烟行业的富士康,雾化芯及代工业务均走在世界前列。2020年7月,麦克韦尔更名思摩尔国际,在港交所上市。截至2021年2月18日,思摩尔国际的市值已经接近4300亿港元。

虽然期间亿纬锂能将部分股份转让给创始人团队,持股比例降至33.11%,但结合持股比例来看,这也为亿纬锂能带来了超过300倍的投资回报率。

不过,刘金成并没有把鸡蛋放在同一篮子里。

2016年,苹果手机取消耳机孔并发布首代AirPods,掀起了一场TWS耳机(True Wireless Stereo)的热潮。到了2019年,全年出货已有1.29亿台,同比增长179%。

面对如此井喷式增长,配套于TWS耳机的豆式电池一度供不应求。当年9月,亿纬锂能研发出了新品金豆电池切入了三星供应链。

也是在这一年5月,交通部和发改委印发《加快推进高速公路电子不停车快捷收费应用服务实施方案》,在政策的助力之下,2019年底全国ETC客户累计达到2.04亿,比上一年同期净增1.3亿用户,增长高达166%。在此之前,一直生产ETC电池的亿纬锂能一举抓住风口,拿下约70%份额。

此外,亿纬锂能还是早期共享单车的电池供应商,其研究的三元圆柱电池也进入了两轮电动车小牛供应链等。

站在资本市场的角度上来说,一家优秀公司的标准必定是在一个行业持续深耕并具备相对较高的护城河壁垒。客观上来说,亿纬锂能在传统消费电池和工业服务市场上的确具有一定市场规模,但在抢占风口实现业务扩张的其他业务板块,很容易力不从心。

比如,在最耀眼的电子烟业务上,今年开年,悬在电子烟市场头上的达摩克利斯之剑终于落下。3月开始,政策层面上的利空消息一个接一个,给思摩尔国际造成重挫,股价一度跌近20%。亿纬锂能也跟跌,股价一度回调到70元上下。

TWS耳机虽然是近年来消费电子的热点,但亿纬锂能也只是三星耳机的电池供货商,在整个耳机用电池领域,向上有Varta在苹果、Bose等40%高端市场的地位不可撼动,向下华为、小米、JBL平价市场有紫建电子、鹏辉能源等一众厂商盘踞,三星TWS耳机的市场份额只有4%。

再比如,表面上看,亿纬锂能切入小牛供应链,但爱玛、雅迪、小牛、台铃等top10两轮电动车的背后是在此深耕多年的星恒电源、天能电池、博力威三家企业,市占率超过60%,浮躁的亿纬锂能也很难打进。

目前来看,锂原电池全球市场规模在每年150亿元左右,年增速稳定在5%。行业的想象空间已经预示着赛道玩家的天花板。对于频繁踩热点、做拼图的亿纬锂能而言,它需要不断的寻找下一个风口。好在,动力电池的布局给了它一次机会。

2010年是整个电池行业都在往动力电池转型的大年,而亿纬锂能在动力电池上的布局时间几乎落后于所有同行。

2014年底,刘金成买了一辆特斯拉,开上之后,彻底颠覆了他此前对于电动汽车不靠谱的看法,也是从那时起,他才开始意识到“动力电池本质上就是高可靠性的锂电池组合。要想做锂电池,如果不去做动力电池,其实就是没搞清楚方向。”

“幡然醒悟”后,随后的五年多时间里,亿纬锂能开启了动力电池领域的疾风骤雨的布局,2015年切入圆柱18650领域,2016年涉足方形三元电池和磷酸铁锂电池,2018年又与韩国电池企业SK合作共同投入软包三元体系电池,目前在圆柱、方形、软包体系上的都有布局,也使跻身国内二线动力电池厂商。

但客观上来说,落后同行五年的差距并不是一朝一夕可以填平的。

在当前全球动力电池市场上,宁德时代、LG化学、松下三家占据了超过60%的市场份额;在中国市场,宁德时代和比亚迪两家的市占率始终维持在60%以上,这意味着余下不足40%的市场份额争夺必将是一场“腥风血雨”,而在这其中,亿纬锂能并不占优势。

一方面,动力电池行业的发展正陷入一个瓶颈期,在行业未出现颠覆性技术之前,所有厂商的发展路径都大同小异。可动力电池行业本身是一个重资产、重投入的行业,这意味着谁掌握了产能谁就能在市场中分得一杯羹。

而根据中国汽车动力电池产业创新联盟数据,今年上半年我国动力电池产销量同比增长超200%,其中亿纬锂能上半年装机量为0.96GWh,位列行业第六,市占率1.8%;与此同期,宁德时代和比亚迪的装机量分别为25.76GWh以及7.65GWh对应市占率 49.1%和14.6%。

相较之下,在市场占有率方面亿纬锂能与宁德时代、比亚迪相差巨大,导致这一现状的原因除了产能以外,还在于亿纬锂能在供应链整合和良品率上和一线梯队存在差距。

另一方面,亿纬锂能的下游客户主要集中在客车、物流车等商用车领域。而根据高盛《2025年全球电池市场发展趋势和展望报告》,预计2025年全球新能源汽车销量将达到1843万辆,较2019年229万辆增加约7倍,年均复合增长率为40.6%。电动汽车将成为未来的主流是可以预见的。对比来看,主流客户偏少也将制约着亿纬锂能的进一步发展。

诚然,自从2018年起,亿纬锂能就已经打入了戴姆勒和现代的产业链,但目前并未实现大规模放量,而与小鹏、戴姆勒、宝马的合作,目前也均处在早期阶段。

值得一提的是,根据2020年报,亿纬锂能分别实现营收81.6亿,同比增长27.30%;实现净利润16.52亿,同比增长了8.54%,毛利率为20%。但是市场对其估值的逻辑却集中在未来动力电池业务的扩张上。

在电池产能不足的当下,二线电池厂确实能凭借多余的产能及价格优势承接下游汽车厂商的订单。不过,在扩产这件事上,头部企业的扩张优势较之其他企业有过之而无不及。

无论此刻风口的资金有多汹涌,在未来的动力电池行业,最终还是会出现马太效应和二八定律。从当前锂电池领域的格局来看,已经掉队的亿纬锂能还要经历更残酷的生存之战。

【头号玩家】第69期:万物新生(NYSE:RERE),中国二手3C行业龙头,线上线下全渠道整合提升竞争力

原创 挖掘明日之星 六合商业研选 昨天

收录于话题

#头号玩家

70个

六合商业研选推出头号玩家栏目,每周三更新一期,精选各产业领域国内外头部领跑企业,对其发展情况与新动向进行跟踪研究,把握头号玩家们的战略方向与业务布局,洞悉其对未来的思考与判断,把脉未来产业发展趋势,挖掘其中投资机会。

我们精选的头号玩家组合,共241家公司,包括112家国外头号玩家+129家国内头号玩家。我们将以马拉松长跑方式,完成对头号玩家的研究覆盖,同时不局限于这些公司,未来将持续拓展公司类型,不断对头号玩家组合进行迭代、优化,持续提升丰富度、前瞻性,欢迎加入我们这趟长跑旅程。

六合商业研选第431家公司483篇研报

头号玩家第69期:万物新生(NYSE:RERE)

免费版1,154字,预计阅读3分钟

完整版8,710字,欢迎付费解锁

一手交易市场,线上化率高、电商平台发达;二手交易市场,线下分散,线上化率低,整体还在培育阶段。

二手交易品类中,房、车、3C从交易规模算,是前三大品类;二手房交易,贝壳通过“+互联网”,成为行业内基础设施级的交易服务平台;二手车、二手3C交易,还在探索实践。

国内二手3C线上交易,是快速成长的万亿级超大市场,电商渗透率低,高度分散,国内互联网巨头通过孵化、投资、联盟等方式入局。

经过10年发展,阿里系的闲鱼+回收宝(战略投资)、腾讯+58+小米支持的转转、京东+快手支持的万物新生(爱回收),是行业内主要玩家;未来10年,行业借助碳中和、循环经济东风,迎来发展新机遇,将跑出创造更大商业价值与社会价值的ESG企业。

报告摘要:

万物新生是中国领先二手3C产品交易与服务平台,致力成为“互联网+环保”循环经济企业。公司旗下业务线包括爱回收(二手3C产品C2B回收平台)、拍机堂(二手3C产品B2B交易平台)、拍拍(二手优品B2C零售平台)、AHS Device(海外业务)等,横跨产业链供需两端,服务商户与消费者,覆盖回收、检测、评级、定价、销售全流程,打通C2B+B2B+B2C全产业链闭环。

公司通过长期实践,在业内率先打通一体化平台,将供给端、运营端、销售端能力有效串联与融合,形成飞轮效应。供给端:公司借助爱回收、京东(公司第一大股东)等,带来优质、稳定二手3C产品货源;运营端:公司研发系列核心技术,将二手3C产品交易与服务流程数字化,基于自动化、智能化质检、定级、定价能力,保障产品质量;销售端:公司借助B2B平台拍机堂、B2C平台拍拍,让二手3C产品高效流转,直达B端小商户与C端消费者,减少中间环节,提升利润空间。

公司主要业务线

公司持续加强行业基础设施构建与行业标准定义能力,推动行业规模化、规范化、效率化发展。公司打通二手产品回收、处理、销售全流程,带来便捷、规范、高效二手交易渠道,完成对二手产品产业链全覆盖;利用海量用户、设备、交易数据,打造业内最全面检验流程;致力打造广泛接受的行业标准,构建5G时代3C产品以旧换新的基础设施。

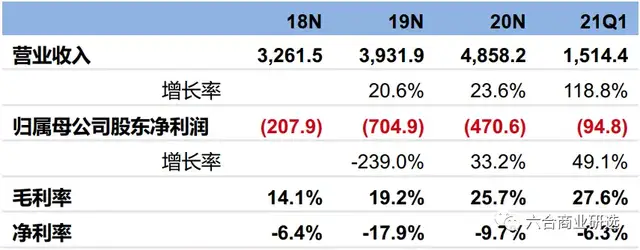

公司收入快速增长,毛利率持续提升,亏损大幅收窄。总收入:2018~2020年、2021年Q1分别为32.6亿元、39.3亿元(+20.6%)、48.6亿元(+23.6%)、15.1亿元(+118.8%)。归属母公司股东净利润:2018~2020年、2021年Q1分别为-2.1亿元、-7.0亿元(-239.0%)、-4.7亿元(+33.2%)、-0.9亿元(+49.1%)。毛利率:2018~2020年、2021年Q1分别为14.1%、19.2%、25.7%、27.6%。净利率:2018~2020年、2021年Q1分别为-6.4%、-17.9%、-9.7%、-6.3%。

公司历年财务简表(单位:百万元)

资料来源:公司公告、六合商业研选

公司2021年6月18日在美国纽交所上市,代码RERE,发行价14美元,募资2.3亿美元。公司现有股东参与认购,京东旗下Windcreek认购0.5亿美元,老虎环球基金认购0.5亿美元。公司募资主要用于提升技术能力,提供更多元平台服务,拓展爱回收门店网络,为拍拍平台开发新的销售渠道等。截至2021年7月27日,公司股价11.07美元,相对发行价下跌21%,市值25亿美元。

本文经财经无忌(ID:caijwj)转载 作者 | 萧田

免责声明:本文系网络转载,版权归原作者所有。如转载众多,无法确认真正原始作者,故仅标明转载来源。本文所用图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准立即删除内容!本文内容为原作者观点,并不代表本号赞同其观点和对其真实性负责。