在全球投资界,Baillie Gifford是一个传奇般的存在。

重仓陪跑特斯拉七年获利约170亿美元,使这家英国百年老店再次高调出现在全球投资圈视野里。

其实,在众多世界级伟大企业的机构股东名单中,都有Baillie Gifford的身影:

它是全球基因测序巨头Illumina,以及被誉为是拉美版eBay的电商平台MercadoLibre的第一大股东;

是流媒体音乐服务平台Spotify的第二大机构股东;

也是Google,Facebook,英伟达等著名上市公司的重要机构股东。

Billie Gifford于1908年在苏格兰成立,目前资产管理规模3240亿美元。

Baillie Gifford对中国企业也颇为热衷,近年先后投资了网易,腾讯,中国平安,阿里巴巴,京东,美团,拼多多,字节跳动等诸多中国一流企业。

那么,Baillie Gifford是如何做投资的?如何有效地构建起行之有效的长线投资体系?如何真正做到了“Actual investors think in decades, not in quarters”。

詹姆斯·安德森

管理百年历史产品

10年收益超700%

詹姆斯·安德森(James Anderson)是Baillie Gifford的合伙人之一,同时也是该公司的旗舰投资信托基金——“苏格兰抵押贷款(Scottish Mortgage Investment Trust,下称SMT)”的基金经理。

SMT则于1909 年推出,是Baillie Gifford旗舰产品。

如今,该产品面向全球进行投资,并非局限于苏格兰。此外,尽管名字叫做“抵押贷款”,但该产品如今与抵押贷款毫无关系。

安德森于1983年加入Baillie Gifford,并在1987年成为合伙人。

安德森于2000年开始管理“苏格兰抵押贷款”,20年间为股东带来了约1500%的回报,而同期富时全球基准指数为 277%。

他领导了该公司的欧洲团队的发展,共同制定了其长期全球增长战略。

从2003年到两年前,安德森还曾担任国际成长投资组合建设小组(international growth portfolio construction group)的主席,开创了该公司对非上市公司的投资。

通过其对包括亚马逊,特斯拉和腾讯在内的中国和美国企业的大胆押注,安德森将这只百年老产品变成了一颗科技投资明星——

SMT如今拥有十分多元化的投资组合,管理着超过190亿英镑的资产。

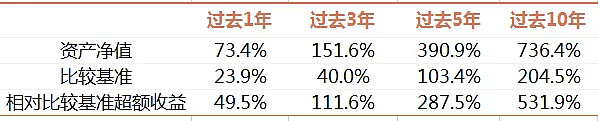

SMT截至3月31日的净值表现

比较基准:FTSE All World Index (GBP) TR

过去一年,在疫情的打击下,安德森带领SMT取得了73.4%的净值增长,超过比较基准49.5%。

该产品在过去的十年中,取得了736.4%的净值增长,超过比较基准531.9%。

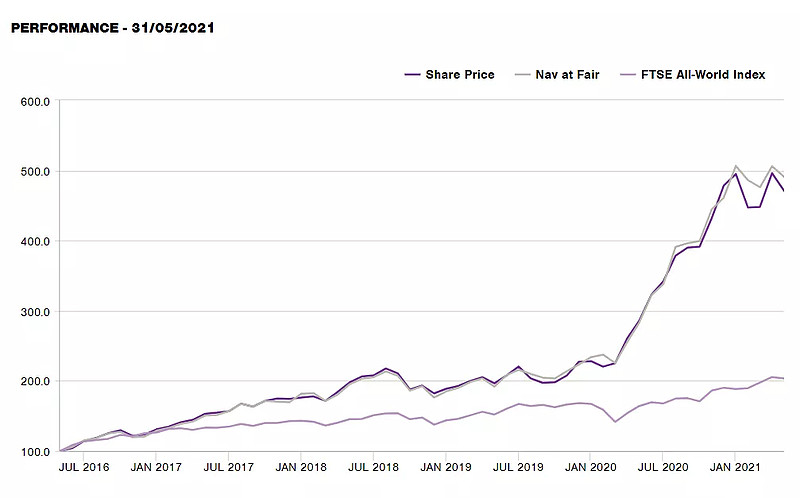

SMT截至5月31日的净值走势

该基金以科技为主导。

在管理资产时,安德森一直发挥着很强的主动管理能力。

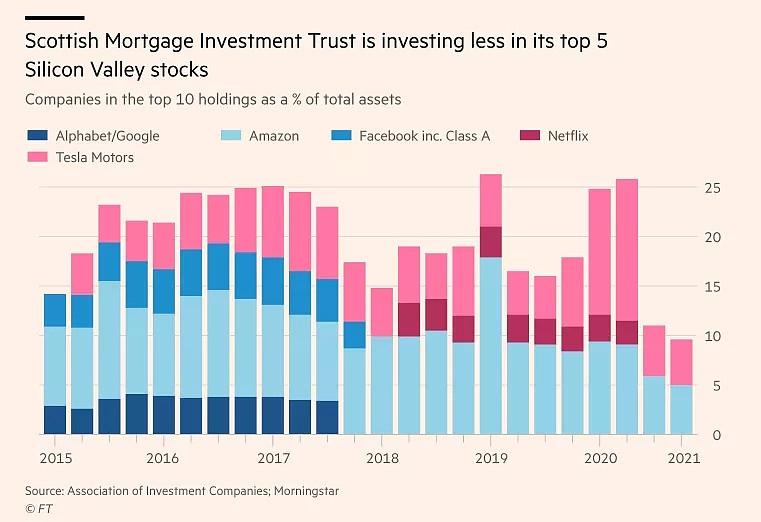

同样是科技类基金,凯瑟琳·伍德的ARK基金喜欢“越跌越买”,而安德森却显得更为谨慎,“越买越少”——

根据晨星的统计,SMT对于最流行的美国科技股的投资正在逐年减少。

尽管对成长型公司的高度关注可能会导致波动性增加,但它的定位是长期回报。

“詹姆斯·安德森在21世纪初看到了技术变革的可能,并全心全意地支持它,”该公司的前高级合伙人道格拉斯·麦克杜格尔说,他正是1983年聘请了安德森的人。

SMT对于最流行的美国科技股的投资正在逐年减少

SMT的前十大重仓集中度为42.8%,其中有4家是中国的公司,

分别是腾讯,阿里巴巴,美团和蔚来。其中腾讯的持股占比位列第一,为5.8%。

SMT截至5月31日的前十大持仓

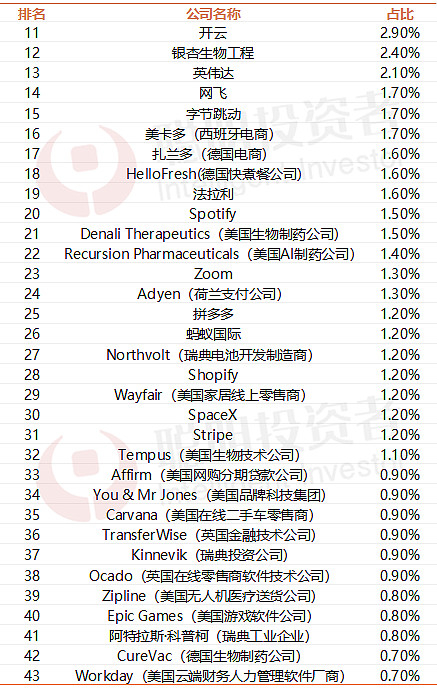

从剩余持仓情况来看,SMT投资的标的基本都是全球领先的科技公司,

其中有相当一部分投资者们不太熟悉的公司,如主打无人机医疗送货服务的Zipline,品牌科技公司You & Mr Jones。

SMT也没有扎堆投资于美国科技企业,它也投资了十余家欧洲的公司,

其中瑞典的公司数量较多,包括流媒体公司Spotify,电池公司Northvolt,投资公司Kinnevik,工业企业Atlas Copco。

除了跻身前十重仓的4家中国企业,SMT还投资了拼多多和蚂蚁国际,占比均约为1.2%。

SMT截至5月31日的全部持仓

以几十年为单位衡量未来

换手率极低,不到20%

如果要用一句话概括Baillie Gifford与安德森的投资理念,那便是:关注长期成长,自下而上选股。

“真正的投资者以十年为单位思考,而非以季度为单位思考。”

这一标语挂在Baillie Gifford的爱丁堡总部的门上,

那里的气氛更接近图书馆,而不是一个刺激的交易大厅。人们更有可能在那边阅读学术论文或浏览历史书,而不是为了一些订单吵吵闹闹地打电话。

“Actual investors think in decades. Not quarters.”

Baillie Gifford的核心投资策略哲学是:全球长期成长策略(Long Term Global Growth,LTGG),

即在全球范围内发掘并长期投资于最具竞争力,创新性和成长效率的极少数优质企业。

Baillie Gifford对成长型公司的关注,可以追溯到1908年。

当时,福特T型汽车开始风靡美国,并将改变人类的生活方式,而该公司的创始合伙人奥古斯都·贝利(Augustus Baillie)和卡莱尔·吉福德(Carlyle Gifford)正把握了这一机遇,将首笔投资提供给供应汽车橡胶轮胎的英属马来亚橡胶种植园。

Baillie Gifford的营销总监詹姆斯·布登(James Budden)说:“我们在寻找成长型公司,寻找可以在五年内将收入翻一番的企业。”

此外,Baillie Gifford坚持自下而上的选股策略。

他们的换手率很低,不到20%。

“对我们来说,选股完全取决于公司。我们不关心宏观,利率或政治问题。” 布登说。

在2004年左右,安德森在Baillie Gifford的投资领域引发了一场悄然的革命:

他放弃了Baillie Gifford首席投资官的职位,并离开了自上而下的投资政策委员会。

公司的新使命,是真正地长期投资与全球化,并且减少对股票市场指数的关心。

该公司将投资的时间范围从两到三年推迟到五到十年,更加强调一家公司的前景,消除当前利润或估值的短期噪音。

在这样的使命引领下,Baillie Gifford成功押注了亚马逊,特斯拉等公司,最高获利近9000%。

来源:Financial Times,发布日期:2021年6月22日

曾是特斯拉第二大股东

减持是为了控制集中度

Baillie Gifford是特斯拉的著名的英国股东。

2020年8月底,Baillie Gifford将其持有的特斯拉总股份降至5%以下。

此前,Baillie Gifford曾持有特斯拉近7%的股份,使其成为该公司的第二大股东。

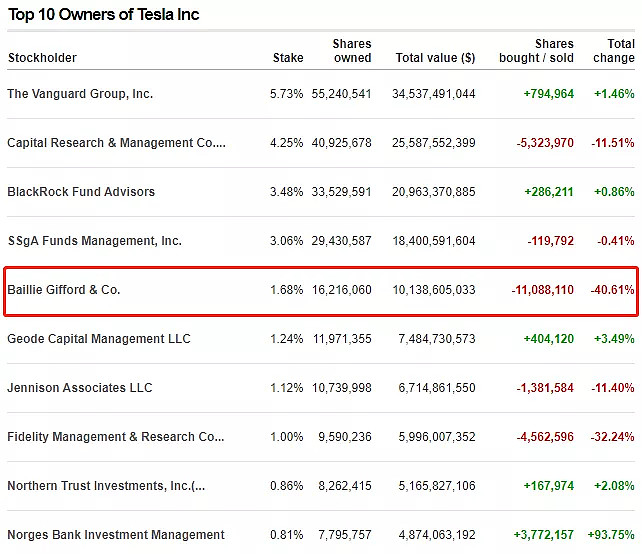

今年一季度,Baillie Gifford又将其持有的特斯拉股份减持了逾40%。

目前,Baillie Gifford仍是特斯拉的第五大股东,持有特斯拉1.68%的股份,总市值达101.4亿美元。

数据来源:CNN,截至2021年6月25日

对此,安德森表示,减持特斯拉是为了控制集中度:

“特斯拉股价的大幅上涨意味着我们需要减持,以反映我们的集中度原则,限制组合中单一股票的权重。”

不过,安德森也表示,Baillie Gifford仍是特斯拉的长期“信徒”:

“我们打算在未来很多年保持大股东的地位。我们对公司的未来仍然非常乐观……如果股价出现严重下跌,我们还是会很欢迎这样的加仓机会,”安德森说。

2012年,当特斯拉股价在30美元左右时,Baillie Gifford买入了特斯拉。

与最初的股价相比,特斯拉现在的股价逼近700美元,翻了20多倍。

这无疑给Baillie Gifford带来了巨大的超额回报,也证实了其长期投资策略的准确性。

安德森补充说,Baillie Gifford感到“很荣幸”,在公司发展的关键时期成为特斯拉最大的外部股东,并指出了其在应对气候变化方面的作用:

“我们非常感谢特斯拉积极面对外界持续的怀疑和敌意,在推动交通和能源革命方面做出非凡努力和成就。

如果没有特斯拉的努力,缓解气候问题的可能性会大大降低。“

“在我们看来,大规模提供股权资本的根本目的是试图帮助解决世界最严重的问题。可以肯定的是,我们和我们的客户对股价的上涨非常满意,但我们认为这只是最终目标的反映,”安德森说。

投资重心向中国转移

“在中国,这是可能的”

如今Baillie Gifford的投资重点,正在慢慢地从美国西海岸转向中国。现在它认为,中国是最引人注目的机会来源之一。

在Baillie Gifford对中国的投资中,较出名的是中国成长信托(Baillie Gifford China Growth Trust)。

其前身是General Investors and Trustees Limited (GIT),成立于1907年。

1929年华尔街崩盘的前夜,可能是GIT董事会最辉煌的时刻。他们对即将到来的大灾难的有着非凡预见:

他们认为,证券交易的繁荣即将崩溃,在股市崩盘前已将一半以上的投资组合转为现金和英国政府证券。

到1980年初,GIT与其稳定伙伴The Cardinal Investment Trust合并,并重新关注太平洋地区。

1984年,该信托正式更名为F&C Pacific Investment Trust PLC,其生命的下一阶段开始了。

2020年9月,该产品更名为中国增长信托,专注于中国的机遇。

Baillie Gifford中国区负责人艾米·王(Amy Wang)在去年9月接受CNBC采访时表示:

“我们相信,中国的商业模式,创新能力很强,将吸引全球发展,所以我们认为中国市场是一个巨大的机遇。”

目前,该产品的前十大重仓既包括腾讯,阿里巴巴,字节跳动,美团等互联网科技公司,也包括贵州茅台,招商银行,李宁等各行业龙头公司。

Baillie Gifford China Growth Trust的前十大重仓,截至2021年5月31日

Baillie Gifford投资美团,字节跳动和阿里巴巴时,它们都还是未上市的公司,这也侧面反映了该公司的前瞻性理念。

以美团为例,自2018年首次公开募股以来,美团的股价已上涨超300%,

而Baillie Gifford于 2015年便首次投资了该公司,当时该公司仍处于私有状态。

SMT的另一位经理汤姆·斯莱特(Tom Slater)说:“当你与中国的一些创始人交谈时,你必须停止怀疑。”

斯莱特回忆道,当他于2015年在旧金山遇到美团创始人王兴时,当时他认为该公司每天送餐数千万的雄心听起来“完全不可能”。

但他表示,投资腾讯的经历让他意识到,

“在中国,这是可能的。”

“我像是查理·芒格二号”

詹姆斯·安德森毕业于牛津大学历史系,在意大利和加拿大完成研究生学习后,于1982年获得国际事务硕士学位。

毕业后一年(1983),他便来到了Baillie Gifford工作,一干就是40年。

如今,现年61岁的安德森将于2022年4月30日从该公司退休,并辞去SMT经理一职。

自2015年以来,安德森便与汤姆·斯莱特共同管理SMT。安德森退休后,斯莱特将继续担任经理。

Baillie Gifford的联合高级合伙人安德鲁·特尔弗评价安德森说:

“詹姆斯一直是Baillie Gifford的战略领导和成长核心,他为我们的客户获得了显著的投资回报。”

在2018年10月与Investment Trust Insider的一次采访中,当被问到有哪些钦佩的投资者时,安德森说:“比起沃伦·巴菲特,我一直是一个更像查理·芒格的人……可以说是‘查理·芒格二号’。”

安德森解释说,这么说原因是,“芒格比巴菲特更不喜欢美国民俗”。

安德森还提到,他非常欣赏乔治·索罗斯,同时也借索罗斯的一句话表示了对英国市场的担忧:

“索罗斯曾经说’看对看错并不重要,重要的是,看对时赚了多少,看错时,赔了多少’,这才是对市场回报的本质的洞察。

我感到沮丧的是,长期来看,英国市场既不够自由,也不够深刻。”

“我觉得跑马拉松的人(一家英国著名基金)就做得很好,他们设法为自己创造了一个空间,可以(在这个空间里)按照自己的意愿前进,而不是按照制度要求去做。”

不相信任何传统思维

安德森思想开放,他不认同主流思想和态度:“如今,我几乎不相信任何传统思维的价值。”

在2017年的一次采访中,安德森被问到是什么激励他成为一名基金经理。

他回答道:“无知,好奇心和运气。”

他表示,如果不做基金经理,他可能会从事新闻业。

当被问及他会向每个投资者推荐哪些书时,他说:“我对‘每个投资者’的概念感到不舒服,因为我们应该鼓励思想的多样性。”

他补充说:“我有一个规则——阅读50%以上来自英国,美国之外的书籍。”

CFA毫无用处

没有均值回归这样的东西

安德森曾批评过在金融界含金量极高的特许金融分析师资格证书(即CFA),他认为该证毫无用处,应该取消。

“从长远来看,资格认证对客户没有帮助,”安德森说。

他还曾表示,人们谈论的所谓市场观点是一种讽刺。

“业内人士,评论员都不会谈论市场真实的运作方式,” 安德森说。

他还补充道:“学术研究表明,从长期来看,实际上并没有多少股票上涨太多,市场的表现总是由相对较少的股票驱动。”

“长期来看,在价值策略和成长策略之间转换并不重要,在美国和欧洲之间来回配置资产也都无关紧要,没有均值回归这样的东西。短期季度收益数字不重要。”

安德森表示,均值回归不可能使得传统零售商赶上新兴科技巨头,传统零售商的估值将随着亚马逊等互联网巨头的发展而暴跌。

坚持长期主义

以上种种观点,也都从侧面印证了安德森的长期主义理念。

安德森曾表示,他不会进行诸如油价之类的短期预测。

他说:“我说的任何话,可能在任何特定年份都是正确的,但重要的是长期变化。”

安德森曾提到,他职业生涯中最重要的阶段是2008-2009年金融危机最严重的那九个月。

当时,他持有亚马逊和谷歌的股票,眼睁睁地看着它们大量贬值,但他仍然继续持有。

不过自从那以后,它们的价值便持续飙升。

“我想对所有人说的是,如果您的基金经理在危机时期开始改变他们的信念,请立即摆脱他们,”安德森提醒广大投资者。

英国缺少创新型公司

缺乏创业文化或是主要原因

据英国《金融时报》报道,安德森近日称,英国资本市场的“重病”抑制了英国科技企业的成长,并使伦敦的蓝筹富时100指数看起来像是19世纪的指数。

他批评说,太多英国资产管理公司沉迷于短期业绩排名,害怕冒险。

今年3月,英国财政部发布审查报告,呼吁全面改革企业上市规则,引进双层股权结构,放宽对特殊目的收购公司(SPAC)上市的限制。

这些改革措施的主要目的在于吸引更多公司在英国上市,尤其是科技公司。

安德森对于英国资本市场的批评,正是在该审查报告发布之后提出的。

富时100指数实际上是19世纪的指数

甚至不是20世纪的指数

安德森指出,英国缺少创新和快速发展的公司。“富时100指数实际上是19世纪的指数,甚至不是20世纪的指数,”他说。

“为什么英国没有发展出大公司?

我并不指望每个人都像亚马逊创始人杰夫·贝佐斯那样。但在我看来,这里存在一个真正的问题,”安德森告诉英国《金融时报》。

安德森认为,英国缺乏创业文化是主要的原因。“人们乐于拿高薪,却没有梦想创建真正伟大的公司。”

他还补充说,英国需要“一两个人”来开辟创业之路。他举出了其他欧洲国家的创业案例——荷兰芯片制造商阿斯麦(ASML)与瑞典流媒体公司Spotify。

安德森还警告说,太多的投资公司正在作为企业而不是投资机构运营着,更多是为了自己的利益。

“涉及的金额如此之大,这是一个巨大的诱惑。”

作者:聪明投资者

免责声明:本文系网络转载,版权归原作者所有。如转载众多,无法确认真正原始作者,故仅标明转载来源。本文所用图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准立即删除内容!本文内容为原作者观点,并不代表本号赞同其观点和对其真实性负责。